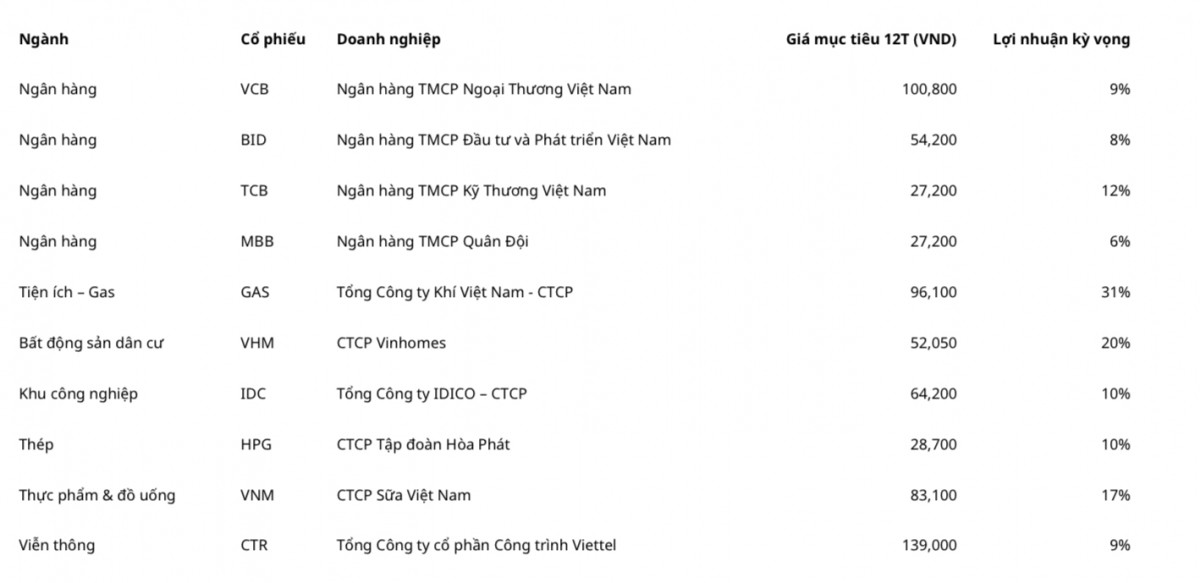

Chứng khoán Mirae Asset (MAS) tiến hành chọn lọc cổ phiếu các doanh nghiệp có kết quả kinh doanh ổn định, duy trì sức tăng trưởng tốt và có câu chuyện riêng.

Từ đó, nhóm phân tích đưa ra gợi ý 10 mã tiềm năng cho tháng 10/2024.

|

| Nguồn: MAS |

VCB: Giá mục tiêu 100.800 đồng/cp, tỷ suất sinh lời dự kiến 9%

Tài sản của VCB quay lại tăng trưởng dương trong quý II/2024 (+3,6% svck), là ngân hàng có tài sản lớn thứ 3 trong khối NHNY.

Chất lượng tài sản của ngân hàng vẫn tương đối ổn định trong quý II. Mặc dù đa phần các chỉ số chất lượng tài sản có sự suy giảm tương đối trong nửa đầu năm, so với mặt bằng chung, các chỉ số này vẫn tỏ ra vượt trội với triển vọng ổn định.

Mặc dù đã điều chỉnh giảm dự phóng tăng trưởng của VCB cho năm 2024, MAS đánh giá triển vọng của VCB vẫn tương đối lạc quan. Tuy tăng trưởng tín dụng thấp và thu nhập lãi ròng (NII) đi ngang, tăng trưởng cả năm vẫn có nhiều dư địa cải thiện nhờ mức cơ sở thấp trong nửa sau năm 2023.

Với triển vọng kinh tế vĩ mô tích cực hơn trong nửa cuối năm 2024, các hoạt động thương mại quốc tế dự kiến sẽ phục hồi dần, hỗ trợ thu nhập ngoài lãi của VCB gia tăng tốt hơn. Thêm vào đó, áp lực dự phòng của VCB không quá đáng kể, nhờ nền tảng về chất lượng tài sản, lãi suất hợp lý, tăng trưởng tín dụng thấp trong các năm khó khăn, và dư nợ liên quan đến bất động sản không quá cao.

BID: Giá mục tiêu 54.200 đồng/cp, tỷ suất sinh lời dự kiến 8%

Rủi ro chính của cổ phiếu BID là sự bất định về triển vọng tăng trưởng của ngân hàng trong ngắn và trung hạn. BID đặt mục tiêu giảm sở hữu nhà nước từ 81% xuống còn khoảng 65% đến hết năm 2025 thông qua phương án phát hành cổ phiếu cho nhà đầu tư nước ngoài. Tuy nhiên, đến thời điểm hiện tại thì mục tiêu này dường như khó hoàn thành, đặc biệt trong bối cảnh dòng tiền liên tục rút khỏi thị trường chứng khoán do các lo ngại suy thoái. Thêm vào đó, các thủ tục liên quan đến việc phát hành thêm cũng mất khá nhiều thời gian, đặc biệt là đối với một ngân hàng lớn có vốn sở hữu nhà nước. Xét trên về mặt định giá thì BID đang được định giá tương đối cao và chỉ thấp hơn so với VCB.

Tuy nhiên, trong dài hạn, BID có nhiều yếu tố hỗ trợ cho tăng trưởng cả về cơ bản lẫn thị giá. Đầu tiên, chất lượng tài sản ổn định, chỉ số hoạt động tương đối hiệu quả, và danh mục khách hàng phong phú đặc biệt là nhóm doanh nghiệp quốc doanh là nền tảng cho sự phát triển. Ngân hàng cũng hưởng lợi phần nào từ việc chú trọng đầu tư công nhằm thúc đẩy tăng tốc kinh tế phục hồi.

Trong trung và dài hạn, chiến lược trọng tâm tập trung phát triển mảng KHCN cũng được kỳ vọng hỗ trợ lợi suất. Các chỉ số thanh khoản được duy trì mức ổn định với tỷ lệ an toàn vốn cuối quý II đạt 9,52% (mức cao kể từ khi áp dụng Basel II) và tỷ lệ cho vay trên tiền gửi (LDR) cũng cải thiện khi ghi nhận giảm nhẹ xuống 83,3%.

TCB: Giá mục tiêu 27.200 đồng/cp, tỷ suất sinh lời dự kiến 12%

Trong nửa đầu năm, tăng trưởng tín dụng của TCB tiếp tục vượt xa tăng trưởng tài sản, với mức tăng 12,9% so với đầu năm chủ yếu do dư nợ cho vay tăng 14,2%.

Tuy cơ cấu tín dụng của TCB vẫn tiềm ẩn rủi ro tập trung, ngân hàng cũng đang cố gắng giảm thiểu mức độ tập trung. Tỷ trọng dư nợ trái phiếu doanh nghiệp tiếp tục xu hướng giảm trong quý II xuống còn 6,5% trong khi dư nợ cho vay liên quan đến bất động sản giảm xuống 64,5%.Bên cạnh đó, các chỉ số thanh khoản vẫn đang được duy trì ở mức cao, với CAR là 14,5% và tỷ lệ huy động vốn ngắn hạn cho vay trung và dài hạn (SFMLL) là 24,2%, cho thấy khả năng chống chịu mạnh mẽ của ngân hàng trong điều kiện kém khả quan. Do hiện tại ngân hàng đã dùng gần hết hạn mức tín dụng được giao cho năm 2024 (16%), vì vậy thì khả năng tăng trưởng của ngân hàng sẽ tương đối bị ảnh hưởng bởi yếu tố ngoại vi này.

MBB: Giá mục tiêu 27.200 đồng/cp, tỷ suất sinh lời dự kiến 6%

NIM kỳ vọng chạm đáy và phục hồi: Tăng trưởng tín dụng của MBB đã phục hồi trong quý II với mức tăng 9,43% YTD, vượt xa mức tăng trưởng 0,4% YTD trong quý I. NIM đã giảm xuống còn 4,5%, MAS kỳ vọng NIM sẽ mở rộng trở lại khi tỷ lệ CASA tiếp tục phục hồi từ mức thấp trong quý I là 34,7% lên 37,2% trong quý II.

Tỷ lệ nợ xấu tập đoàn đạt mức 1,64%, riêng ngân hàng mẹ đạt 1,43%, trong đó:

(1) Trung Nam Group: MBB tài trợ 3 dự án điện mặt trời là Thuận Nam, Thuận Bắc, Trà Vinh. Dự án điện mặt trời Thuận Nam hiện đang bị điều tra liên quan đến vấn đề ưu đãi giá điện gây thiệt hại đến Tập đoàn Điện lực Việt Nam. Tại hội nghị ngày 5/8/2024, Chủ tịch HĐQT MBB, ông Lưu Trung Thái, cho biết dư nợ của Trung Nam Group đã giảm 2.000 tỷ đồng trong năm nay, tuy nhiên, chi tiết cụ thể không được công bố.

(2) Novaland (NVL): Tính đến quý II, dư nợ vay của Novaland tại MBB đạt 2.459 tỷ đồng, trong khi tổng giá trị phát hành trái phiếu qua MBS giảm nhẹ xuống còn 6.418 tỷ đồng. MBB vừa cam kết bổ sung thêm 1.100 tỷ đồng cho dự án Aqua City tại Đồng Nai, đồng thời ký thỏa thuận hợp tác với các nhà thầu để triển khai giai đoạn 2 hoàn thiện hạ tầng kỹ thuật. Mặc dù tổng dự nợ nói trên tương đối nhỏ so với danh mục cho vay tổng thể của MBB, nhưng bất kỳ thách thức nào phát sinh từ các dự án này đều có thể tác động tiêu cực trong ngắn hạn đến giá cổ phiếu.

GAS: Giá mục tiêu 96.100 đồng/cp, tỷ suất sinh lời dự kiến 31%

LPG dẫn dắt tăng trưởng doanh thu: Trong nửa đầu năm, GAS công bố doanh thu tăng 17,9% svck, đạt 53.367 tỷ đồng trong khi lợi nhuận ròng ghi nhận 5.832 tỷ đồng (-10,3% svck) do trích lập khoản phải thu 815 tỷ đồng của các nhà máy điện Phú Mỹ. Sự tăng trưởng trong doanh thu chủ yếu đến từ những đột phá đáng kể trong mảng LPG với mức doanh thu đóng góp 26.640 tỷ đồng (+51% svck).

Sự đóng góp của LNG cao hơn dự phóng: Trong nửa đầu năm, GAS đã nhập khẩu 330 triệu m3 LNG với tổng chi phí 3.500 tỷ đồng, tương đương với giá nhập khẩu khoảng 10,5 USD/MMBTU – cao hơn mức giá trung bình khí nội địa là 7,3 USD/MMBTU. Trên thực tế, đã có hơn 230 triệu m3 LNG đã cung cấp cho các nhà máy điện tại khu vực Đông Nam Bộ để bù đắp việc thiếu hụt sản lượng khí về bờ, trong bối cảnh nhu cầu điện tăng đột ngột trong mùa khô. Do đó, nguồn doanh thu từ khí LNG ước tính đạt 2.400 tỷ đồng.

Ngoài ra, GAS cam kết cung cấp 35% sản lượng khí tiêu thụ cho các nhà máy điện Nhơn Trạch 3 & 4 thông qua hợp đồng nhập khẩu dài hạn. Dự kiến, nhà máy điện Nhơn Trạch 3 sẽ bắt đầu vận hành thương mại vào tháng 11/2024, trong khi Nhơn Trạch 4 là tháng 5/2025.

VHM: Giá mục tiêu 52.050 đồng/cp, tỷ suất sinh lời dự kiến 20%

Khởi động dự án mới: Theo kế hoạch kinh doanh, VHM dự kiến ra mắt dự án Cổ Loa trong nửa cuối năm nay. Gần đây, MAS ghi nhận một số tiến triển khả quan trong việc triển khai dự án, bao gồm (i) gửi hồ sơ lên Bộ Tài nguyên và Môi trường trong tháng 7, (ii) khởi công Trung tâm Hội chợ Triển lãm Quốc gia cuối tháng 8 và (iii) tổ chức lễ giới thiệu dự án và trao quyền phân phối cho một số đơn vị môi giới bất động sản lớn vào đầu tháng 9. Những bước đi này củng cố kỳ vọng về việc mở bán dự án Cổ Loa trong tương lai gần.

Chi tiết dự án: Thương mại hóa dưới tên Vinhomes Global Gate, Cổ Loa có tổng diện tích 385ha tại khu vực đô thị Hà Nội, với tổng vốn đầu tư 34.000 tỷ đồng. Dự án cung cấp hơn 4.100 sản phẩm thấp tầng và 12.600 căn hộ cao tầng, trong đó phân khu thấp tầng sẽ được triển khai trước, dự kiến mở bán trong năm 2024-2025, hỗ trợ tăng trưởng doanh số bán trước.

Doanh số bán trước đạt 51.700 tỷ đồng trong nửa đầu năm 2024, tăng 27% so với cùng kỳ. Hiện tại, một số hợp đồng bán trước tại Cổ Loa có giá giao dịch từ 10.000-15.000 USD/m2, nhờ vào nguồn cung hạn chế trong đợt mở bán và giá trị cao của một số sản phẩm.

Về dài hạn, giá bán và doanh số dự án Cổ Loa dự kiến sẽ hưởng lợi từ các xu hướng tích cực, bao gồm nhu cầu và giá bán tăng mạnh tại khu vực Hà Nội và sự quan tâm đến một số dự án hạ tầng gần như cầu Tứ Liên và tuyến metro số 4, giúp rút ngắn thời gian di chuyển từ Đông Anh đến trung tâm Hà Nội (Hồ Tây).

Thỏa thuận tài chính và vốn cổ phần: Theo nghị quyết ĐHĐCĐ công bố vào ngày 25/9, VEF đã thông qua việc ký kết hợp đồng BCC với VHM để phát triển dự án Cổ Loa. Theo đó, VHM sẽ nhận 5% tổng lợi nhuận từ dự án cùng với phí bán hàng và quản lý (theo tỷ lệ 4% và 2% doanh thu). Việc này dẫn đến một số quan ngại của nhà đầu tư về việc VHM chỉ nắm tỷ lệ lợi ích thiểu số tại dự án. Theo trao đổi gần đây giữa MAS với khối quan hệ nhà đầu tư (IR), VHM cho biết Vingroup sẽ chuyển nhượng cổ phần tại VEF (83,32% theo cập nhập gần nhất) cho VHM theo giá vốn khi dự án được đưa vào triển khai. Trên cơ sở đó, nhóm phân tích ước tính VHM sẽ nắm giữ tổng cộng 88% lợi ích kinh tế đối với dự án Cổ Loa.

IDC: Giá mục tiêu 64.200 đồng/cp, tỷ suất sinh lời dự kiến 10%

Quỹ đất sẵn sàng cho thuê lớn tại các thủ phủ công nghiệp. Tính đến cuối quý II, IDC duy trì quỹ đất thương phẩm hơn 534ha với 5 KCN. Hầu hết các KCN này đều được giải phóng mặt bằng từ rất sớm, và tạo ra được lợi thế giá vốn thấp đáng kể. Tháng 6 vừa qua, IDC đã nhận được chủ trương đầu tư cho KCN Tân Phước 1 với diện tích 470ha, và dự kiến đến quý III năm 2025 sẽ bắt đầu cho thuê.

Giá cho thuê tại các KCN của IDC duy trì mức tăng tốt: Giá chào tại các KCN đang cho thuê vẫn tiếp tục duy trì xu hướng tăng đáng kể, đặc biệt là tại KCN Quế Võ II. Theo IDC, giá thuê tại KCN Hựu Thành, Quế Võ II và Cầu Nghìn đã ghi nhận mức tăng lần lượt 8,7%, 26% và 5,2% kể từ đầu năm. Trong khi đó, mức giá tại KCN Phú Mỹ II và Phú Mỹ II mở rộng vẫn duy trì đi ngang kể từ năm 2022. Việc mức giá cho thuê liên tục tăng sẽ khiến biên lợi nhuận mở rộng theo thời gian.

Nhóm phân tích dự đoán IDC sẽ ghi nhận được sự đột biến trong năm 2024 với kết quả mảng KCN đạt mức cao nhờ việc bàn giao lượng hợp đồng đã ký vào năm ngoái tổng cộng hơn 170ha. Cụ thể, MAS dự phóng doanh thu sẽ tăng lên 9.416 tỷ đồng (+30% svck), trong khi lợi nhuận ròng dự kiến tăng gấp đôi cùng kỳ đạt 2.737 tỷ đồng.

HPG: Giá mục tiêu 28.700 đồng/cp, tỷ suất sinh lời dự kiến 10%

Triển vọng tăng trưởng vững chắc: Trong 8 tháng đầu năm, HPG đã sản xuất 5,5 triệu tấn thép thô (+36% so với cùng kỳ), tương đương với mức hiệu suất 96% và đạt 76% mức dự phóng cho cả năm. Ước tính từ dữ liệu của VSA, thị phần của HPG đạt 38%/45%/27% cho lĩnh vực thép xây dựng/HRC/ống thép.

HPG hiện đang giao dịch ở mức 1.46x BVPS dự phóng năm 2024, thấp hơn mức trung bình 5 năm là 1.53x. Mặc dù vậy, triển vọng lợi nhuận vẫn duy trì tích cực với tỷ suất ROE bình quân chu kỳ dự phóng đạt 11,5% cho giai đoạn năm 2024-2026. Trong bối cảnh giá thép không thuận lợi, HPG vẫn (1) hoạt động đối đa công suất với tỷ suất lợi nhuận cao hơn các năm trước; (2) ghi nhận lợi nhuận tăng trưởng so với mức nền thấp cùng kỳ và (3) gia tăng thị phần đáng kể trong 8 tháng đầu năm.

MAS cho rằng nhu cầu nội địa vẫn duy trì khả quan và lợi thế về thị phần sẽ đem đến tiềm năng vào các năm tới khi công suất bổ sung từ Dung Quất 2 được đưa vào hoạt động.

VNM: Giá mục tiêu 83.100 đồng/cp, tỷ suất sinh lời dự kiến 17%

MAS dự phóng tăng trưởng doanh thu ở nước ngoài đạt 15% mỗi năm trong giai đoạn năm 2024–2026, trong khi vẫn giữ nguyên giả định tăng trưởng hàng năm trong nước ở mức 2,5%.

Do đó, nhóm phân tích dự phóng doanh thu năm 2024 của VNM đạt 63.101 tỷ đồng (+4,3% so với cùng kỳ). Với giá sữa bột nguyên liệu vẫn ở mức thấp và VNM đã cố định chi phí nguyên vật liệu chính cho đến tháng 12/2024, MAS giữ nguyên dự phóng chi phí nguyên vật liệu. Theo đó, dự báo lợi nhuận hoạt động và NPAT đạt lần lượt là 11.417 tỷ đồng (+4,7% so với cùng kỳ) và 9.362 tỷ đồng (+3,8% so với cùng kỳ).

Sử dụng phương pháp chiết khấu dòng tiền tự do của công ty, MAS xác định giá mục tiêu của cổ phiếu VNM ở mức 83.100 đồng/cp.

CTR: Giá mục tiêu 139.000 đồng/cp, tỷ suất sinh lời dự kiến 9%

MAS dự phóng kết quả kinh doanh của CTR trong giai đoạn năm 2024–2028: Mảng xây dựng dự phóng tăng trưởng khoảng 25% được thúc đẩy bởi sự gia tăng đầu tư hạ tầng 5G. Doanh thu từ mảng vận hành khai thác dự kiến tăng khoảng 17% mỗi năm nhờ vào hợp đồng hiện tại và ký kết hợp đồng mới liên quan đến vận hành khai thác hệ thống trạm BTS ở cả thị trường trong nước và nước ngoài. Mức tăng trưởng của mảng giải pháp IT ước đạt 4% hàng năm. TowerCo sẽ có tốc độ tăng trưởng doanh thu nhanh nhất trong 5 lĩnh vực của công ty, kỳ vọng đạt 38% và biên lợi nhuận gộp khoảng 25%. Phân khúc dịch vụ kỹ thuật dự kiến tăng trưởng hàng năm là 21,2%.

>> PV Power (POW) ký hợp đồng tín dụng hơn 520 triệu USD cho siêu dự án điện 1,4 tỷ USD