Sở Giao dịch Chứng khoán Hà Nội (HNX) vừa đăng tải văn bản của Công ty Tài chính TNHH Một thành viên Home Credit Việt Nam (Home Credit) công bố thông tin về kết quả phát hành trái phiếu.

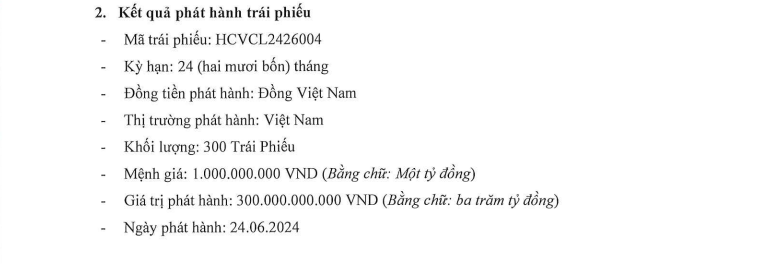

Cụ thể, ngày 24/6/2024, Home Credit phát hành thành công 300 trái phiếu mã HCVCL2426004 với mệnh giá 1 tỷ đồng/trái phiếu.

Lô trái phiếu này có kỳ hạn 24 tháng, đáo hạn ngày 24/6/2026, lãi suất 7%/năm. Giá trị phát hành là 300 tỷ đồng, các thông tin về trái chủ, tài sản đảm bảo,.. không được công bố.

Được biết, đây là lô trái phiếu thứ 4 kể từ đầu năm 2024 đến nay. Trước đó, ngày 31/5/2024, Home Credit đã phát hành thành công 1.000 trái phiếu mã HCVCL2427001 mệnh giá 1 tỷ đồng/trái phiếu; lãi suất 7,4%/năm. Giá trị phát hành là 1.000 tỷ đồng, kỳ hạn 36 tháng; ngày đáo hạn 31/5/2027.

Ngày 5/6/2024, Home Credit phát hành thành công 500 tỷ đồng trái phiếu mã HCVCL2426002.

Lô trái phiếu này có kỳ hạn 24 tháng, đáo hạn ngày 5/6/2026, lãi suất 7%/năm. Các thông tin về trái chủ, tài sản đảm bảo,.. không được công bố.

Chỉ sau đó 1 ngày (6/6), công ty tài chính này tiếp tục phát hành 500 trái phiếu mã HCVCL2426003 mệnh giá 1 tỷ đồng/trái phiếu. Giá trị phát hành là 500 tỷ đồng, kỳ hạn 24 tháng.

Xa hơn nữa, trong năm 2022, Home Credit Việt Nam đã phát hành 3 lô trái phiếu HCVCL2224001, HCVCL2224002 và HCVCL2224003 với tổng giá trị phát hành là 1.100 tỷ đồng. Các lô trái phiếu này có kỳ hạn 18-24 tháng, với lãi suất từ 7,2-7,4%/năm.

Được biết, Home Credit Việt Nam bắt đầu hoạt động năm 2009 và là công ty đầu tiên của Tập đoàn Home Credit tại Đông Nam Á.

Công ty tài chính này đang là công ty giữ thị phần lớn thứ hai chiếm khoảng 14% tổng giá trị thị trường trong lĩnh vực tài chính tiêu dùng tại Việt Nam.

Ngày 28/2, Tập đoàn Home Credit công bố việc ký thỏa thuận khung có điều kiện để chuyển nhượng 100% phần vốn góp tại Home Credit Việt Nam cho bên mua là The Siam Commercial Bank Public Company Limited (SCB)- thành viên của SCBX Public Company Limited (SCBX).

Thỏa thuận chuyển nhượng trị giá khoảng 800 triệu Euro và quá trình chuyển giao dự kiến sẽ hoàn tất trong nửa đầu năm 2025, sau khi có chấp thuận của cơ quan có thẩm quyền của Việt Nam và Thái Lan. Giá trị chuyển nhượng thực tế được xác định vào thời điểm hoàn tất giao dịch.

Theo giới thiệu của Home Credit Group, SCB là ngân hàng lớn thứ tư ở Thái Lan tính theo tổng tài sản. Trong khi đó, SCBX- công ty mẹ của SCB, được biết đến bao gồm 12 công ty con hoạt động trên ba trụ cột kinh doanh chính: Kinh doanh Ngân hàng, Kinh doanh Tài chính Tiêu dùng và Kỹ thuật số, và Kinh doanh Nền tảng và Công nghệ.