GMD sắp chào bán gần 104 triệu cp với giá 29,000 đồng, thấp hơn thị giá 64%

CTCP Gemadept (HOSE: GMD) có kế hoạch chào bán gần 104 triệu cp cho cổ đông hiện hữu, thu về hơn 3 ngàn tỷ đồng. Đáng nói, với giá chào bán 29,000 đồng/cp, các cổ đông GMD sẽ được mua thấp hơn thị giá đến 64%.

Thực tế, kế hoạch đã được ĐHĐCĐ thường niên 2024 của GMD thông qua vào tháng 6/2024. Theo đó, GMD dự kiến chào bán gần 104 triệu cp, tỷ lệ 3:1, tương đương cổ đông sở hữu 1 cp sẽ được hưởng 1 quyền mua, cứ 3 quyền mua sẽ được mua 1 cp mới. Cổ phiếu chào bán không bị hạn chế chuyển nhượng, trừ một số trường hợp đặc biệt.

Đợt chào bán dự kiến thực hiện trong năm 2024. Sau khi được Ủy ban Chứng khoán Nhà nước cấp Giấy chứng nhận chào bán thêm cổ phiếu ra công chúng, Công ty sẽ thực hiện công bố thông tin và phân phối cổ phiếu theo quy định của pháp luật. Nếu thành công, vốn điều lệ của GMD sẽ được nâng lên gần 4,140 tỷ đồng.

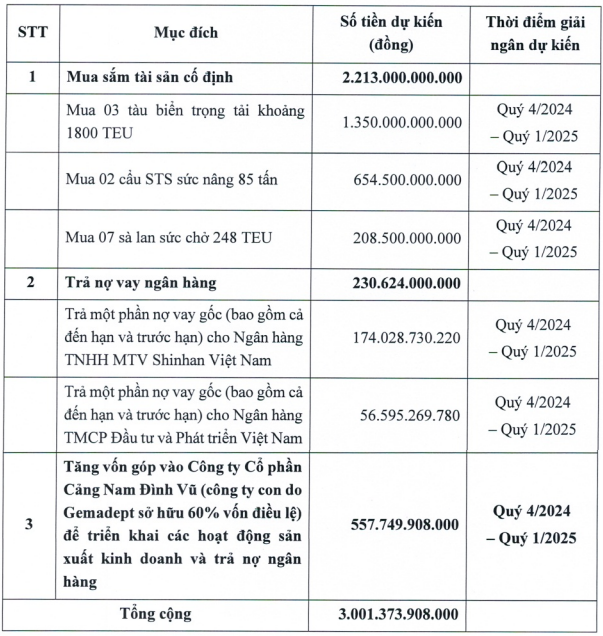

Với giá chào bán 29,000 đồng/cp, GMD có thể huy động hơn 3,001 tỷ đồng, dự kiến giải ngân trong quý 4/2024 và quý 1/2025.

Phần lớn số tiền thu về, cụ thể là 2,213 tỷ đồng sẽ được dùng để mua sắm tài sản cố định, bao gồm 3 tàu biển trọng tải khoảng 1,800 TEU, 2 cẩu STS sức nâng 85 tấn và 7 sà lan sức chở 248 TEU.

Gần 558 tỷ đồng dùng tăng vốn góp vào CTCP Cảng Nam Đình Vũ (công ty con do GMD sở hữu 60% vốn) để triển khai các hoạt động sản xuất kinh doanh và trả nợ vay ngân hàng.

Còn lại gần 231 tỷ đồng dùng trả một phần nợ vay gốc (bao gồm đến hạn và trước hạn) cho Ngân hàng TNHH MTV Shinhan Việt Nam và Ngân hàng TMCP Đầu tư và Phát triển Việt Nam.

GMD cũng lưu ý trường hợp không chào bán hết cổ phiếu đăng ký trong thời gian quy định, dẫn đến số tiền thu được không đủ như dự kiến, HĐQT sẽ thực hiện các giải pháp bao gồm (1) xin gia hạn đợt chào bán để tiếp tục bán nốt và (2) bổ sung nguồn vốn còn thiếu thông qua các hình thức khác như vay ngân hàng, phát hành trái phiếu doanh nghiệp, các giải pháp phù hợp với quy định pháp luật và quy định nội bộ Công ty.

|

Phương án sử dụng vốn của GMD

Nguồn: GMD

|

Đáng nói, mức giá chào bán 29,000 đồng/cp thấp hơn đáng kể so với thị giá. Sau chuỗi ngày “miệt mài” tăng giá, kết phiên 16/07, thị giá GMD lên đến 81,300 đồng/cp, gấp 2.8 lần giá của đợt chào bán.

| Cổ phiếu GMD “miệt mài” tăng giá | ||

|

|

Tại thời điểm 28/05/2024, tỷ lệ sở hữu nước ngoài của GMD là 47.86%, gần với tỷ lệ tối đa theo quy định là 49%. GMD cam kết sử dụng các biện pháp theo quy định của pháp luật để giữ tỷ lệ này sau khi chào bán, đảm bảo phù hợp với quy định pháp luật và điều lệ Công ty.

Khi xử lý cổ phiếu lẻ và cổ phiếu không phân phối hết, GMD sẽ chào bán cho các nhà đầu tư trong nước để đảm bảo tỷ lệ sở hữu nước ngoài theo quy định.

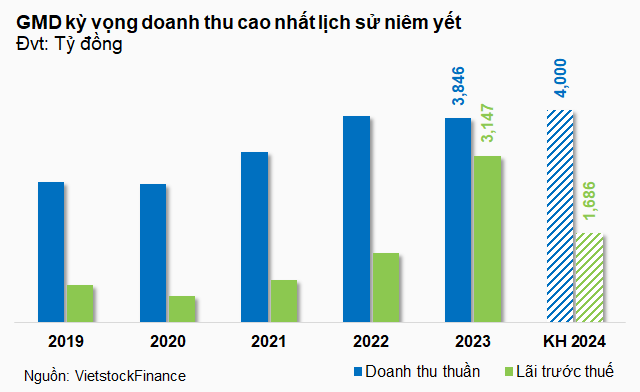

Cũng tại đại hội, các cổ đông đã thông qua kế hoạch doanh thu thuần cao nhất kể từ thời điểm niêm yết năm 2002, đạt 4,000 tỷ đồng, tăng 4% so với thực hiện 2023. GMD kỳ vọng lãi trước thuế 1,686 tỷ đồng, gồm 1,350 tỷ đồng lãi từ hoạt động kinh doanh và 336 tỷ đồng lãi từ chuyển nhượng vốn công ty con.

Ban lãnh đạo GMD đưa ra lộ trình phát triển với trọng tâm là dự án cảng Nam Đình Vũ giai đoạn 3 (dự kiến khởi công vào tháng 7/2024 và hoàn thành vào tháng 12/2025), xa hơn là cảng Gemalink giai đoạn 2A (dự kiến bắt đầu xây dựng từ cuối quý 2/2025 và đưa vào khai thác từ năm 2026).

Quý 1 vừa qua, GMD ghi nhận doanh thu thuần và lãi trước thuế đạt lần lượt 1,006 tỷ đồng và 708 tỷ đồng, tăng 11% và 130% so với cùng kỳ năm trước. Khoản lãi 336 tỷ đồng từ chuyển nhượng vốn công ty con đã được GMD hạch toán trong quý 1, sau khi thoái toàn bộ 99.98% vốn tại CTCP Cảng Nam Hải cho CTCP Nhật Việt (Vietsun). Nhờ đó, GMD thực hiện lần lượt 25% mục tiêu doanh thu và 42% mục tiêu lợi nhuận năm 2024.