DIG công bố phương án chi tiết chào bán 200 triệu cp cho cổ đông hiện hữu

Sau khi được ĐHĐCĐ thường niên 2024 thông qua, HĐQT Tổng CTCP Đầu tư Phát triển Xây dựng (HOSE: DIG) ngày 10/05/2024 đã thông qua việc triển khai phương án chào bán 200 triệu cp cho cổ đông hiện hữu.

Theo đó, 200 triệu cp này sẽ được chào bán với giá 15,000 đồng/cp, tỷ lệ 32.794% (cổ đông sở hữu 100 ngàn cp có quyền mua 32,794 cp mới). Thị giá DIG sáng 13/05 là 28,600 đồng/cp, như vậy giá chào bán thấp hơn gần một nửa so với thị giá.

Cổ phiếu sau khi phát hành sẽ không hạn chế chuyển nhượng đối với cổ đông hiện hữu nhưng sẽ hạn chế 1 năm đối với nhà đầu tư khác mua sau khi kết thúc đợt chào bán.

Thời gian thực hiện dự kiến trong quý 2-4/2024, sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

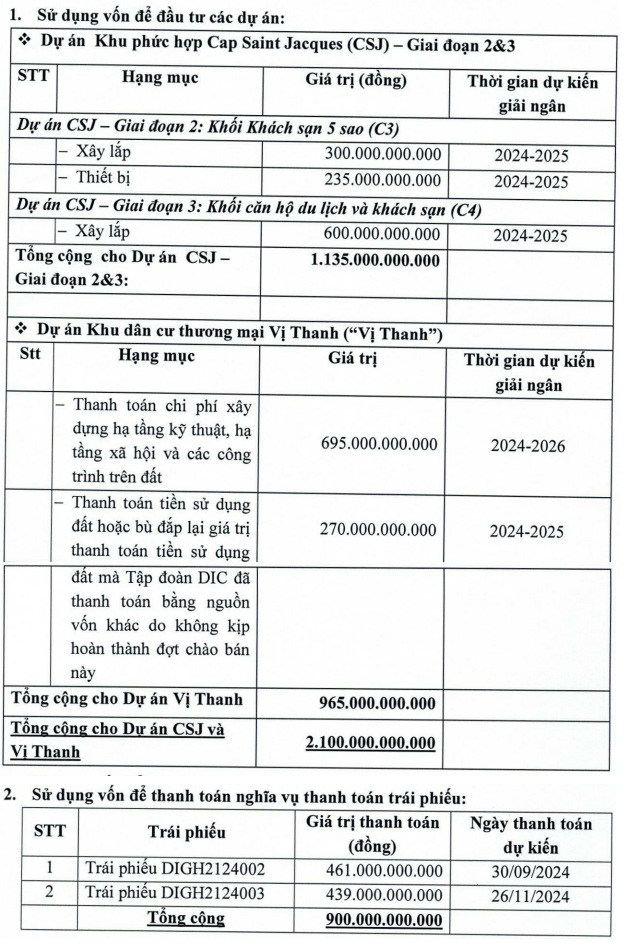

Với giá 15,000 đồng/cp, ước tính DIG có thể thu về 3 ngàn tỷ đồng nếu chào bán thành công toàn bộ 200 triệu cp. Theo thứ tự ưu tiên, DIG sẽ tập trung nguồn vốn để sử dụng cho dự án Cap Saint Jacques giai đoạn 2 và 3 với tổng số tiền 1,135 tỷ đồng, trong đó giai đoạn 2 dự kiến 535 tỷ đồng và giai đoạn 3 là 600 tỷ đồng.

Ưu tiên tiếp theo của Công ty là sử dụng cho dự án khu dân cư thương mại Vị Thanh với 965 tỷ đồng, trong đó 695 tỷ đồng dùng để thanh toán chi phí xây dựng hạ tầng kỹ thuật và xã hội cùng các công trình khác, còn lại 270 tỷ đồng sẽ dùng để thanh toán tiền sử dụng đất.

Ưu tiên cuối cùng, 900 tỷ đồng còn lại sẽ dùng để thanh toán nghĩa vụ trái phiếu cho hai lô DIGH2124002 và DIGH2124003 với số tiền lần lượt 461 tỷ đồng và 439 tỷ đồng. Thời gian thanh toán dự kiến là 30/09 và 26/11/2024.

|

Phương án sử dụng vốn từ đợt phát hành của DIG

Nguồn: DIG

|

Trong trường hợp chào bán không hết 200 triệu cp hoặc chỉ đạt tối thiểu 70% số cổ phiếu chào bán, HĐQT DIG sẽ cân nhắc sử dụng các biện pháp như dùng vốn tự có; vay vốn ngân hàng; tìm kiếm nhà đầu tư tham gia góp vốn; phát hành trái phiếu để bù đắp phần vốn thiếu hụt.

Việc phát hành 200 triệu cp cho cổ đông hiện hữu trên trong chuỗi phát hành tổng cộng 410 triệu cp để tăng vốn lên hơn 10.2 ngàn tỷ đồng của DIG. Các phương án phát hành còn lại gồm: 150 triệu cp riêng lẻ, 30 triệu cp ESOP, hơn 15.2 triệu cp để trả cổ tức năm 2023, hơn 15.2 triệu cp để tăng vốn cổ phần từ nguồn vốn chủ sở hữu.

Về hoạt động kinh doanh, kể từ sau đại dịch COVID-19, DIG đặt kế hoạch kinh doanh rất cao nhưng kết quả thực hiện lại rất thấp. Năm 2024, Công ty đưa mục tiêu doanh thu và lợi nhuận có phần khiêm tốn hơn so kế hoạch các năm trước, nhưng so với kết quả thực hiện 2023 thì gấp nhiều lần.

Cụ thể, DIG đặt kế hoạch doanh thu và thu nhập khác hợp nhất 2,300 tỷ đồng, tăng 72% so thực hiện năm trước; lợi nhuận trước thuế hợp nhất 1,010 tỷ đồng, gấp 6 lần thực hiện 2023. Tỷ lệ cổ tức từ 8-15% và vốn điều lệ 10,000 tỷ đồng.

Dù vậy, DIG đã bị ngay “gáo nước lạnh” trong quý 1/2024 khi lỗ ròng kỷ lục hơn 117 tỷ đồng, do giá trị hàng bán bị trả lại gần 186 tỷ đồng, dẫn đến doanh thu thuần còn chưa đến 500 triệu đồng, quý 1/2023 đạt gần 197 tỷ đồng.

* Chủ tịch DIG Nguyễn Thiện Tuấn: Tập trung vào khu công nghiệp sinh thái, kế hoạch mua lại 1 sân golf

* Hàng bán bị trả lại gần hết, DIG báo lỗ kỷ lục trong quý 1/2024