Chứng khoán ACB (ACBS): Khuyến nghị mua HHV

ACBS khuyến nghị mua cổ phiếu CTCP Đầu tư Hạ tầng Giao thông Đèo Cả (HHV), giá mục tiêu 16.000 đồng/cp dựa trên luận điểm đầu tư:

Với kinh nghiệm thi công các dự án có tổng mức đầu tư tích lũy lớn hơn 50.000 tỷ đồng, ACBS kỳ vọng HHV sẽ có cơ hội trúng thầu nhiều dự án hơn trong thời gian tới nhờ chính sách đẩy mạnh đầu tư công. Hiện tại, HHV có 2 mảng kinh doanh chính là thu phí BOT và xây lắp. Triển vọng tăng trưởng lợi nhuận kép trong giai đoạn năm 2024-2026 đạt mức 18,3% CAGR nhờ các yếu tố sau:

Mảng BOT duy trì tăng trưởng doanh thu và tạo dòng tiền ổn định. BOT hiện đang đóng góp 59% doanh thu và 90% lợi nhuận gộp của HHV. Công ty đang vận hành 30km hầm giao thông và 410km cao tốc và quốc lộ. ACBS ước tính tốc độ tăng lưu lượng xe khoảng 5%/năm và mức thu phí tăng từ 15%-18% mỗi 3 năm cho từng trạm thu phí sẽ giúp tốc độ tăng trưởng doanh thu mảng BOT trong giai đoạn năm 2024- 2026 đạt 8%/năm. Đáng chú ý, việc đồng bộ hạ tầng từ các dự án cao tốc Bắc – Nam giai đoạn 2 và thông tuyến Hà Nội – Lạng Sơn – Cao Bằng từ năm 2026, sẽ giúp lưu lượng xe tiếp tục gia tăng và mở rộng danh mục thu phí BOT cho HHV.

Mảng xây lắp, cao điểm công việc trong giai đoạn năm 2024-2026. Kế hoạch đẩy mạnh đầu tư công từ Chính phủ giai đoạn năm 2021-2025 đã đem đến nhiều hợp đồng xây lắp lớn cho HHV. ACBS kỳ vọng HHV sẽ đẩy mạnh ghi nhận doanh thu mảng xây lắp vào năm 2024-2026 với CAGR đạt 16% do đây là giai đoạn hoàn thành các dự án.

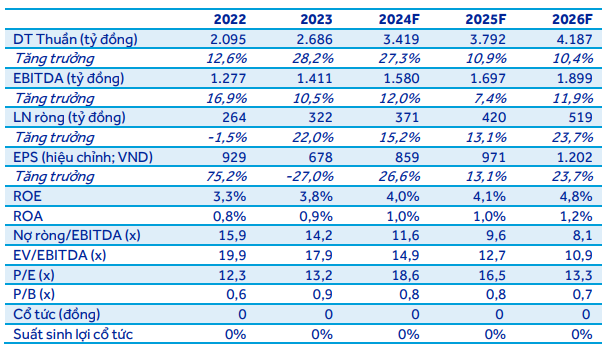

|

| ACBS phân tích chỉ tiêu tài chính HHV |

Chứng khoán Vietcap (VCI): Khuyến nghị mua DCM

VCI khuyến nghị mua cổ phiếu CTCP Phân bón Dầu khí Cà Mau (DCM), giá mục tiêu 43.100 đồng/cp dựa trên luận điểm đầu tư:

DCM công bố kết quả kinh doanh quý III với doanh thu đạt 2.600 tỷ đồng (-16% svck) và LNST sau lợi ích CĐTS 120 tỷ đồng (+65% svck). Lũy kế 9 tháng, DCM ghi nhận doanh thu đạt 9.200 tỷ đồng (+0,7% svck) và LNST sau lợi ích CĐTS đạt 1.100 tỷ đồng (+39,4% svck), lần lượt hoàn thành 68%/67% dự báo cả năm của VCI.

Vietcap kỳ vọng kết quả kinh doanh quý IV sẽ khả quan nhờ: (1) sản lượng bán phân bón phục hồi so với quý trước, nhờ nhu cầu cao hơn cho vụ đông xuân; (2) chi phí khí đầu vào giảm so với quý trước, trong khi kỳ vọng giá bán trung bình tương đối đi ngang trong quý IV; (3) chi phí bán hàng thấp hơn so với mức trung bình 9T; (4) chi phí quản lý doanh nghiệp thấp hơn dự kiến, một phần bù đắp cho thu nhập lãi thấp hơn kỳ vọng và (5) DCM dự kiến sẽ ghi nhận một số khoản doanh thu chưa được ghi nhận trong 9T2024.

Chứng khoán An Bình (ABS): Khuyến nghị khả quan BCM

ABS khuyến nghị mua cổ phiếu Tổng Công ty Đầu tư và Phát triển Công nghiệp – CTCP (BCM), giá mục tiêu 74.900 đồng/cp dựa trên luận điểm đầu tư:

Quỹ đất bất động sản KCN lớn tại Bình Dương mang lại nhiều lợi thế: Trong bối cảnh dòng vốn FDI chảy vào thị trường Việt Nam tiếp tục tích cực, Bình Dương tiếp tục nằm trong nhóm các địa phương thu hút được nguồn vốn đầu tư lớn với vị trí địa lý chiến lược là trung tâm của vùng kinh tế trọng điểm phía Nam với diện tích đất công nghiệp lớn nhất cả nước. Ngoài ra, giá cho thuê đất KCN tại Bình Dương cũng nằm ở mức cao và vẫn còn dư địa tăng trưởng trong thời gian tới. Phần lớn các KCN đang vận hành của BCM nằm ở Bình Dương sẽ giúp doanh nghiệp được hưởng lợi từ những tín hiệu tích cực này.

Chiến lược mở rộng quỹ đất sang các tỉnh giáp ranh: Bên cạnh tận dụng những lợi thế sẵn có tại Bình Dương, BCM cũng đang tích cực nghiên cứu, phát triển các dự án mới tại các tỉnh lân cận như Bình Phước, Bình Định để đảm bảo quỹ đất cho thuê khi tỷ lệ lấp đầy tại Bình Dương ở mức cao trên 90%.

Triển vọng từ các công ty liên kết, đặc biệt là VSIP: Các khoản đầu tư vào công ty liên doanh, liên kết của BCM đã thể hiện sự hiệu quả khi thường xuyên đóng góp tỷ trọng lớn (trung bình khoảng 46–50%) trong cơ cấu lợi nhuận. Triển vọng chính thời gian tới tập trung vào VSIP, IJC và BWID, đặc biệt là VSIP khi luôn duy trì kết quả kinh doanh ổn định với vị thế chủ đầu tư KCN với quỹ đất lớn nhất cả nước.

Kế hoạch giảm tỷ lệ sở hữu nhà nước, tăng nguồn lực để thực hiện dự án: Với kế hoạch tăng vốn trong giai đoạn sắp tới khi dự kiến phát hành thêm 300 triệu cổ phiếu, giảm tỷ lệ sở hữu của UBND tỉnh Bình Dương từ 95,44% xuống 65% trong năm 2025, BCM có thể thu về ít nhất 15.000 tỷ đồng, qua đó giúp doanh nghiệp tăng nguồn lực để phát triển các dự án bất động sản, cũng như giảm bớt gánh nặng nợ vay.