Công ty chứng khoán phân tích và đưa ra nhận định mua, bán đối với các cổ phiếu EIB, KBC, DBC.

Chứng khoán Vietcombank (VCBS): Khuyến nghị mua EIB

VCBS khuyến nghị mua cổ phiếu Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam – Eximbank (EIB), giá mục tiêu 21.000 đồng/cp dựa trên phân tích kỹ thuật:

EIB đã có nhịp điều chỉnh hơn 13% trong 2 tuần qua sau khi thiết lập đỉnh ngắn hạn quanh khu vực 21.600 – 22.000 đồng/cp. Tuy nhiên, dù diễn biến về giá có phần tiêu cực nhưng khối lượng giao dịch ghi nhận ở mức thấp so với MA20 ngày.

EIB có phiên bán mạnh vào ngày 4/11, xuyên qua đường xu hướng ngắn hạn kể từ cuối tháng 9 và hình thành nến đỏ maruzobu thân dài cùng với khối lương tăng cao trở lại, thể hiện đây là vùng giá phản ánh sự giằng co mạnh mẽ của 2 bên cung cầu.

Kết phiên giao dịch ngày 6/11, lực cầu xuất hiện mạnh vào phiên ATC giúp EIB tạo nến rút chân và quay trở lại xu hướng tăng ngắn hạn. 2 chỉ báo MACD, RSI trên khung đồ thị 1H đều đã hình thành 2 đáy, phát tín hiệu tăng giá ngắn hạn cho EIB trong những phiên tới. ▪ Chỉ báo ADX = 26.79 và CMF = -0.02 đang cho thấy dòng tiền dần quay trở lại và tiếp tục ủng hộ cho nhịp tăng điểm của EIB.

VCBS khuyến nghị các nhà đầu tư cân nhắc giải ngân khu vực giá 19.300 – 19.450 đồng/cp với giá mục tiêu là 21.000 đồng/cp. Ngưỡng cắt lỗ cần chú ý là vùng giá 18.200 – 18.450 đồng/cp tương đương với mức đáy ngắn hạn gần nhất phía trước của EIB.

Chứng khoán Vietcombank (VCBS): Khuyến nghị mua KBC

VCBS khuyến nghị mua cổ phiếu Tổng Công ty Phát triển Đô thị Kinh Bắc – CTCP (KBC), giá mục tiêu 32.714 đồng/cp dựa trên luận điểm đầu tư:

Quỹ đất còn lại tại các khu công nghiệp (KCN) hiện hữu dự kiến mang về gần 7.000 tỷ đồng dòng tiền cho thuê. Trong ngắn hạn, quỹ đất còn lại từ các KCN đã hoàn thiện cơ bản pháp lý tương đối hạn chế khi tỷ lệ lấp đầy trung bình đã đạt 70%. Tuy nhiên, một khi pháp lý được khơi thông, VCBS cho rằng KBC sẽ không gặp khó khăn trong việc tìm kiếm các đối tác cho thuê khi KCN Nam Sơn Hạp Lĩnh và Tân Phú Trung đều sở hữu vị trí đẹp trên tỉnh thành có sức hút đầu tư lớn.

Các dự án gối đầu lớn tạo dư địa tăng trưởng trong dài hạn: Đối với KCN Tràng Duệ 3, sau khi hoàn thành thủ tục pháp lý, KBC có thể ghi nhận doanh thu tương ứng khoảng 3.500 tỷ đồng từ 100ha đã ký đặt trước trong năm 2025. Phần diện tích còn lại, chúng tôi kỳ vọng doanh nghiệp có thể cho thuê với mức giá cao hơn khoảng 10 – 15% so với mức giá ký MOU gần nhất. Bên cạnh đó, KBC đang tích cực mở rộng quỹ đất về các tỉnh thành phía Nam với KCN Lộc Giang, KCN Tân Tập dự kiến sẽ là nguồn cung bổ sung sau khi KBC bàn giao toàn bộ diện tích KCN Tân Phú Trung.

Chờ đợi sự đột biến từ các dự án bất động sản nhà ở: Với các dự án trọng điểm, VCBS đánh giá KBC vẫn cần thêm thời gian để hoàn thành thủ tục pháp lý. Về dài hạn, chúng tôi đánh giá triển vọng của những dự án bất động sản nhà ở của KBC là tương đối lớn và kỳ vọng đem lại dòng tiền tích cực cho doanh nghiệp trong giai đoạn năm 2026 – 2030.

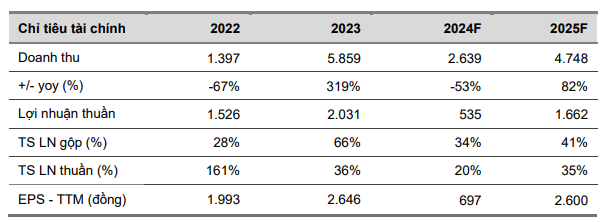

|

| VCBS phân tích chỉ tiêu tài chính KBC |

Chứng khoán DSC: Khuyến nghị mua DBC

DSC khuyến nghị mua cổ phiếu CTCP Tập đoàn Dabaco Việt Nam (DBC), giá mục tiêu 37.900 đồng/cp dựa trên luận điểm đầu tư:

Dự báo quý cuối năm vẫn còn nhiều yếu tố thuận lợi: Giá heo dự báo sẽ còn tiếp tục neo ở mức trên 60.000 đồng/kg cho đến cuối năm khi nguồn cung chưa thực sự phục hồi. Giá heo nhiều khả năng sẽ tạo đỉnh vào đầu quý I/2025 khi nhu cầu tiêu thụ tăng trước dịp Tết Nguyên Đán. Biên lợi nhuận gộp năm 2024 cũng được ủng hộ bởi giá các loại ngũ cốc là nguyên liệu làm thức ăn chăn nuôi đã hạ nhiệt 20% kể từ đầu năm. Cán cân cung cầu dự báo thiên về thặng dư cung trong niên vụ 2024-2025, vì vậy dự báo giá ngũ cốc sẽ tiếp tục ở vùng thấp trong quý cuối năm.

Động lực từ các dự án đang triển khai: DBC cho biết đã nhận được giấy chứng nhận GMP và đang đồng bộ hóa nhà máy sản xuất. DSC đánh giá việc đưa vào thương mại hóa vaccine ASF của DBC sẽ được thực hiện sớm nhất vào quý I/2025, dự báo mang lại 600 – 800 tỷ đồng doanh thu trong năm 2025. Trong tháng 8, DBC đã hoàn thành việc phát hành cổ phiếu, thu về hơn 1.200 tỷ đồng để bổ sung vốn cho dự án nhà máy dầu đậu nành. Doanh nghiệp cũng đang tích cực mở rộng quy mô chăn nuôi heo với các dự án khu chăn nuôi công nghệ cao tại Thanh Hóa và Phú Thọ. Tổng công suất dự kiến là 10.200 lợn nái, 147.400 lợn thương phẩm. Việc mở rộng công suất kỳ vọng sẽ giúp DBC chiếm lĩnh thị phần khi Luật Chăn nuôi (năm 2020) đang gần đến ngày có hiệu lực.