Công ty chứng khoán phân tích và đưa ra nhận định mua, bán đối với các cổ phiếu PVD, KDH, TCB.

Chứng khoán MB (MBS): Khuyến nghị khả quan PVD

MBS khuyến nghị khả quan cổ phiếu Tổng CTCP Khoan và Dịch vụ khoan Dầu khí (PVD), giá mục tiêu 31.400 đồng/cp dựa trên luận điểm đầu tư:

Nhu cầu giàn khoan tự nâng trong khu vực dự kiến sẽ ổn định trong những năm tới nhờ vào môi trường giá dầu ổn định và trên điểm hòa vốn khai thác, đảm bảo việc triển khai các dự án thượng nguồn dầu khí. MBS dự báo giá thuê giàn tự nâng trung bình của PVD sẽ đạt 96.800/94.800/94.800 USD/ngày trong giai đoạn năm 2024-2026.

Giàn khoan tự nâng mới dự kiến sẽ bắt đầu đóng góp vào kết quả kinh doanh của PVD từ quý II/2025 với giá thuê ước tính là 90.000 USD/ngày. Điều này có thể dẫn đến doanh thu khoan của PVD tăng lần lượt 5,8% và 5,9% trong năm 2025-2026, đồng thời lợi nhuận gộp từ khoan cũng tăng lần lượt 8,4% và 8,9%.

Việc thúc đẩy các dự án dầu khí thượng nguồn trong nước sẽ mang lại cơ hội tốt cho mảng kỹ thuật giếng khoan của PVD. MBS kỳ vọng doanh thu từ mảng kỹ thuật giếng khoan của PVD sẽ tăng lần lượt 21,2%/4,8%/3,8%, biên lợi nhuận gộp dự kiến sẽ lần lượt đạt 21%/20,2%/20,2% trong giai đoạn năm 2024-2026.

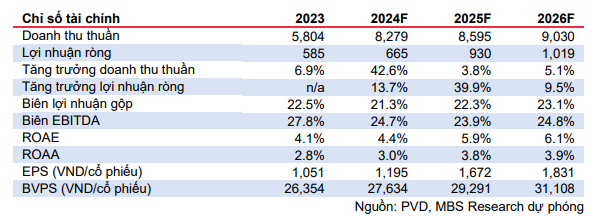

|

| MBS phân tích chỉ tiêu tài chính PVD |

Chứng khoán Agriseco (AGR): Khuyến nghị nắm giữ KDH

AGR khuyến nghị nắm giữ cổ phiếu CTCP Đầu tư và Kinh doanh Nhà Khang Điền (KDH), giá mục tiêu 36.000 đồng/cp dựa trên luận điểm đầu tư:

Bàn giao dự án The Privia sẽ thúc đẩy KQKD quý cuối năm 2024: Dự án The Privia có tổng cộng 1.043 căn hộ, đã hoàn thành 100% việc bán hàng trong quý I/2024 và dự kiến sẽ bàn giao nhà vào quý IV. Tính đến thời điểm 30/9, số dư người mua trả tiền trước ghi nhận 2.927 tỷ đồng, tăng 23% so với cuối năm 2023, chủ yếu ở dự án Privia. Đây dự kiến sẽ là nguồn thu trong các quý tới của KDH.

Tình hình tài chính: KDH gia tăng vay nợ dài hạn nhằm cơ cấu khoản nợ vay trái phiếu đến hạn 1.100 tỷ đồng và phát triển các dự án bất động sản. Số dư nợ vay tại thời điểm 30/9 ghi nhận 7.808 tỷ đồng, tăng 23% so với đầu năm. Tuy nhiên, AGR đánh giá tình hình tài chính của KDH vẫn an toàn khi lượng tiền mặt ròng vẫn duy trì 3.315 tỷ đồng, tỷ lệ nợ trên vốn chủ quanh 0,4x sau quá trình tăng vốn. AGR kỳ vọng 2 dự án hợp tác với Keppel là Emeria và Clarita chuẩn bị đưa vào kinh doanh cuối năm 2024-2025 sẽ thúc đẩy tăng trưởng lợi nhuận, giúp duy trì dòng tiền kinh doanh của doanh nghiệp.

Triển vọng trung và dài hạn nhờ quỹ đất lớn: KDH sở hữu quỹ đất trên 600ha tại khu vực phía Đông TP. HCM. Tại thời điểm 30/9, hàng tồn kho đạt 22.450 tỷ đồng, tăng 19% so với đầu năm tại các dự án KDC Tân Tạo, Emeria, Clarita, Solina, Green Village, Phong Phú 2, cụm CN Bình Trưng. Đây đều là các dự án có tiềm năng tăng giá, dự kiến sẽ giúp thúc đẩy tiềm năng tăng trưởng dài hạn cho KDH.

Chứng khoán DSC: Khuyến nghị mua TCB

DSC khuyến nghị mua cổ phiếu Ngân hàng TMCP Kỹ thương Việt Nam (TCB), giá mục tiêu 28.300 đồng/cp dựa trên luận điểm đầu tư:

Cho vay mua nhà kỳ vọng hồi phục: Dư nợ cho vay mua nhà của TCB có dấu hiệu cải thiện trong 2 quý gần nhất, trong đó TCB đang nỗ lực đa dạng hóa danh mục cho vay và dịch chuyển sang cho vay mua nhà thứ cấp với mức độ rủi ro thấp hơn. DSC đánh giá sản phẩm cho vay liên kết với các chủ đầu tư và thị trường bất động sản miền Bắc đang hồi phục tốt hơn sẽ giúp TCB gia tăng được dư nợ cho vay.

Biên lãi thuần duy trì ở mức hấp dẫn: Sản phẩm mới “Sinh lời tự động” đang cho thấy hiệu quả kể từ khi ra mắt vào đầu năm. Với tính năng khác biệt giúp TCB huy động được nguồn vốn dài hạn trong khi vẫn tận dụng gián tiếp được nguồn tiền CASA cũng như thu hút thêm khách hàng mới. Việc ban lãnh đạo liên tục chủ động trong các sáng kiến, sản phẩm mới nhằm đáp ứng nhu cầu khách hàng sẽ giúp TCB duy trì được lợi thế trong bối cảnh cạnh tranh lãi suất gay gắt.

Hiệu quả hoạt động cao: Chiến lược tập trung đầu tư 3 trụ cột là nhân sự, dữ liệu và số hóa đã giúp TCB đạt được hiệu quả hoạt động cao. Là 1 trong những ngân hàng mạnh tay đầu tư cho công nghệ, lương và chi phí đầu tư cao nhưng các chỉ số về chi phí vẫn được TCB quản lý tốt. Nhờ đó, TCB đạt được khả năng sinh lời ROA cao đầu ngành trong suốt 5 năm qua. Những yếu tố này sẽ tiếp tục là động lực để TCB cạnh tranh và duy trì vị thế trong dài hạn.

Đối với năm 2025, DSC dự báo báo tốc độ tăng trưởng của TCB sẽ chậm lại do hiệu ứng nền cao trong năm nay, tuy nhiên mức tăng trưởng dự kiến vẫn ở mức hấp dẫn với tổng thu nhập hoạt động là 56.284 tỷ đồng và lợi nhuận trước thuế là 31.579 tỷ đồng.