Thép Nhà Bè lại sắp được VNSteel rót vốn?

HĐQT CTCP Thép Nhà Bè – VNSTEEL (UPCoM: TNB) vừa có văn bản chấp thuận bổ sung thêm các phương án nhằm bù đắp phần vốn thiếu hụt trong trường hợp thu từ đợt chào bán riêng lẻ cho công ty mẹ Tổng Công ty Thép Việt Nam (VNSteel) không như kế hoạch.

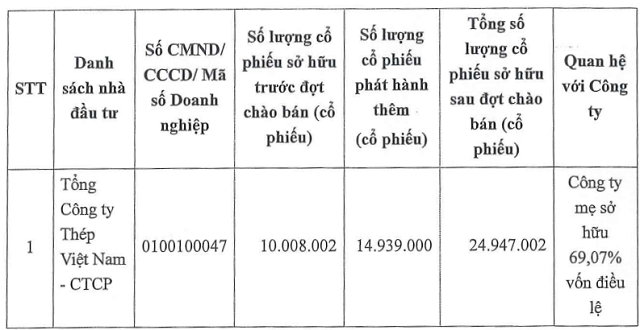

Theo kế hoạch được cổ đông thông qua trước đó, TNB sẽ phát hành riêng lẻ khoảng 14.9 triệu cp, hơn gấp đôi lượng đang lưu hành, với giá 10,000 đồng/cp để huy động 149 tỷ đồng dùng cho dự án “Sản xuất thép cán xây dựng – bổ sung công đoạn luyện phôi thép công suất 150,000 tấn sản phẩm/năm” thuộc nhà máy ở khu công nghiệp Nhơn Trạch 2, tỉnh Đồng Nai. Hơn 136 tỷ đồng trong số này sẽ được sử dụng để phục vụ công tác xây dựng và mua sắm thiết bị.

Bên mua toàn bộ dự kiến là công ty mẹ Tổng Công ty Thép Việt Nam – CTCP (VNSteel, UPCoM: TVN), tỷ lệ sở hữu theo đó có thể lên gần 85% từ mức 69% hiện nay, nếu thực hiện thành công.

Dù vậy, việc chào bán cho “người nhà” vẫn có thể không như dự kiến. Nhằm bù đắp phần thiếu hụt, lãnh đạo TNB chấp thuận thêm phương án vay vốn ngân hàng hoặc huy động từ nguồn hợp pháp khác, hoặc sử dụng tiền thu từ hoạt động kinh doanh.

Cách đây hơn 10 năm, TNB từng phát hành 14 triệu cp cho công ty mẹ với giá chỉ 4,000 đồng/cp, mà theo lời Chủ tịch kiêm Tổng Giám đốc Lê Việt khi đó rằng số tiền thu được 56 tỷ đồng quá thấp trong khi áp lực lãi trên vốn lớn. Kế hoạch tăng vốn cũng đã thất bại sau đó do “Phòng Đăng ký Kinh doanh không có căn cứ để tăng vốn cho Doanh nghiệp từ 115 tỷ đồng lên 255 tỷ đồng và đề nghị Công ty chỉ tăng phần vốn điều lệ tương ứng với tổng số tiền thu về sau khi cổ đông thanh toán đủ”, theo biên bản họp đại hội năm 2014, khiến TNB phải ghi giảm vốn điều lệ vào năm 2016.

Nguồn: TNB

|

| TNB từng được công ty mẹ tăng vốn nhưng bất thành | ||

|

|

Đầu tư để mở rộng biên lợi nhuận?

Dự án trên của TNB đang được triển khai đầu tư trong giai đoạn quý 2/2024 – quý 2/2026, ước tính sẽ tốn khoảng 450 tỷ đồng; với khoảng 157 tỷ đồng từ vốn tự có và vay thương mại hơn 292 tỷ đồng. Công đoạn luyện thép sử dụng nguyên liệu chính từ sắt, thép vụn.

Theo đánh giá hiệu quả kinh tế xã hội do Công ty công bố, dự án khả năng mang về lợi nhuận sau thuế trung bình 46 tỷ đồng/năm, cao hơn nhiều lần nếu so với mặt bằng lợi nhuận những năm gần đây của TNB. Dự án có thời gian hoàn vốn đầu tư trong vòng 8 năm, đến năm 2034.

Thông qua dự án, doanh nghiệp thép muốn chủ động nguồn phôi cho sản xuất thép cán, giảm phụ thuộc nguồn nguyên liệu bên ngoài, qua đó chủ động trong kế hoạch sản xuất và cung cấp các sản phẩm thép xây dựng, cũng như tối ưu hóa giá thành nhằm tăng năng lực cạnh tranh.

Công ty con của TVN đang kinh doanh trồi sụt, lợi nhuận giảm dần qua mỗi quý từ đầu năm nay, và càng trầm trọng hơn với khoản lỗ ròng 6 tỷ đồng trong quý 3 với lý do “biến động giá bán thép thành phẩm và giá mua nguyên vật liệu đầu vào”. Lỗ lũy kế 9 tháng hơn 4.8 tỷ đồng khiến mục tiêu lãi 2.4 tỷ đồng năm 2024 trở nên xa vời. Lợi nhuận chưa phân phối cuối quý 3 giảm còn 2.5 tỷ đồng.

Lợi nhuận gộp của TNB cũng hẹp dần, vỏn vẹn 6 tỷ đồng trong quý 3, so với hàng chục tỷ đồng những năm trước, có thể xem là động lực chính để Doanh nghiệp đầu tư vào dự án trên.

Phối cảnh dự án của TNB. Nguồn: TNB

|

| Lãi gộp và lãi ròng TNB ngày càng lùi sâu | ||

|

|