Chứng khoán BIDV (BSC) khuyến nghị mua mạnh cổ phiếu Masan (MSN), upside 36% so với giá đóng cửa ngày 24/5.

Theo báo cáo mới nhất của Chứng khoán BIDV (BSC), nhóm phân tích đã đưa ra khuyến nghị mua mạnh đối với cổ phiếu CTCP Tập đoàn Masan (MSN) với giá mục tiêu trong trung hạn là 100.000 đồng/cp, tiềm năng tăng giá 36% so với giá đóng cửa ngày 24/5/2024).

Về kết quả kinh doanh quý I, mảng kinh doanh cốt lõi của MSN tiếp tục ghi nhận doanh thu tăng trưởng 6% so với cùng kỳ và biên lợi nhuận hoạt động tăng 3,1 điểm%.

Điểm sáng đến từ các sự kiện cuối quý I – đầu quý II/2024 nhờ kỳ vọng hoạt động kinh doanh của CTCP Masan High-Tech Materials (MSR) được cải thiện khi nối lại hoạt động nổ mìn, khoản đầu tư hơn 6.000 từ Bain Cap và dòng cổ tức từ CTCP Hàng tiêu dùng Masan (MCH) và Ngân hàng TMCP Kỹ thương Việt Nam (TCB) và thông tin liên quan đến thoái vốn mảng kinh doanh phi tiêu dùng, giúp giảm đòn bẩy tài chính cho MSN.

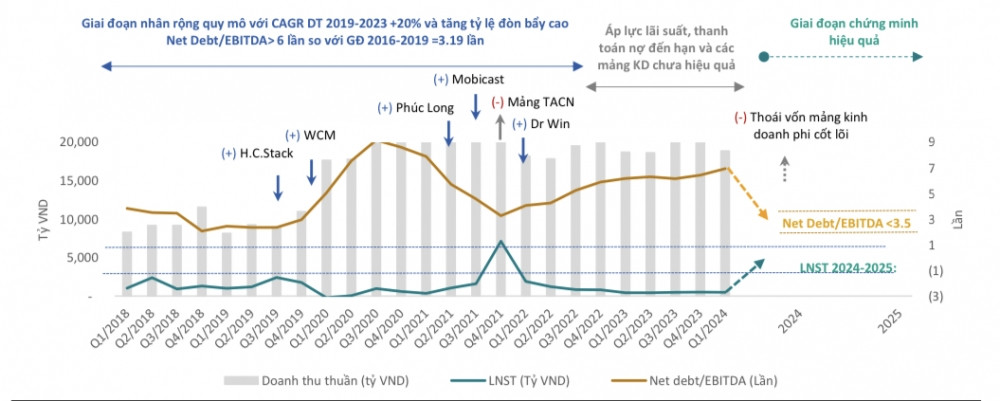

Dựa vào số liệu giai đoạn 2019-2023, BSC nhận thấy rằng MSN đã xây dựng hoàn chỉnh hệ sinh thái trong chuỗi giá trị tiêu dùng gồm MCH, WCM, MML và PHL, ghi nhận mức tăng trưởng doanh thu CAGR 2019-2023 là 20%.

MSN đã tiến hành tái cấu trúc lại các mảng kinh doanh theo hướng tập trung vào hiệu quả, giảm lượng tăng chất (WCM, PHL,…) và chiến lược này tiếp tục được ban lãnh đạo MSN khẳng định tại cuộc họp ĐHĐCĐ thường niên 2024: “Chúng ta sẽ thúc đẩy lợi nhuận của WinCommerce, Masan MEATLife và Phúc Long hơn nữa để sánh vai cùng Masan Consumer. Khả năng sinh lời sẽ là thước đo quan trọng trong 18 đến 24 tháng tới giúp tối đa hóa giá trị cho cổ đông.”

|

| Nguồn BSC |

Dựa trên cơ sở đó, BSC nhận thấy cơ hội đầu tư cho cổ phiếu MSN trong giai đoạn tới nhờ:

Hiệu suất cổ phiếu từ đầu năm tới nay chỉ đạt +7,3%YTD so với VNIndex là +12%YTD. Trong khi nhóm phân tích kỳ vọng lợi nhuận sau thuế năm 2024 -2025 của MSN tăng trưởng lần lượt là 90% và 59% so với cùng kỳ nhờ vào:

(1) Nỗ lực giảm đòn bẩy nợ với Net debt/ EBITDA từ mức 6,5 lần 2023 xuống mức 3 lần 2025 do: (i) nguồn vốn đầu tư từ Bain capital với giá trị 6.339 tỷ đồng, (ii) Dòng tiền từ cổ tức MCH và TCB ước tính hơn 3.700 tỷ đồng và (iii) nguồn tiền đến từ sự kiện MSR thoái vốn HCStack.

(2) Mảng tiêu dùng cốt lõi TCX giai đoạn năm 2024-2025 (tăng lần lượt là 15,5% và 19% so với cùng kỳ) trong đó: (i) MCH tiếp tục theo đuổi chiến lược cao cấp hoá và “Going Global”sẽ là động lực chính cải thiện doanh thu và biên lợi nhuận hoạt động tăng trưởng 1 điểm % nhờ cơ cấu ngành hàng biên lợi nhuận tốt và xu hướng giảm giá nguyên vật liệu và (ii) duy trì quan điểm WCM giảm lỗ hoạt động tư xuống 0,5% vào năm 2024 và có lãi hoạt động vào cuối năm 2025 tại mức 0,5%.

>> Giá heo tăng đẩy giá cổ phiếu Masan MEATLife (MML) lên cao nhất 17 tháng