Công ty chứng khoán phân tích và đưa ra nhận định mua, bán đối với các cổ phiếu MSN, DCM, LHG.

Chứng khoán SSI (SSI): Khuyến nghị khả quan MSN

SSI khuyến nghị khả quan với cổ phiếu CTCP Tập đoàn Masan (MSN), giá mục tiêu 12 tháng là 93.400 đồng/cp theo luận điểm đầu tư:

Từ năm 2024-2025 sẽ là giai đoạn có nhiều hoạt động tái cấu trúc của tập đoàn MSN. Các dấu mốc chính là việc thoái vốn hoàn toàn khỏi công ty chế biến khoáng sản H.C. Starck, kế hoạch niêm yết CTCP Hàng tiêu dùng Masan (MCH) sang sàn HOSE và khả năng bán cổ phần tại công ty này.

Những động thái gần đây cho thấy tập đoàn đang tích cực tái cơ cấu để tập trung vào hoạt động kinh doanh tiêu dùng cốt lõi.

Trong năm 2024 với kỳ vọng sự phục hồi ở tất cả các mảng hoạt động kinh doanh, SSI cho rằng công ty có thể đạt được tăng trưởng doanh thu từ công ty con thuộc chuỗi bán lẻ tiêu dùng, Wincommerce (WCM) thông qua việc mở mới cửa hàng nhanh chóng, kết quả của các hoạt động tái cấu trúc mô hình cửa hàng trong giai đoạn năm 2022-2023 và tiêu dùng phục hồi. MCH đạt tăng trưởng vượt trội so với các công ty cùng ngành trong các năm qua (CAGR doanh thu đạt 10% và CAGR LNST đạt 11% trong giai đoạn 2019-2023).

Nhóm phân tích cho rằng đà tăng trưởng này sẽ tiếp tục được duy trì trong năm 2024-2025, tận dụng nền tảng bán lẻ (WCM) và khả năng trong việc phát triển và tung sản phẩm mới ra thị trường.

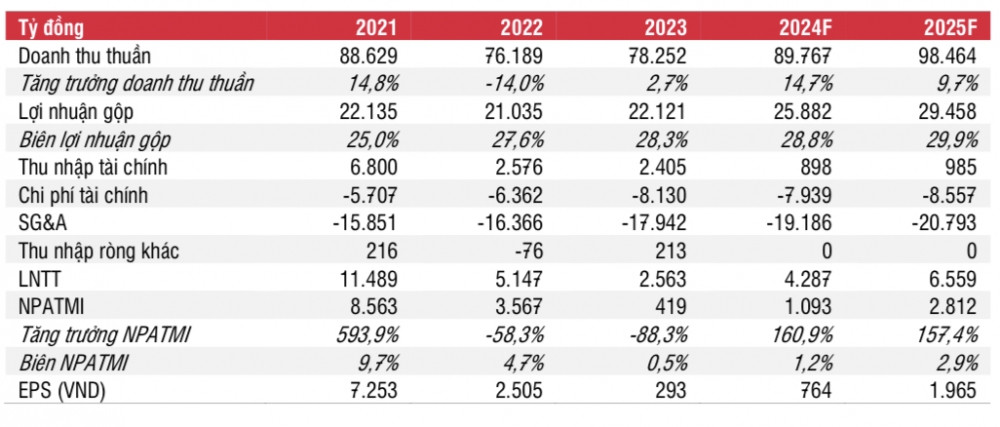

Trong năm 2024, SSI dự báo doanh thu thuần và NPATMI cốt lõi lần lượt đạt 89.800 tỷ đồng (+14% svck) và 1.100 tỷ đồng (+161% svck). Nhóm phân tích chưa đưa khoản lợi nhuận bất thường từ việc thoái vốn HCS vào dự phóng.

|

| SSI phân tích chỉ tiêu tài chính của MSN |

Chứng khoán MB (MBS): Khuyến nghị khả quan DCM

MBS khuyến nghị khả quan với cổ phiếu CTCP Phân bón Dầu khí Cà Mau (DCM), giá trị hợp lý là 44.000 đồng/cp theo luận điểm đầu tư:

DCM với vị thế là doanh nghiệp đầu ngành phân bón sẽ có cơ hội cạnh tranh với các mặt hàng phân bón nhập khẩu khi luật thuế VAT mới được áp dụng, đồng thời đã có động lực tăng trưởng dài hạn từ việc tăng công suất sản xuất phân bón NPK.

DCM ghi nhận lợi nhuận ròng quý I/2024 đạt 346 tỷ đồng (+51,3% svck), chủ yếu do đóng góp tích cực từ mảng ure khi sản lượng xuất khẩu tăng và nhà máy ure hết khấu hao.

Nhóm phân tích dự báo lợi nhuận ròng giai đoạn năm 2024-2025 lần lượt tăng 56,2% và 21,3% svck do nhà máy Đạm Cà Mau hết khấu hao và kỳ vọng luật thuế VAT mới được áp dụng từ năm 2025 giúp giảm chi phí nhờ hoàn thuế VAT đầu vào.

Chứng khoán KB Việt Nam (KBSV): Khuyến nghị mua LHG

KBSV khuyến nghị mua cổ phiếu CTCP Long Hậu (LHG), giá mục tiêu 42.100 đồng/cp theo luận điểm đầu tư:

Nguồn cung khan hiếm tại các thị trường trọng điểm miền Nam sẽ là yếu tố hỗ trợ doanh nghiệp có sẵn dự án cho thuê tại khu vực như LHG.

Khu công nghiệp Long Hậu 3 và An Định sẽ là động lực tăng trưởng trong dài hạn cho LHG khi điểm nghẽn trong việc xúc tiến cho thuê được gỡ bỏ, và KCN An Định dự kiến nhận được chủ trương đầu tư trong 2024.

Nhu cầu ổn định từ mảng cho thuê nhà xưởng xây sẵn sẽ mang lại dòng tiền đều đặn cho LHG và diện tích khai thác dự kiến sẽ tăng mạnh trong 2025 nhờ đưa vào hoạt động hơn 90.000m2 từ khu nhà xưởng cao tầng và khu công nghệ cao Đà Nẵng.

>> ‘Mở khoá’ giai đoạn hiệu quả, cổ phiếu Masan (MSN) rục rịch đón sóng lớn