Đối với thị trường bất động sản (BĐS) nhà ở, nơi tập trung nhiều doanh nghiệp đang niêm yết, tâm điểm tác động dường như không rõ ràng như so với bất động sản khu công nghiệp – gắn với dòng vốn đầu tư trực tiếp nước ngoài (FDI); nhưng thực tế và tương lai có đúng như vậy?

Doanh số và lợi nhuận của doanh nghiệp bất động sản nhà ở

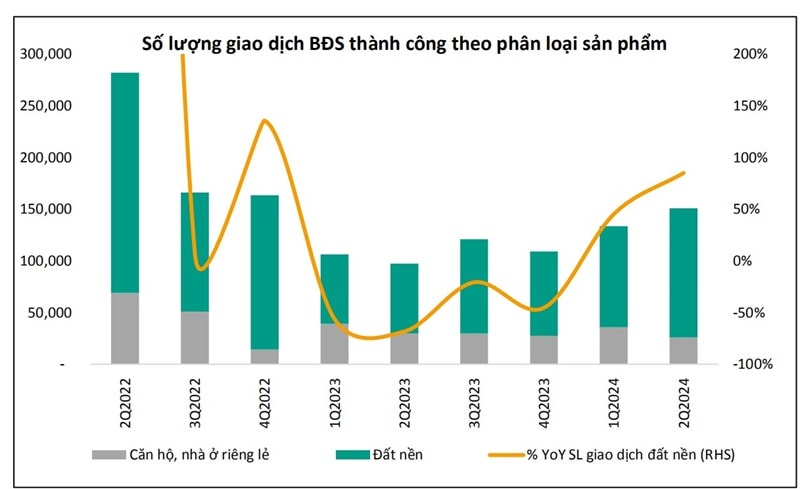

Nhìn lại về thị trường BĐS nhà ở tại Việt Nam 9 tháng 2024, có thể ghi nhận đang tiếp tục đà phục hồi dần, với phân khúc căn hộ tại Hà Nội dẫn đầu đà phục hồi. Theo Chứng khoán Vietcap, sự gia tăng của các hoạt động chuẩn bị cho việc mở bán dự án mới, cùng với sự cải thiện đối với niềm tin của người mua nhà từ đầu năm 2024 đến nay, củng cố dự báo về sự tăng trưởng của lượng giao dịch BĐS sơ cấp trong năm 2024 so với năm 2023.

Về doanh số bán hàng: Doanh số bán hàng của VHM trong 9 tháng 2024 đã cao hơn kỳ vọng, trong khi của KDH và NLG phù hợp với dự báo cả năm. Tuy nhiên, tiến độ bán hàng của DXG cho Gem Sky World (GSW) chậm hơn so với kỳ vọng trước đây. (GSW mặt khác cũng đã và đang gây những “bức xúc” cho phía nhà đầu tư khi có các quyết định được cho liên quan đến chênh lệch giá bán trước đây và hiện nay theo hướng có lợi cho chủ đầu tư. Song với xu hướng hướng Đông và các yếu tố thuận lợi của thị trường đến dự án, giới chuyên môn dự báo điều này không ảnh hưởng đến doanh số bán GSW).

Cụ thể về giá trị hợp đồng bán hàng trong 9 tháng 2024 của VHM đạt 89,6 nghìn tỷ đồng (+58% YoY), được hỗ trợ bởi doanh số bán lẻ tích cực (chiếm 78% tổng giá trị hợp đồng bán hàng), chủ yếu từ dự án Royal Island. Doanh số bán hàng trong 9 tháng 2024 của NLG đạt 3,5 nghìn tỷ đồng (tăng gấp đôi so với cùng kỳ năm trước), trong đó dự án Akari City Giai đoạn 2 chiếm 46% và Southgate chiếm 32%. Vietcap kỳ vọng KDH sẽ mở bán dự án 11,8 ha liên doanh với Keppel trong năm nay khi việc xây dựng phần thấp tầng của dự án trên đã gần hoàn thành. DXG chưa công bố kế hoạch mở bán lại dự án GSW, nhưng đã nhấn mạnh ưu tiên hiện tại là hoàn tất việc bàn giao và ký kết hợp đồng mua bán với các khách hàng hiện hữu.

Về lợi nhuận: Các chủ đầu tư KDH, NLG và HDC báo cáo KQKD trong 9 tháng 2024 kém khả quan, nhưng phần lớn phù hợp với kỳ vọng và dự báo của nhóm phân tích Vietcap khi cho rằng quý 4/2024 sẽ đóng góp đáng kể vào dự báo cả năm, nhờ bàn giao BĐS của KDH và NLG và ghi nhận chuyển nhượng cổ phần tại HDC.

Lợi nhuận sau thuế sau lợi ích CĐTS trong 9 tháng 2024 của VHM phù hợp với kỳ vọng, được hỗ trợ bởi việc ghi nhận doanh số bán lô lớn của dự án Royal Island trong quý 2/2024 và bàn giao bán lẻ bắt đầu từ quý 3/2024, cũng như bàn giao đang diễn ra tại dự án Ocean Park 2 & 3. Mảng môi giới của DXG/DXS phục hồi trong 9 tháng 2024 như kỳ vọng nhưng mảng phát triển dự án chậm hơn kỳ vọng NLG, DXG và DXS sau KQKD quý 3 (sơ bộ) không có nhiều thay đổi với dự báo điểm rơi lợi nhuận quý 4.

Trong nhóm BĐS nhà ở, VIC vẫn nổi trội hơn tất cả khi LNTT trong 9 tháng 2024 của VIC có cơ sở được thúc đẩy. Cụ thể chủ yếu được thúc đẩy bởi (1) việc hoàn tất bán toàn bộ cổ phần tại Công ty TNHH Đầu tư và Phát triển Thương mại SDI (SDI) trong 9 tháng 2024 với lãi trước thuế đạt 21,3 nghìn tỷ đồng (trong đó 15,5 nghìn tỷ đồng đã được ghi nhận trong nửa đầu năm 2024) và (2) doanh thu BĐS của VHM. Lưu ý điểm rủi ro điều chỉnh giảm đối với dự báo LNTT và LNST sau lợi ích CĐTS năm 2024, dù cần thêm đánh giá chi tiết, chủ yếu do mức lỗ từ HĐKD của mảng công nghiệp và chi phí tài chính cao hơn dự kiến trong giai đoạn 9 tháng 2024, được bù đắp một phần bởi lợi nhuận từHĐKD tốt hơn của mảng cho thuê và khách sạn nghỉ dưỡng trong cùng kỳ, theo Vietcap.

VRE báo cáo LNST sau lợi ích CĐTS trong 9 tháng 2024 giảm 10% YoY, do biên lợi nhuận gộp mảng cho thuê bán lẻ giảm (-3,1 điểm % YoY) và doanh thu mảng BĐS thấp hơn so với cùng kỳ năm trước, một phần được bù đắp bởi mức tăng trong thu nhập tài chính và thu nhập ròng khác. Trong 9 tháng 2024, VRE đã tăng thêm ~80.000 m2 diện tích sàn bán lẻ thông qua việc khai trương Vincom Mega Mall Grand Park (tại TP. HCM; diện tích sàn bán lẻ đạt 45.300 m2) vào tháng 6, 2 trung tâm thương mại Vincom Plaza (tại Điện Biên Phủ và Hà Giang; tổng diện tích sàn bán lẻ là 21.700 m2) vào tháng 6 và Vincom Plaza Bắc Giang (tổng diện tích sàn bán lẻ là 13.400 m2) vào tháng 7.

Rủi ro từ chính sách “Trump 2.0” lên ngành BĐS nhà ở

Trong kịch bản rủi ro chính sách của Mỹ (với thuế thương mại và lạm phát cao hơn), lãi suất trong nước và lãi suất vay mua nhà có thể sẽ cao hơn đáng kể so với kỳ vọng, dẫn đến tốc độ phục hồi chậm hơn dự kiến đối với ngành BĐS vào năm 2025.

Theo Vietcap, mức tăng đáng kể của lãi suất vay mua nhà có thể sẽ làm giảm đi niềm tin của người mua nhà và gây ra thách thức huy động vốn cho các chủ đầu tư trong nước (như đã nhìn thấy qua mức tăng 200 điểm cơ bản của lãi suất tái cấp vốn tại Việt Nam trong giai đoạn tháng 9-tháng 10/2022).

Tuy nhiên, nhìn nhận về yếu tố lãi suất của Việt Nam ở thời “Trump 2.0” trong nay mai, đặc biệt là rủi ro đối với thị trường bất động sản, cũng có nhiều quan điểm khác nhau.

Thứ nhất, trong thời Trump 1.0, thị trường bất động sản Việt Nam đã có một giai đoạn phục hồi và tăng trưởng đáng kể. Đây là giai đoạn như nhiều phân tích cho thấy Việt Nam là một trong những quốc gia hưởng lợi chính từ thương mại toàn cầu kể từ nhiệm kỳ Tổng thống đầu tiên của ông Trump.

Ngành công nghiệp chế biến, chế tạo và bất động sản của Việt Nam hưởng lợi từ sự dịch chuyển của dòng vốn FDI chảy vào, phần nào tương ứng với xu hướng đa dạng hóa chuỗi cung ứng – đã tăng tốc, đặc biệt kể từ khi thương chiến Mỹ-Trung bắt đầu vào năm 2018. Điều này kéo theo nhu cầu đầu tư tăng trưởng và không chỉ Bất động sản KCN là hưởng lợi trực tiếp, mà kéo theo cả các dòng phân khúc đầu tư lẫn xu hướng phát triển của thị trường BĐS phục vụ du lịch, văn phòng, phân khúc cho thuê…

Thứ hai, về lãi suất, ông Michael Kokalari, Giám đốc phòng Phân tích kinh tế vĩ mô và Nghiên cứu thị trường cho rằng, với hướng tập trung đẩy mạnh các trụ cột tăng trưởng nội địa (đầu tư và tiêu dùng), có thể lạc quan tin tưởng vào sự phục hồi trong lĩnh vực bất động sản của Việt Nam và đầu tư cơ sở hạ tầng sẽ giúp thúc đẩy tăng trưởng GDP vào 2025.

Theo đó, một chính sách tiền tệ linh hoạt, có thể không còn rộng dư địa nới lỏng nhưng định hướng hỗ trợ tăng trưởng sẽ được tiếp tục.

Ngoài ra, theo Vietcap rủi ro về thuế quan cao hơn cũng sẽ khiến tốc độ tăng trưởng chậm lại và có thể sẽ làm giảm thu nhập ở nhiều ngành nghề, từ đó ảnh hưởng đến quyết định mua nhà.

Kịch bản này cũng có thể làm tăng chi phí huy động vốn cho các công ty có kế hoạch huy động vốn quốc tế.

Được biết, VHM có kế hoạch phát hành trái phiếu quốc tế lên đến 500 triệu USD vào năm 2025, trong khi VIC tiếp tục chủ động tiếp cận các cơ hội huy động vốn khác nhau, bao gồm thị trường quốc tế.

“Đối với ảnh hưởng dòng vốn quốc tế, đây sẽ không chỉ là bài toán của riêng VHC mà còn nhiều doanh nghiệp lớn khác đang kỳ vọng vốn ngoại rẻ hơn, có thể huy động dài hạn trong bối cảnh kênh trái phiếu trong nước vẫn chưa hoàn toàn rộng mở”, chuyên gia Vietcap nêu.

Tuy nhiên, theo đánh giá của S&P Global vào tháng 10/2024, nhiều khả năng Việt Nam sẽ gia nhập tốp các thị trường mới nổi có cơ hội tăng trưởng dồi dào trong thập kỷ tới (cùng với Malaysia, Thái Lan, Peru và Philippines). Vì vậy, tác động từ kết quả bầu cử Mỹ sẽ được xem xét ở cả khía cạnh thách thức lẫn cơ hội. Thích ứng và tận dụng các cơ hội, đặc biệt khi Việt Nam thực sự có khả năng nâng hạng thị trường chứng khoán trong 2025, sẽ hỗ trợ cho các doanh nghiệp BĐS có nhu cầu vốn lớn.

Source link