Chỉ 6.2 ngàn tỷ đồng trái phiếu doanh nghiệp được mua trước hạn trong tháng 11

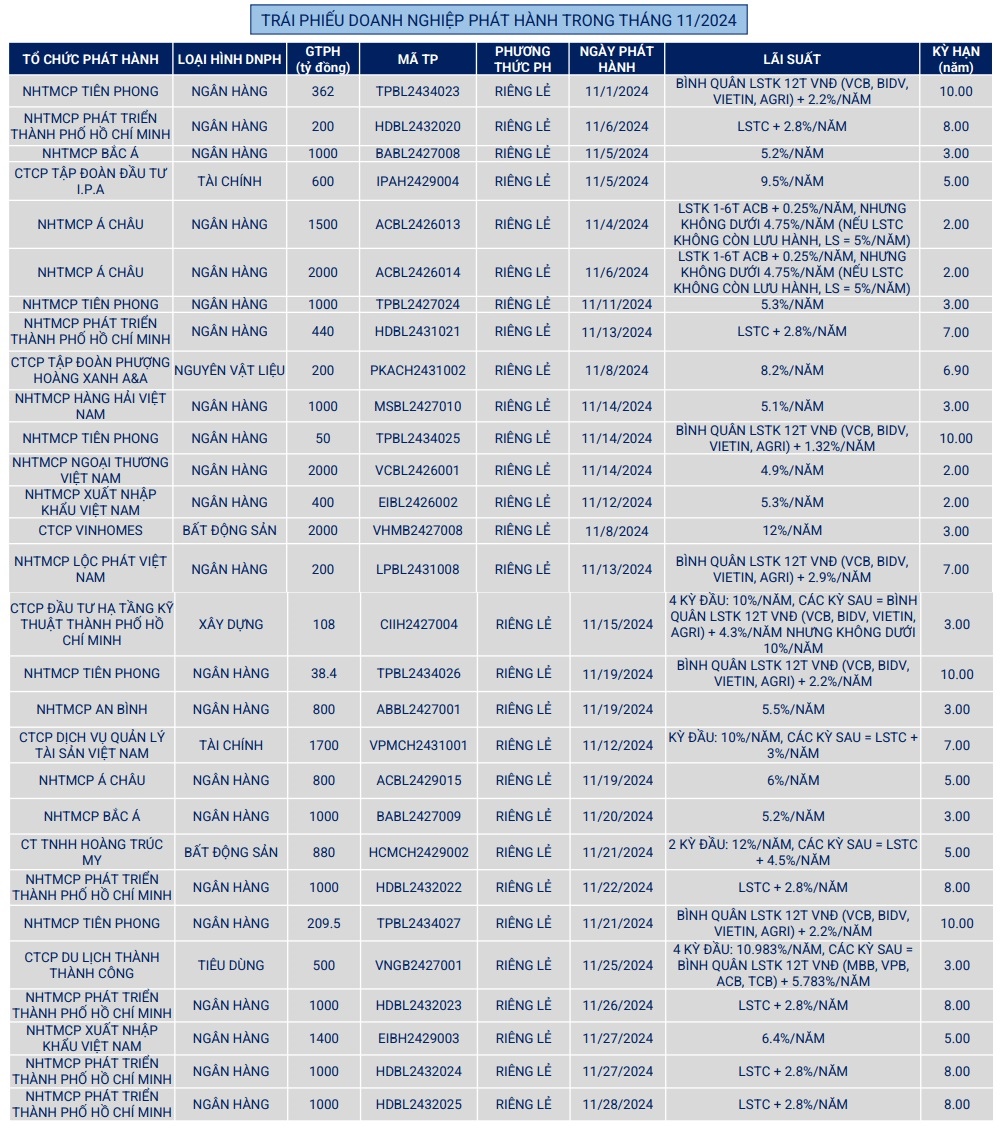

Dữ liệu từ Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) tổng hợp từ HNX và SSC, trong tháng 11/2024 có 29 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá gần 24.4 ngàn tỷ đồng.

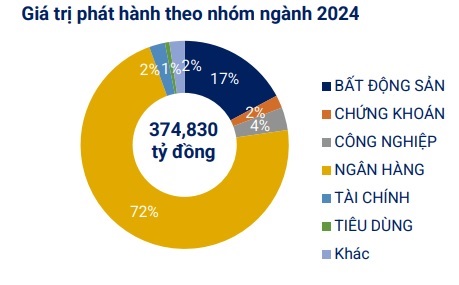

Lũy kế từ đầu năm, có 362 đợt phát hành riêng lẻ trị giá gần 343 ngàn tỷ đồng, cùng 21 đợt phát hành ra công chúng trị giá hơn 32 ngàn tỷ đồng. Như vậy từ đầu năm, giá trị trái phiếu phát hành đã lên tới gần 375 ngàn tỷ đồng.

Nguồn: VBMA

|

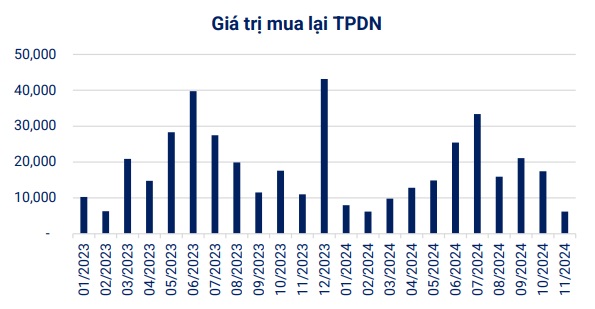

Trong tháng 11, trái phiếu được các doanh nghiệp mua lại trước hạn rơi vào khoảng 6.2 ngàn tỷ đồng, giảm 44% so với cùng kỳ 2023. Trong tháng cuối của năm 2024, ước tính sẽ có hơn 42 ngàn tỷ đồng trái phiếu đáo hạn. Phần lớn trong đó là trái phiếu bất động sản với hơn 14.5 ngàn tỷ đồng, chiếm khoảng 34%. Ngoài ra, có 7 mã trái phiếu chậm trả lãi mới, tổng giá trị hơn 151 tỷ đồng.

Nguồn: VBMA

|

Trên thị trường thứ cấp, tổng giá trị giao dịch trái phiếu doanh nghiệp riêng lẻ trong tháng 11 đạt hơn 95 ngàn tỷ đồng, bình quân hơn 4.5 ngàn tỷ đồng/phiên, giảm 14% so với bình quân tháng 10.

Theo VBMA, sắp tới sẽ có 2 đợt phát hành trái phiếu đáng chú ý. Đầu tiên là CTCP Du Lịch Thành Thành Công (TTC Hospitality, HOSE: VNG), khi HĐQT thông qua phương án phát hành trái phiếu riêng lẻ trong quý 4/2024 với tổng giá trị tối đa 500 tỷ đồng.

Thực tế, lô trái phiếu này dường như đã được VNG phát hành thành công vào ngày 25/11/2024 (doanh nghiệp chưa công bố thông tin về việc thông qua phát hành lô trái phiếu nào khác). Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo, mệnh giá 100 triệu đồng/trái phiếu, tương đương phát hành 5,000 trái phiếu.

Trái phiếu có kỳ hạn 3 năm và lãi suất 4 kỳ đầu 11%/năm. các kỳ sau đó thả nổi cộng biên độ 5.78%. Lô mới này vẫn do Chứng khoán Kỹ Thương (TCBS) thu xếp và sẽ được Đầu tư Thành Thành Công (TTCI) – đơn vị nắm 30.36% vốn VNG – bảo lãnh thanh toán vô điều kiện và không hủy ngang. Tiền thu về sẽ được dùng để thanh toán phần gốc của lô trái phiếu VNG chào bán ra công chúng hồi đầu năm 2022 với giá trị đúng bằng 500 tỷ đồng, dự kiến đáo hạn vào đầu tháng 1 tới đây của năm 2025.

Ở khoản vay mới nhất, doanh nghiệp đang kinh doanh lưu trú du lịch mang 2 khách sạn ra để thế chấp; bao gồm quyền sử dụng đất, tài sản gắn liền với đất và tất cả quyền tài sản liên quan đến các khách sạn TTC Hotel Premium – Cần Thơ và khách sạn Michelia. Ngoài ra, trái phiếu còn được đảm bảo bằng toàn bộ phần vốn góp vào VNG.

Đơn vị thứ 2 sẽ phát hành trái phiếu trong thời gian tới là CTCP Đầu tư Nam Long (HOSE: NLG) thông qua phương án phát hành trái phiếu riêng lẻ trong quý 4 năm 2024 với tổng giá trị tối đa 1 nghìn tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo với mệnh giá 100 triệu đồng/trái phiếu. Trái phiếu có kỳ hạn 3 năm với lãi suất 4 kỳ đầu là 10.11%/năm.

Tương tự như VNG, dường như Nam Long đã phát hành thành công lô trái phiếu này vào cuối tháng 11, và chưa có công bố về bất kỳ lô trái phiếu nào khác trong quý 4. Doanh nghiệp dự kiến dùng 1,000 tỷ đồng thu được để thanh toán toàn bộ khoản gốc mua lại trước hạn của hai lô trái phiếu NLGH2229001 và NLGH2229002 (mỗi lô 500 tỷ đồng). Được biết, hai lô này đáo hạn vào ngày 28/03/2029.

Nguồn: VBMA

|