Theo công bố của Chứng khoán TP. Hồ Chí Minh (HSC), quý III/2024, HSC ghi nhận kết quả kinh doanh (KQKD) tích cực với doanh thu quý 3 đạt 831 tỷ đồng, tăng 30% so với cùng kỳ năm 2023.

Trong đó, doanh thu từ hoạt động môi giới chứng khoán đạt 193 tỷ đồng, giảm 14% so với cùng kỳ chủ yếu do thanh khoản thị trường giảm. Tuy nhiên, trong quý III, thị phần môi giới của HSC tiếp tục cải thiện so với quý trước và đạt 6.7%, đánh dấu 5 quý liên tiếp gia tăng thị phần. Hiện tại, HSC giữ vị trí top 5 thị phần lớn nhất HOSE.

Doanh thu từ hoạt động cho vay ký quỹ đạt 478 tỷ đồng, tăng 64% so với cùng kỳ năm 2023. Dư nợ cho vay ký quỹ của HSC tiếp tục đà tăng trưởng và đạt hơn 19,000 tỷ đồng vào cuối quý 3.2024.

Doanh thu từ hoạt động tự doanh đạt 152 tỷ đồng, tăng 38% so với cùng kỳ năm 2023.

Mảng tư vấn tài chính doanh nghiệp ghi nhận doanh thu 2 tỷ đồng. Doanh thu từ hoạt động này chưa đạt như kỳ vọng do một số thương vụ tư vấn chậm hơn so với tiến độ ban đầu.

Lũy kế 9 tháng đầu năm, HSC ghi nhận lợi nhuận đạt 1.011 tỷ đồng, tăng 64% so với cùng kỳ năm 2023, hoàn thành 70% kế hoạch năm 2024.

Theo báo cáo tài chính riêng quý III/2024 của Chứng khoán SSI (SSI), CTCK này cũng ghi nhận tăng trưởng tích cực với Tổng doanh thu và Lợi nhuận trước thuế (LNTT) đạt 1.994 và 937 tỷ đồng, lần lượt tăng 5% và 11% so với cùng kỳ 2023. SSI ước hợp nhất doanh thu đạt 2.076 tỷ đồng và LNTT đạt 979 tỷ đồng. Lũy kế 9 tháng đầu năm, công ty ước đạt 6.452 tỷ đồng tổng doanh thu và 2.981 tỷ đồng LNTT, hoàn thành lần lượt 80% và 88% kế hoạch Đại hội đồng cổ đông 2024 thông qua.

Tại thời điểm 30/9/2024, Công ty mẹ có Tổng tài sản đạt 65.335 tỷ đồng và Vốn chủ sở hữu đạt gần 23.333 tỷ đồng. Lũy kế 4 quý gần nhất, tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) và tỷ suất lợi nhuận trên tổng tài sản (ROA) tại thời điểm cuối quý III/2024 lần lượt đạt 12% và 4.2%.

Kết quả kinh doanh các mảng hoạt động chính của SSI trong quý III/2024 ghi nhận đóng góp lớn cho doanh thu từ hoạt động Đầu tư đạt 991 tỷ đồng, tăng 32% so với cùng kỳ và đóng góp 50% vào tổng doanh thu hoạt động. Lũy kế 9 tháng, mảng Đầu tư đem về 2.942 tỷ đồng doanh thu, tăng 38% so với cùng kỳ.

Thứ 2 là dịch vụ Chứng khoán (DVCK) với doanh thu gần 905 tỷ đồng, chiếm tỷ trọng trong tổng doanh thu với 45%. Lũy kế 9 tháng, mảng Đầu tư đem về 2.942 tỷ đồng doanh thu, tăng 38% so với cùng kỳ.

Nghiệp vụ môi giới, lưu ký, tư vấn đầu tư và khác đạt doanh thu 356 tỷ đồng, giảm 35% so với cùng kỳ, mặc dù Công ty vẫn ghi nhận trong top đầu các CTCK có thị phần môi giới lớn nhất tại HoSE. Lũy kế 9 tháng đầu năm, nghiệp vụ môi giới, lưu ký và tư vấn đầu tư ghi nhận doanh thu đạt 1.394 tỷ đồng, tăng 18% so với cùng kỳ. Nghiệp vụ cho vay ký quỹ và ứng trước tiền bán đạt doanh thu gần 549 tỷ đồng, tăng 27% so với cùng kỳ. Dư nợ cho vay margin của SSI đạt hơn 19 nghìn tỷ đồng, tăng 29,8% so với thời điểm cuối năm 2023 nhờ vào những biến động tích cực của thị trường.

Doanh thu từ Nguồn vốn & Kinh doanh tài chính ghi nhận 95 tỷ đồng, chiếm 5% tổng doanh thu.

Cũng tăng tốc về hoán đổi vị trí thị phần môi giới ở trong nhóm đầu thị trường, Công ty cổ phần Chứng khoán Vietcap (VCI) ghi nhận doanh thu hoạt động đạt 974 tỷ đồng trong kỳ này, tăng 46% so với cùng kỳ năm trước. Hơn 535 tỷ đồng tới từ lãi tài sản FVTPL, đồng thời lãi cho vay và phải thu đóng góp thêm 206 tỷ, đều cải thiện mạnh so với quý III năm ngoái.

Khấu trừ chi phí, VCI lãi trước thuế 265 tỷ đồng, tăng 26%, đưa lợi nhuận 9 tháng lên mức 836 tỷ đồng, gấp đôi con số cùng kỳ năm trước. VCI trong quý III đã vượt qua HSC và VNDirect, tăng thị phần môi giới từ 5,32% lên 6,78%, nhảy 2 bậc so với quý liền trước lên vị trí thứ 4, đi đúng định hướng sẽ tiếp tục tập trung phát triển lĩnh vực môi giới bán lẻ cho nhà đầu tư cá nhân.

Giải trình chênh lệch lợi nhuận, Vietcap cho biết trong quý III/2024, công ty đã thực hiện hóa lợi nhuận một số khoản đầu tư nên doanh thu hoạt động tự doanh tăng mạnh so với cùng kỳ, bên cạnh hoạt động cho vay ký quỹ tăng trưởng.

Lũy kế 9 tháng đầu năm 2024, Vietcap báo lãi trước thuế 836 tỷ đồng, tăng gấp đôi so với 9 tháng đầu năm 2023, vượt 19% kế hoạch năm chỉ trong 3 quý. Lợi nhuận sau thuế của Vietcap đạt 692 tỷ đồng, tăng 87,5%. Tính đến ngày 30/9/2024, tổng tài sản của công ty tăng 18% so với đầu năm lên 20.415 tỷ đồng.

CTCP Chứng khoán VPS cũng cho biết ghi nhận doanh thu hoạt động quý III năm nay giảm 12% so với cùng kỳ năm 2023 xuống 1.644 tỷ đồng. Doanh thu môi giới vẫn chiếm tỷ trọng lớn với gần 714 tỷ, giảm 25% so với cùng kỳ. Tuy nhiên, ở chiều ngược lại, lãi từ cho vay và phải thu tăng 12% lên 453 tỷ. Trừ đi chi phí, kết quả, Chứng khoán VPS báo lãi trước thuế quý III đạt 820 tỷ, gấp 2,5 lần cùng kỳ năm trước đồng thời tăng 26% so với quý liền trước. Theo đó lũy kế 9 tháng đầu năm, VPS ghi nhận lợi nhuận trước thuế tăng trưởng vượt tội 257% so với cùng kỳ lên 2.104 tỷ đồng, cao thứ 2 toàn ngành chỉ sau TCBS, với một giai đoạn dài CTCK này liên tục giữ top đầu thị phần môi giới.

Cũng ở trong nhóm lãi cao, VPBankS báo tăng trưởng lợi nhuận 13% so với cùng kỳ lên 340 tỷ đồng, đưa lãi 9 tháng tăng lên mức 830 tỷ. Bên cạnh đó là các CTCK báo lãi tăng bằng lần như TPS, LPBS…

Tuy nhiên, đứng trên đỉnh lợi nhuận quý và 9 tháng, CTCP Chứng khoán Kỹ thương (TCBS) với mức lãi trước thuế 1.097 tỷ đồng, mới là CTCK duy nhất của kì này có lãi nghìn tỷ.

Theo báo cáo của TCBS, phần lớn các mảng kinh doanh đều tăng trưởng, trong đó có các mảng chiếm tỷ trọng cao như bảo lãnh và đại lý phát hành, đầu tư tài sản tài chính sẵn sàng để bán (AFS) và đặc biệt là mảng cho vay tăng mạnh 67%. Hai khoản thu có ự đi lùi trong kỳ là lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) giảm 27% và doanh thu môi giới giảm 9%.

Với lãi ròng gần 878 tỷ đồng trong quý III/2024, ít hơn 4% so với quý 3/2023, lũy kế kết quả tích cực đạt được trong nửa đầu năm, tại cuối tháng 9, TCBS ghi nhận lãi hơn 3.103 tỷ đồng trong 9 tháng, tăng đến 84% so với cùng kỳ năm trước.

Năm 2024, TCBS đặt mục tiêu lãi trước thuế 3.700 tỷ đồng, tăng 22% so với thực hiện năm 2023. Như vậy CTCK này đã vượt kế hoạch năm, một kết quả gợi nhớ lặp lại thời hoàng kim đứng đầu về thị phần tư vấn bảo lãnh phát hành trái phiếu và ghi nhận nỗ lực số hóa, chuyển động sản phẩm dịch vụ mới để cung ứng cho NĐT trong hệ sinh thái TCBS.

Ở chiều ngược lại, Công ty CP Chứng khoán VNDirect (VND) tiếp tục chuỗi mất phong độ từ thị phần môi giới đến KQKD, với cả 3 hoạt động kinh doanh cốt lõi gồm tự doanh, môi giới và cho vay margin đều sụt giảm mạnh. Trong kỳ quý III/2024, VND lãi 505 tỷ đồng, giảm 21% so với cùng kỳ. Lũy kế 9 tháng đầu năm, doanh nghiệp mang về 4.113 tỷ đồng doanh thu và 1.467 tỷ đồng lãi sau thuế, hoàn thành 73% kế hoạch đề ra.

Nhóm VCBS, SHS, EVS… cũng ghi nhận kết quả đi lùi. Trong khi đó, 1 số CTCK ghi lỗ đậm như trường hợp CTCP Chứng khoán APG lỗ đậm lên đến 148 tỷ đồng trong quý III/2024, gần bằng mức lỗ lịch sử thiết lập ở quý IV/2022 và hiện là công ty chứng khoán lỗ đậm trong ngành trong quý III/2024. Ngoài ra nhóm lỗ còn gọi tên Chứng khoán Asean, Chứng khoán Phú Hưng…

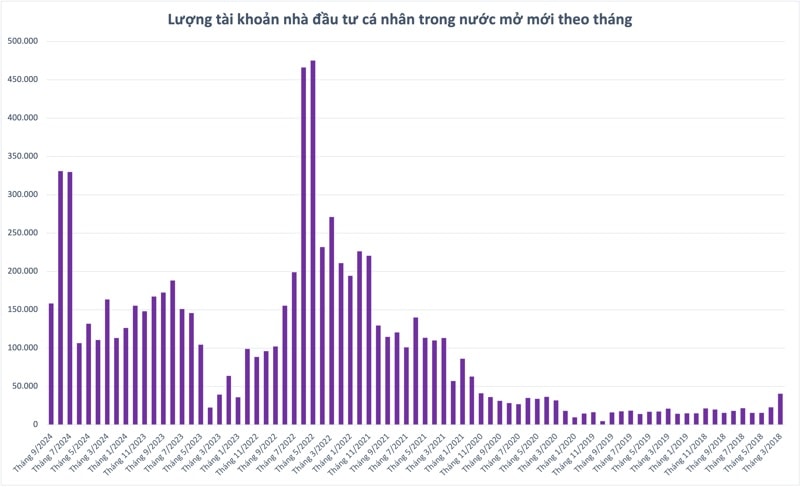

Sự phân hóa KQKD của các CTCK, ngoại trừ các trường hợp chịu những tác động có nguyên nhân riêng (như APG, hay VND)… đã cho thấy tính cạnh tranh trên thị trường chứng khoán khốc liệt trong bối cảnh các yếu tố có tính hỗ trợ cho thị trường như vĩ mô tích cực hơn, các quy định hoàn thiện pháp lý cho thị trường ngày càng được cải thiện, lượng tài khoản nhà đầu tư tăng nhanh…, nhưng đi cùng với đó, thanh khoản thị trường vẫn thấp, nhà đầu tư ngoại còn rút ròng.

Tăng trưởng của các CTCK nhìn chung, vẫn tập trung vào CTCK lớn, có quy mô vốn và dịch vụ hỗ trợ NĐT tối ưu. Đây cũng là nhóm có cơ sở khách hàng NĐT tổ chức, nhà đầu tư tốt và dự kiến có thể mở rộng nguồn thu khi quy định gỡ bỏ ký quỹ giao dịch của NĐT nước ngoài theo Thông tư 68 sẽ có hiệu lực từ 2/11 tới đây.

Theo đánh giá của các CTCK, từ nay đến tháng 3/2025, kỳ vọng FTSE sẽ phê duyệt nâng hạng mới nổi cho thị trường chứng khoán Việt Nam. Dự kiến, tỷ trọng cổ phiếu Việt Nam sẽ chiếm khoảng 0,7-0,9% danh mục Thị trường mới nổi Thứ Cấp của FTSE và Việt Nam sẽ thu hút được dòng vốn 500-600 triệu USD từ các quỹ mô phỏng chỉ số, chưa kể dòng vốn từ các quỹ chủ động, theo ACBS.

Xa hơn, kỳ vọng Việt Nam sẽ đạt chuẩn và nâng hạng mới nổi theo MSCI. Đây sẽ là cánh cửa mở ra cơ hội thu hút khoảng 25 tỷ USD nguồn vốn nước ngoài vào Việt Nam, theo World Bank tính toán. Và đây cũng chính là sức hút để cổ phiếu nhóm ngành chứng khoán vẫn đang được đặt kỳ vọng cho trung và dài hạn, dù thông tin về nâng hạng đã được phản ánh vào kỳ vọng giá cổ phiếu qua nhiều lần, với thời gian tính bằng… năm.

Source link