Cổ phiếu dầu khí chưa giúp nhà đầu tư “tránh bão” khi thị trường bất lợi

Dù có những kết quả kinh doanh trái ngược trong quý 3/2024 nhưng điểm chung là các cổ phiếu dầu khí đều đang chịu những vận động không mấy tích cực từ thị trường chứng khoán.

Cổ phiếu dầu khí chưa giúp nhà đầu tư “tránh bão” khi thị trường gặp bất lợi

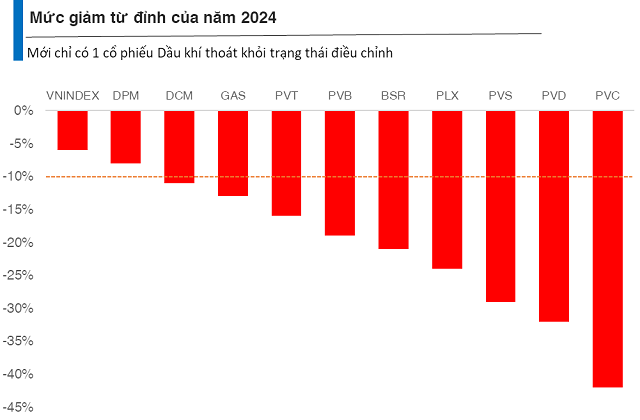

Trong giai đoạn kém tích cực của thị trường chứng khoán cuối năm 2024, các cổ phiếu dầu khí cũng không thoát được những diễn biến bất lợi. Nếu như chỉ số VN-Index đang giảm từ đỉnh của 6-7% thì hầu hết nhóm cổ phiếu dầu khí lại đang đều đã ở trong trạng thái điều chỉnh (giảm 10-20%) hoặc thậm chí ở trong thị trường con gấu (giảm trên 20%).

Một số mã đã có mức giảm 10-20% từ đỉnh của năm (Drawdown) như DCM (-11%), GAS (-13%), PVT (-16%), PVB (-19%) trong khi đó, các mã BSR (-21%), PLX (-24%), PVS (-29%), PVD (-32%), PVC (-42%) đã giảm trên 20%. Trong đó, GAS, PVD, BSR, PVC, PLX là những cổ phiếu đã tuột dốc nhanh nhất trong thời gian gần đây.

Thống kê tính đến hết phiên giao dịch 21/11.

|

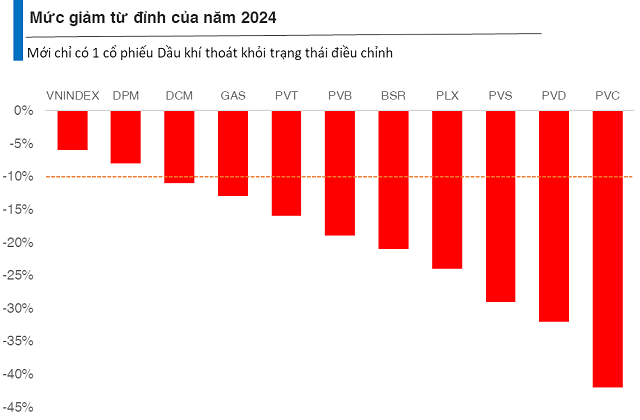

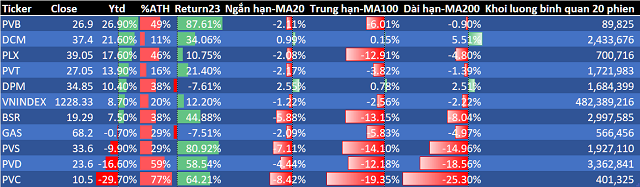

Hiện có 8 cổ phiếu nhóm dầu khí đang đánh mất xu hướng tăng ngắn hạn và dài hạn trong khi mới chỉ có 2 mã lấy lại được trạng thái tích cực là DPM và DCM.

Sức mạnh giá của các cổ phiếu Dầu khí tính đến hết phiên giao dịch 21/11.

|

Xét về thành tích giá, nhóm Dầu khí đang có 5/10 có được thành tích giá tốt hơn so với VN-Index (+8.7%) là PVB, DCM, PLX, PVT, DPM trong đó PVB đang có mức hiệu suất tốt nhất là 26.9%.

Kết quả kinh doanh phân cực

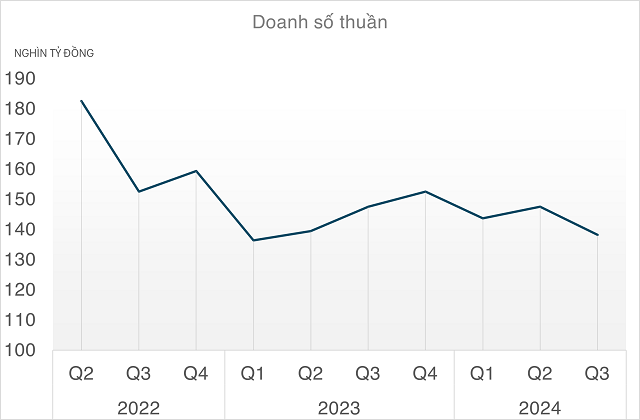

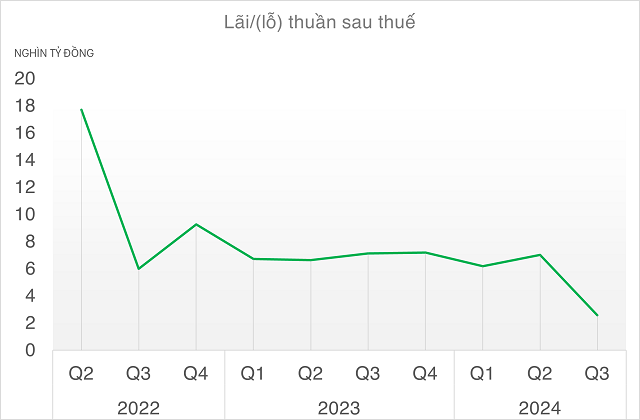

Tổng hợp số liệu của 10 doanh nghiệp kể trên trong quý 3/2024, doanh thu giảm 6.3% so với cùng kỳ xuống 138.2 nghìn tỷ đồng.

Lợi nhuận sau thuế chung đã giảm 64% xuống 2,574 tỷ đồng, chủ yếu do ảnh hưởng của các doanh nghiệp hạ nguồn như PLX và BSR.

Thực tế, dầu khí là ngành tương đối rộng và có sự phân chia khác nhau giữa các doanh nghiệp thượng nguồn, trung nguồn và hạ nguồn.

Với các doanh nghiệp thượng nguồn, các ông lớn như PVD, PVS đều ghi nhận sự tăng trưởng lợi nhuận hơn 30% so với cùng kỳ. Cụ thể, lợi nhuận sau thuế của PVD tăng trưởng 35% nhờ giá thuê các giàn khoan tăng 14%, đóng góp từ giàn khoan mới thuê và lợi nhuận các công ty liên kết.

Còn PVS có lợi nhuận tăng trưởng 34% lên 192.7 tỷ đồng trong quý 3/2024. CTCK Vietcap (VCI) gần đây dự báo PVS sẽ ghi nhận lợi nhuận đáng kể trong quý 4/2024 trở đi, do PVS đã nhận được 587 tỷ đồng tiền ứng trước cho dự án Lạc Đà Vàng vào ngày 30/9 và gói thầu EPC 1 của Lô B đã chính thức khởi công vào đầu tháng 9.

Trong khi đó, các doanh nghiệp nhỏ và đặc thù của ngành như PVC và PVB lại chưa ghi nhận được kết quả kinh doanh tích cực khi dự án Lô B chỉ mới được khởi công trong tháng 9: PVC sụt giảm lợi nhuận 96% so với cùng kỳ còn PVB lỗ hơn 6 tỷ trong kỳ.

Với nhóm trung nguồn, GAS (+7.2%) và PVT (+62.63) đều có sự tăng trưởng lợi nhuận trong đó PVT đột biến so với cùng kỳ nhờ giá cước tàu chở dầu tăng và đóng góp từ các tàu chở dầu mới mua.

Ở nhóm hạ nguồn, DPM (-3%) không có biến động đáng kể thì DCM tăng trưởng tới 63% nhờ nhà máy của DCM đã được khấu hao hết từ cuối năm ngoái.

Còn 2 ông lớn ở hạ nguồn là BSR và PLX là nguyên nhân khiến bức tranh lợi nhuận chung sụt giảm mạnh. Với PLX, lợi nhuận giảm 82% do ảnh hưởng bão Yagi và việc giá dầu giảm 6% so với quý trước. Ngoài ra, còn do không còn ghi nhận lãi tài chính đột biến như cùng kỳ (thoái vốn khỏi ngân hàng PG Bank trong quý 3/2023).

Trong khi đó, BSR lỗ 1.2 ngàn tỷ đồng do ảnh hưởng của giá dầu trong quý vừa qua.

Theo đánh giá của Vietcap (VCI) sau sự kiện ông Donald Trump đắc cử Tổng thống Mỹ, các chính sách thương mại cứng rắn hơn của Mỹ đối với Trung Quốc và khả năng trả đũa có thể sẽ tái khởi động một cuộc chiến tranh thương mại có khả năng gây áp lực lên thương mại toàn cầu và mức tiêu thụ dầu.

VCI dự báo giá dầu Brent trung bình năm 2025 có thể giảm hơn 10% xuống mức 70 USD/thùng trong đó BSR là công ty chịu tác động lớn nhất từ giá dầu.