Cổ phiếu ngân hàng Việt Nam được coi là “cổ phiếu vua”, nhưng mức định giá còn khá thấp so với mặt bằng khu vực vì những hạn chế chưa dễ khắc phục.

TS. Đàm Nhân Đức, Kinh tế trưởng Ngân hàng TMCP Quân Đội (MBBank), Tiến sĩ Đại học Paris Dauphine.

Tầm quan trọng của giá trị vốn hóa doanh nghiệp

Là lãnh đạo một doanh nghiệp, giả sử có một cơ hội thị trường tốt là mua lại một doanh nghiệp khác để hoàn thiện hệ sinh thái của mình, nhưng đòi hỏi một lượng tiền khá lớn, bạn sẽ làm gì? Cách giải phổ biến của bài toán này là phát hành thêm cổ phiếu, huy động thêm nhà đầu tư mới để góp vốn thực hiện thương vụ.

Nhưng để có thể huy động được vốn, bạn phải chứng minh với nhà đầu tư rằng, việc góp vốn sẽ mang lại hiệu quả, hay nói đơn giản hơn là mua cổ phiếu phát hành thêm sẽ có lời trong dài hạn. Về góc nhìn đầu tư, giá trị vốn hóa doanh nghiệp tăng về dài hạn trong quá khứ sẽ là thước đo quan trọng để huy động thêm tiền, chứng minh rằng, các nhà đầu tư hiện hữu đang hưởng nhiều lợi ích, thì sẽ dễ huy động được vốn mới.

Giá trị vốn hóa của một doanh nghiệp là số nhân giữa lượng cổ phiếu lưu hành với thị giá cổ phiếu. Để một doanh nghiệp có giá trị vốn hóa lớn, cần có vốn điều lệ lớn và thị giá cổ phiếu cao.

Thực tế chứng minh rằng, trong 2 yếu tố này, giá cổ phiếu cao mang lại nhiều lợi ích cho cổ đông hơn các doanh nghiệp có vốn điều lệ lớn. Giá cổ phiếu cao cũng giúp doanh nghiệp dễ huy động vốn với giá tốt (phát hành cổ phiếu mới có thị giá cao), có thể nhanh chóng tăng vốn điều lệ bằng cách chia tách cổ phiếu…

Do vậy, sẽ thực sự sai lầm khi lãnh đạo doanh nghiệp phát biểu rằng, “giá cổ phiếu là do thị trường, chúng tôi chỉ tập trung làm kinh doanh”. Lãnh đạo mỗi doanh nghiệp cần phải có chiến lược tăng sức hấp dẫn cho cổ phiếu doanh nghiệp, giá cổ phiếu có thể biến động trong ngắn hạn, nhưng về dài hạn phải có sự tăng trưởng để đảm bảo giá trị vốn hóa của doanh nghiệp tăng trưởng.

Bài phân tích này cung cấp thêm cho độc giả các thông tin quan trọng và góc nhìn cá nhân về các biện pháp làm tăng giá trị vốn hóa doanh nghiệp bằng cách phân tích những đặc trưng của ngân hàng có giá cổ phiếu cao trong khu vực nhằm rút ra những bài học thực tiễn cho các ngân hàng Việt Nam.

|

So sánh định giá cổ phiếu của các ngân hàng trong khu vực

Khi so sánh định giá các ngân hàng trong khu vực, dễ dàng nhận thấy giá cổ phiếu của các ngân hàng trong khu vực cao hơn nhiều so với các ngân hàng ở Việt Nam.

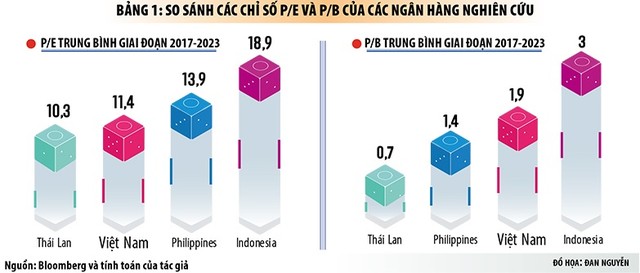

Trong giai đoạn từ năm 2017 đến nay, chỉ số P/E và P/B trung bình của các ngân hàng Việt Nam luôn thấp hơn các ngân hàng trong rổ so sánh, đặc biệt là với chỉ số P/E. Điều này có nghĩa là, nhà đầu tư luôn trả mức giá cao hơn đối với mỗi đồng thu nhập tại các ngân hàng trong khu vực.

Trung bình trong 6 năm qua, các nhà đầu tư tại thị trường Indonesia sẵn sàng chi cao nhất khi bỏ ra 19 đồng cho mỗi đồng thu nhập, trong khi các nhà đầu tư tại thị trường Việt Nam chỉ sẵn sàng trả 11 đồng cho mỗi đồng thu nhập.

Khối lượng giao dịch sôi động cho thấy mức độ quan tâm cao hơn của nhà đầu tư đối với cổ phiếu các ngân hàng trong khu vực.

Đặc biệt là ở Thái Lan, khối lượng giao dịch mỗi phiên của cổ phiếu các ngân hàng lớn gấp gần 8-10 lần so với mức trung bình của Việt Nam. Xu hướng tăng/giảm giá rõ ràng hơn, ít có những biến động đột ngột và giá cổ phiếu phản ánh khá chính xác những tín hiệu trong hoạt động kinh doanh.

Vậy đâu là nguyên nhân? Mặc dù có những đặc điểm khác biệt trong quá trình hoạt động kinh doanh, khác về lịch sử, về văn hóa, về quản trị…, nhưng để kiến tạo mặt bằng giá cổ phiếu cao, thì theo nghiên cứu của tác giả, những ngân hàng này đều có 3 đặc điểm: Môi trường vĩ mô thuận lợi cho hoạt động đầu tư chứng khoán, hoạt động kinh doanh của ngân hàng hiệu quả và chiến lược truyền thông hiệu quả.

|

Mức độ hấp dẫn của thị trường chứng khoán

Trước hết, phải khẳng định, trong những năm vừa qua, thị trường chứng khoán Việt Nam đã có nhiều khởi sắc và trở thành kênh đầu tư hiệu quả cho các nhà đầu tư.

Tuy nhiên, mức chênh lệch giữa lợi suất đầu tư chứng khoán so với mức lãi suất tiết kiệm 12 tháng trung bình của Việt Nam thấp hơn so với Philippines và tương đương Thái Lan. Điều đó cho thấy mức độ hấp dẫn của thị trường chứng khoán Việt Nam ở mức trung bình so với các nước trong khu vực.

Số liệu tại bảng 1 và 2 chỉ ra rằng, mức độ chênh lệch giữa lợi suất đầu tư và lãi suất tiết kiệm tại thị trường Indonesia thấp hơn Việt Nam, Thái Lan và Philippines, nhưng các nhà đầu tư sẵn sàng trả giá cao nhất (tức mức P/E và P/B cao nhất) để sở hữu chứng khoán các ngân hàng.

Điều đó cho thấy, kênh đầu tư chứng khoán tại Indonesia được quan tâm và hấp dẫn nhà đầu tư hơn các nước so sánh khác.

Quy mô và hiệu quả hoạt động của doanh nghiệp

Một nhóm nguyên nhân lớn thứ 2 giúp giải thích cho sự chênh lệch về P/E và P/B trên có thể là về quy mô, hiệu quả hoạt động kinh doanh và cơ cấu nguồn thu nhập của các ngân hàng.

Nếu so sánh các ngân hàng Việt Nam với các ngân hàng lớn nhất của Singapore hay Malaysia, thì quả là các ngân hàng thương mại Việt Nam còn quá nhỏ bé cả về quy mô và giá trị vốn hóa thị trường.

Cụ thể, theo giá cổ phiếu và tỷ giá tại thời điểm tháng 6/2024, thì tổng tài sản của ngân hàng lớn nhất Singapore DBS lớn hơn tổng tài sản của ngân hàng TMCP lớn nhất Việt Nam BIDV gấp 5,6 lần. Maybank của Malaysia cũng lớn hơn BIDV 2,4 lần. Giá trị vốn hóa của DBS lớn hơn Vietcombank gấp gần 4 lần và Maybank cũng lớn hơn Vietcombank đến 1,4 lần.

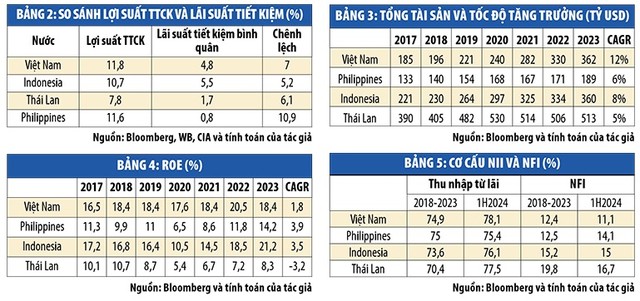

Tuy nhiên, so với các ngân hàng lớn của Thái Lan, Indonesia và Philippines trong nhóm nghiên cứu, thì các ngân hàng thương mại lớn nhất Việt Nam không thua kém về quy mô là mấy.

Mặc dù tổng tài sản của các ngân hàng thương mại Việt Nam chỉ bằng gần 60% tổng tài sản của các ngân hàng thương mại Thái Lan, nhưng ngang bằng các ngân hàng thương mại Indonesia và lớn hơn so với các ngân hàng thương mại Philippines (Bảng 3).

Về cơ cấu tổng tài sản, cũng không có nhiều khác biệt giữa các ngân hàng, khi tỷ lệ cho vay khách hàng (không bao gồm trái phiếu doanh nghiệp) chiếm khoảng 65-70% và đầu tư trái phiếu chiếm từ 12-18% trong cơ cấu tổng tài sản.

Về chỉ tiêu hiệu quả hoạt động ROA và ROE, thì các ngân hàng Việt Nam không thua kém ngân hàng các nước trong khu vực. Chỉ tiêu ROE trung bình của 3 ngân hàng TMCP lớn nhất Việt Nam ngang bằng với các ngân hàng trong khu vực, thậm chí còn cao hơn mức trung bình của 3 ngân hàng lớn nhất Thái Lan.

Mặc dù chỉ số NIM trung bình của các ngân hàng trong khu vực cao hơn nhiều so với các ngân hàng Việt Nam.

Cụ thể, 3 ngân hàng lớn nhất Indonesia đang có mức NIM trung bình cao nhất là 6,5%, tiếp theo là Philippines ở mức 4,0% và Thái Lan ở mức 3,0%. Ba ngân hàng thương mại lớn nhất Việt Nam đang có mức NIM là 2,9%.

Nếu chỉ nhìn vào số liệu đó, chúng ta có thể nhầm tưởng rằng, các ngân hàng trong khu vực có tỷ lệ thu lãi cao hơn trong cơ cấu doanh thu. Tuy nhiên, khi phân tích chi tiết, thì các ngân hàng trong khu vực không phụ thuộc quá lớn vào thu nhập từ lãi.

Tại Thái Lan, tỷ trọng thu từ lãi trung bình chỉ 70,4%, ở Indonesia là 73,6%, trong khi ở Philippines và Việt Nam, tỷ lệ này ở mức gần 75%. Hơn nữa, thu nhập bất thường trong cơ cấu thu ngoài lãi của các ngân hàng Việt Nam lớn hơn so với các ngân hàng trong khu vực.

Các phân tích trên cho thấy, điểm khác biệt lớn nhất giữa các ngân hàng Việt Nam và các ngân hàng khu vực là cơ cấu nguồn thu nhập.

Mặc dù các ngân hàng lớn của các nước trong khu vực có quy mô tương đồng, nhưng các ngân hàng đó có tỷ lệ thu ngoài lãi (chủ yếu thu từ phí) lớn hơn so với các ngân hàng Việt Nam và điều đó có thể mang lại cho nhà đầu tư cảm giác an tâm về hoạt động bền vững của ngân hàng.

Hoạt động quan hệ nhà đầu tư

Ngoài chỉ tiêu thu ngoài lãi thấp hơn, các ngân hàng Việt Nam không thua kém ngân hàng của các nước khác trong khu vực, nếu nhìn từ chỉ tiêu ROE và NIM.

Vậy nếu hàng hóa tốt mà giá chưa tương xứng, thì nguyên nhân có thể nằm ở thị trường, ở khâu bán hàng và marketing. Ở đây, nếu ví hàng hóa là cổ phiếu, thì hoạt động quan hệ nhà đầu tư (IR) là khâu bán hàng.

Và quả thật, các ngân hàng trong khu vực đã có chiến lược IR hiệu quả từ rất sớm, góp phần giúp giá cổ phiếu vượt trội hơn so với các ngân hàng Việt Nam.

Theo kết quả khảo sát của Tập đoàn môi giới chứng khoán châu Á và nghiên cứu của Standard and Poor’s, thì tất cả các ngân hàng nghiên cứu của Thái Lan, Indonesia và Philippines đều áp dụng chiến lược IR chủ động.

Tại Việt Nam, một số tổ chức hoạt động trong lĩnh vực truyền thông tài chính cũng có những báo cáo lượng hóa mức độ uy tín truyền thông của các ngân hàng (Tenor Media, VietNam Report…) và nhiều ngân hàng chủ yếu mới hoàn thiện hoạt động IR bắt buộc như công bố thông tin, tổ chức các sự kiện theo luật định, các hoạt động IR chủ động mới ở mức ban đầu.

Như vậy, các ngân hàng Việt đang không ngừng nâng cao chất lượng và hiệu quả hoạt động cũng như công tác quan hệ nhà đầu tư.

Hy vọng các cơ quan quản lý đẩy nhanh các hoạt động cần thiết để thị trường chứng khoán Việt Nam sớm được nâng hạng, qua đó tăng tính hấp dẫn của thị trường với cả các nhà đầu tư nội và ngoại, tạo điều kiện cho các ngân hàng nói riêng và doanh nghiệp Việt Nam nói chung có thể được định giá lại trong mối tương quan với các ngân hàng và doanh nghiệp trong khu vực, giúp nâng cao giá trị vốn hóa và lợi ích cho cổ đông, nhà đầu tư.

Nguồn tin: https://www.tinnhanhchungkhoan.vn/co-phieu-vua-va-nhung-co-hoi-post354390.html