(ĐTCK) Các công ty chứng khoán tích cực tìm kiếm các nguồn vốn vay với chi phí và thời hạn hợp lý để đưa vào kinh doanh đáp ứng nhu cầu khách hàng cũng như gia tăng lợi nhuận cho vốn cổ đông.

Không chỉ đua tăng vốn chủ sở hữu để đáp ứng nhu cầu vay cầm cố cổ phiếu (margin) cho khách hàng và ứng trước tiền bán, các công ty chứng khoán còn tìm kiếm các nguồn vốn vay với chi phí và thời hạn hợp lý để đưa vào kinh doanh.

Hội đồng quản trị Công ty cổ phần Chứng khoán KAFI vừa phê duyệt nhận cấp tổng hạn mức tín dụng 5.000 tỷ đồng. Cụ thể, hạn mức tín dụng tại BIDV Thái Hà là 3.500 tỷ đồng, tại Vietcombank Tây Hồ là 1.500 tỷ đồng trong thời hạn 12 tháng. Nguồn vốn vay được KAFI sử dụng bổ sung cho hoạt động kinh doanh cổ phiếu, trái phiếu doanh nghiệp, trái phiếu Chính phủ, chứng khoán và giấy tờ có giá khác, dịch vụ giao dịch ký quỹ, dịch vụ ứng trước tiền bán chứng khoán và các nhu cầu vốn phục vụ hoạt động hợp pháp.

Ngoài ra, KAFI cũng sử dụng tiền vay để bảo lãnh cho các hoạt động (kể cả bảo lãnh vay vốn). Công ty này phê duyệt hạn mức tín dụng ngay khi vừa hoàn thành tăng vốn điều lệ lên 2.500 đồng vào giữa tháng 12.

Cũng trong nhóm công ty chứng khoán quy mô vừa, Hội đồng quản trị Công ty cổ phần Chứng khoán SmartInvest (mã AAS) vừa phê duyệt nhận cấp tín dụng của Ngân hàng TMCP Hàng Hải Việt Nam (MSB) với hạn mức 1.100 tỷ đồng. Mục đích sử dụng nguồn vốn tín dụng này là bổ sung vốn lưu động phục vụ đầu tư kinh doanh trái phiếu chính phủ, trái phiếu chính phủ bảo lãnh và trái phiếu chính quyền địa phương phát hành được niêm yết và giao dịch trên HNX, thực hiện giao dịch ký quỹ, đầu tư kinh doanh trái phiếu niêm yết do ngân hàng phát hành… Khoản vay của AAS không có tài sản đảm bảo, trong thời hạn 12 tháng, giúp tăng cường nguồn vốn kinh doanh bên cạnh vốn chủ sở hữu gần 2.500 tỷ đồng.

Tích cực trong việc thiết kế sản phẩm margin đa dạng, Công ty cổ phần Chứng khoán DNSE vừa công bố chào bán 3 triệu trái phiếu, huy động 300 tỷ đồng để bổ sung vốn cho hoạt động tự doanh, margin. Trái phiếu có kỳ hạn 24 tháng, không chuyển đổi, không kèm chứng quyền, không có bảo đảm và xác lập nghĩa vụ trả nợ trực tiếp của tổ chức phát hành. Lãi suất ban đầu là 8,5%/năm và thời gian đăng ký mua, nộp tiền mua trái phiếu kết thúc vào 15/1/2025.

Thực tế cho thấy dù thị trường chứng khoán trầm lắng với thanh khoản thấp hơn nhưng các công ty chứng khoán vẫn tích cực chuẩn bị nguồn lực tài chính để đáp ứng nhu cầu ngày càng tăng của thị trường.

Công ty Chứng khoán Techcombank (TCBS) cho biết, đã mở rộng quan hệ hợp tác với các định chế tài chính trong và ngoài nước, thiết lập những con số kỷ lục về hạn mức vay tín chấp. Đối với các định chế tài chính trong nước, TCBS đã thiết lập hạn mức tín dụng mới với nhiều bên và nâng hạn mức vay tín chấp lên khoảng 15.000 tỷ đồng, mức cao nhất từ trước đến nay. Đối với các định chế tài chính quốc tế, TCBS đã nâng tổng hạn mức vay tín chấp lên đến 425 triệu USD, bao gồm các giao dịch vay hợp vốn trị giá 175 triệu USD, vay song phương với Ngân hàng Maybank trị giá 20 triệu USD và Ngân hàng SinoPac Hong Kong trị giá 10 triệu USD.

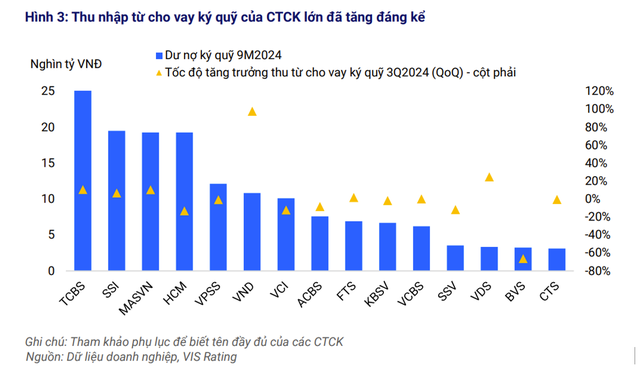

Việc tìm kiếm hạn mức tín dụng để TCBS sẵn sàng tăng dư nợ cho vay ký quỹ lên mức tối đa cho phép, phục vụ nhà đầu tư khi thị trường hồi phục trở lại. Dư nợ các khoản cho vay ký quỹ và ứng trước tiền bán của TCBS quý 3 ghi nhận hơn 25 nghìn tỷ đồng, tăng trưởng 3% so với quý trước, thuộc nhóm hàng đầu về quy mô cho vay ký quỹ.

Xếp thứ 4 trong số các công ty chứng khoán có dư nợ ký quỹ cao nhất, Công ty cổ phần Chứng khoán TP.HCM (HSC – mã HCM), hiện đang có tỷ lệ nợ vay/vốn chủ sở hữu hơn 2 lần. Cụ thể, tổng tài sản của HSC là 30.000 tỷ đồng, trong đó vốn chủ sở hữu hơn 10.000 tỷ đồng, còn vốn vay hơn 20.000 tỷ đồng. Trong 20.000 tỷ đồng đi vay, HSC vay nước ngoài 20% còn lại là vay trong nước. Vay vốn nước ngoài dù chi phí cao hơn nhưng HSC vẫn vay vì kỳ hạn phù hợp cơ cấu kỳ hạn các khoản vay.

|

HSC là công ty chứng khoán có tỷ lệ dư nợ vay ký quỹ/nguồn vốn chủ sở hữu cao nhất thị trường gần chạm mức trần quy định, nên nhu cầu tăng vốn chủ sở hữu rất cấp thiết. Sau tăng vốn thành công, HSC có thể cơ cấu nợ nước ngoài chỉ còn chiếm 10 – 15% tổng nợ để giảm chi phí vốn vay.

Ông Trịnh Hoài Giang, Tổng giám đốc HSC chia sẻ, ngay cả khi thị trường tăng hay giảm thì nhu cầu vay vốn margin của nhà đầu tư vẫn lớn vì nhà đầu tư đã chuyên nghiệp hơn. Nếu thị trường giảm họ sẽ bán hợp đồng phái sinh để phòng ngừa rủi ro thay vì bán chứng khoán cơ sở.

“Với các cổ đông, việc sử dụng vốn vay giúp tăng ROE, tỷ lệ lợi nhuận trên vốn cổ đông”, ông Giang nói.

Nguồn tin: https://www.tinnhanhchungkhoan.vn/cong-ty-chung-khoan-gia-tang-huy-dong-von-don-song-thi-truong-2025-post360565.html