Tuy nhiên không phải cổ phiếu thép nào cũng sẽ có triển vọng tăng giá mạnh. Do đó, các nhà đầu tư cần xem xét cẩn trọng để tránh rủi ro.

Động lực tăng trưởng

Theo Hiệp hội thép Việt Nam, trong quý 3/2024 ngành thép đã có sự chuyển biến tích cực khi nhu cầu hồi phục từ xây dựng hạ tầng và ngành bất động sản.

Theo thống kê của CBRE, nguồn cung căn hộ tại Hà Nội và HCM đã tăng mạnh. Trong quý IV/2024, nguồn cung bất động sản tiếp tục cải thiện, trong đó số lượng dự án nhà ở thương mại là 16 dự án hoàn thành, tăng 38% so với quý trước; số lượng dự án được cấp phép mới là 23 dự án, tăng 33%; các căn nhà chung cư, nhà ở giao dịch riêng lẻ ghi nhận có 38.398 giao dịch thành công. Điều này cho thấy, nhu cầu nội tại của ngành thép Việt Nam đã có nhiều chuyển biến…

Một lợi thế nữa của ngành thép là năm 2024, dự toán chi đầu tư phát triển chiếm tỷ trọng 32,2% tổng chi ngân sách Nhà nước, khoảng hơn 677 tỷ đồng (bằng 95% kế hoạch vốn đầu tư công năm 2023). Đây là mức cao trong các năm trở lại đây. Hơn nữa, kế hoạch giải ngân đầu tư công tiếp tục tăng trưởng khi Chính phủ tập trung đẩy mạnh xây dựng cơ sở hạ tầng giao thông phục vụ phát triển kinh tế.

Giá thép xây dựng và HRC của thị trường Việt Nam dự báo sẽ có mức hồi phục tích cực kể từ quý 4/2024. Giá thép xây dựng có thể đạt trung bình 571 USD/tấn. Trong năm 2025, giá thép xây dựng và HRC có thể tăng lần lượt 7% và 6%, đạt mức 611 USD/tấn và 590 USD/tấn. Đây chính là điểm nhấn cho triển vọng của ngành thép cuối năm 2024.

Dự báo của Hiệp hội Thép thế giới cho biết cuối năm 2024, nhu cầu thép toàn cầu dự kiến tăng 1,9% đạt 1.849 triệu tấn, trong đó nhu cầu thép tại các thị trường như ASEAN, châu Âu, Mỹ dự kiến tăng lần lượt là 5,2%, 5,8% và 1,6%. Đây sẽ là động lực cho xuất khẩu thép của Việt Nam.

Bên cạnh các cơ hội tăng trưởng, ngành thép vẫn đối mặt với rủi ro cạnh tranh từ thị trường thép Trung Quốc. Số liệu từ Tổng cục Hải quan cho thấy, trong 9 tháng đầu năm 2024, cả nước nhập khẩu gần 12,3 triệu tấn sắt thép, trị giá trên 8,97 tỷ USD, trong đó riêng nhập từ Trung Quốc là 8,31 triệu tấn, chiếm 67,6% trong tổng lượng nhập khẩu. Như vậy, nhập khẩu thép về Việt Nam vẫn tiếp tục tăng cao. Đây chính là áp lực lớn đối với sự hồi phục của ngành thép Việt Nam.

Xem xét cổ phiếu nào?

Trong số các cổ phiếu thép, các nhà đầu tư có thể xem xét các cổ phiếu sau đây:

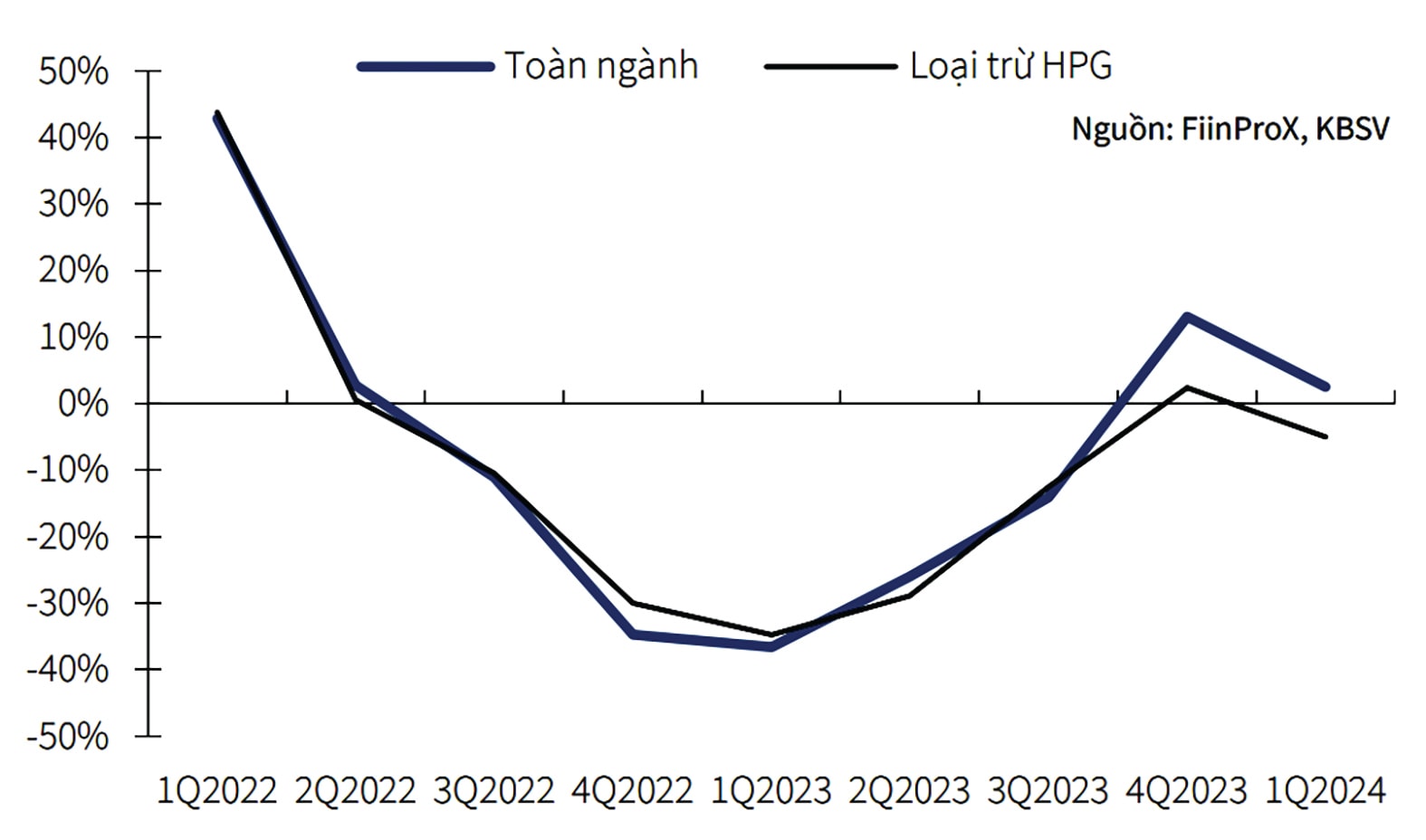

Thứ nhất là cổ phiếu HPG của Công ty Cổ phần Tập đoàn Hoà Phát. Về kết quả kinh doanh quý 3/2024, HPG ghi nhận doanh thu thuần gần 34.000 tỷ đồng, tăng 19% so với cùng kỳ 2023. Doanh thu luỹ kế 9 tháng đạt 105.000 tỷ đồng, tăng 23% so với cùng kỳ năm ngoái và hoàn thành 75% kế hoạch. Sau khi trừ các chi phí, HPG lãi sau thuế 3.022 tỷ đồng trong quý 3, tăng 51% so với cùng kỳ năm trước. Lợi nhuận sau thuế luỹ kế 9 tháng đạt 9.210 tỷ đồng, tăng 140% so với cùng kỳ năm ngoái.

Kết quả kinh doanh cả năm 2024 của HPG có thể sẽ tăng trưởng mạnh so với nền thấp năm 2023 nhờ thị trường nội địa hồi phục và nhu cầu xuất khẩu từ các thị trường chính. Với lợi thế về chuỗi giá trị hoàn thiện và chi phí, HPG có thể gia tăng thị phần khi ngành thép phục hồi và biên lợi nhuận gộp được cải thiện nhờ giá nguyên vật liệu đầu vào giảm trong khi giá thép đã tạo đáy.

Hiện tại, cổ phiếu HPG đang giao dịch tại mức P/B là 1,69x, thấp hơn trung bình 3 năm gần nhất là 1,9x. Nhà đầu tư có thể xem xét cơ hội đối với cổ phiếu HPG khi cổ phiếu này ở vùng 25.000 đồng/cp.

Thứ hai là cổ phiếu NKG của Công ty Cổ phần Thép Nam Kim. Động lực chính của NKG đến từ xuất khẩu vào thị trường Mỹ và châu Âu. Hiện nay, nhu cầu thép tại châu Âu và Mỹ sẽ tăng khi ông Donald Trump lên nắm quyền Tổng thống Mỹ, đồng thời chênh lệch giá HRC Việt Nam và EU duy trì ở mức cao giúp doanh nghiệp có lợi thế cạnh tranh hơn. Bên cạnh đó, biên lãi gộp của NKG dự báo được cải thiện nhờ hàng tồn kho giá rẻ, trong đó chủ yếu là thép HRC giá rẻ là nguyên liệu đầu vào của NKG.

Ngoài ra, NKG sắp triển khai dự án Nam Kim Phú Mỹ dự kiến hoàn thành vào năm 2027 giúp nâng tổng công suất lên 2,2 triệu tấn/năm. Đây là động lực tăng trưởng dài hạn của doanh nghiệp này. Nhà đầu tư có thể xem xét cơ hội đầu tư cổ phiếu NKG khi cổ phiếu này ở quanh vùng 19.000 đồng/cp.

Thứ ba là cổ phiếu HSG của Công ty Cổ phần Thép Hoa Sen. Giá cổ phiếu này đã chiết khẩu và đã phản ánh kết quả kinh doanh quý 4 niên độ tài chính năm 2024 kém hiệu quả. Cổ phiếu HSG hiện đang ở vùng giá hấp dẫn, tương đương với mức định giá P/B FWD 2024 = 1.1x.

Đây là thời điểm thích hợp để các nhà đầu tư xem xét đầu tư cổ phiếu HSG khi giá cổ phiếu này ở vùng 18.000đ/cp do kết quả kinh doanh của doanh nghiệp dự kiến sẽ phục hồi về giai đoạn bình thường vào năm 2025. Hơn nữa, HSG sở hữu thị phần nội địa lớn nhất trong ngành tôn mạ (chiếm 20-30%), đi kèm đa dạng hóa các thị trường xuất khẩu.

Source link