LTS: Sau 2 thương vụ chuyển giao (CGBB) hoàn tất, thị trường M&A ngân hàng vẫn còn để ngỏ những thương vụ khác trong khi “cánh cửa bản lề” của năm 2024 dần khép lại. Động lực M&A nào cho thị trường để hoàn tất các thương vụ theo đề án đến 2025?

Sau tiếp quản, đại diện các ngân hàng nhận ngân hàng chuyển giao đều khẳng định sẽ ưu tiên nguồn lực từ phát triển kinh doanh, nguồn vốn, công nghệ, nhân sự… để hỗ trợ thành viên mới, phát huy tối đa lợi thế, tiềm năng nhằm khai thác cơ hội mở rộng hoạt động, triển khai các mô hình kinh doanh mới cho hai bên.

Lợi ích nguồn vốn và tăng trưởng tín dụng

Một điều chắc chắn là việc tiếp nhận ngân hàng CGBB sau công bố, sẽ còn nhiều công đoạn phải làm để các bên có thể thực thi mở rộng mạng lưới chi nhánh, tệp khách hàng, thị phần và khai thác được các tài sản khả dụng. Tuy nhiên, việc tiếp nhận này theo đánh giá chung mang lại lợi ích rất lớn. Chứng khoán VPBankS nhận định lợi ích lớn nhất là tổ chức nhận CGBB sẽ nhận được là các ưu đãi như vốn giá rẻ (được NHNN cho vay đặc biệt với lãi suất ưu đãi 0% trong thời gian thực hiện CGBB), cơ chế hỗ trợ thanh khoản, hoặc chính sách đặc biệt từ NHNN khi đạt các chỉ tiêu đúng theo quy định của NHNN đặt ra.

Trong thời điểm mà giá vốn đang có xu hướng tăng, hệ thống phải công khai lãi suất bình quân mang đến sự cạnh tranh khốc liệt về giá vốn để tiếp cận khác khách hàng, thì nguồn vốn rẻ có thể ví như đòn bẩy để các tổ chức tín dụng được hưởng cải thiện thị phần, tệp khách hàng, tăng biên lợi nhuận và giảm rủi ro dư nợ vay… Kinh doanh vốn “một vốn nhiều lời” là cơ hội hiện hữu khi giá vốn đầu vào không bị sức ép cân đối với biên mỏng đầu ra.

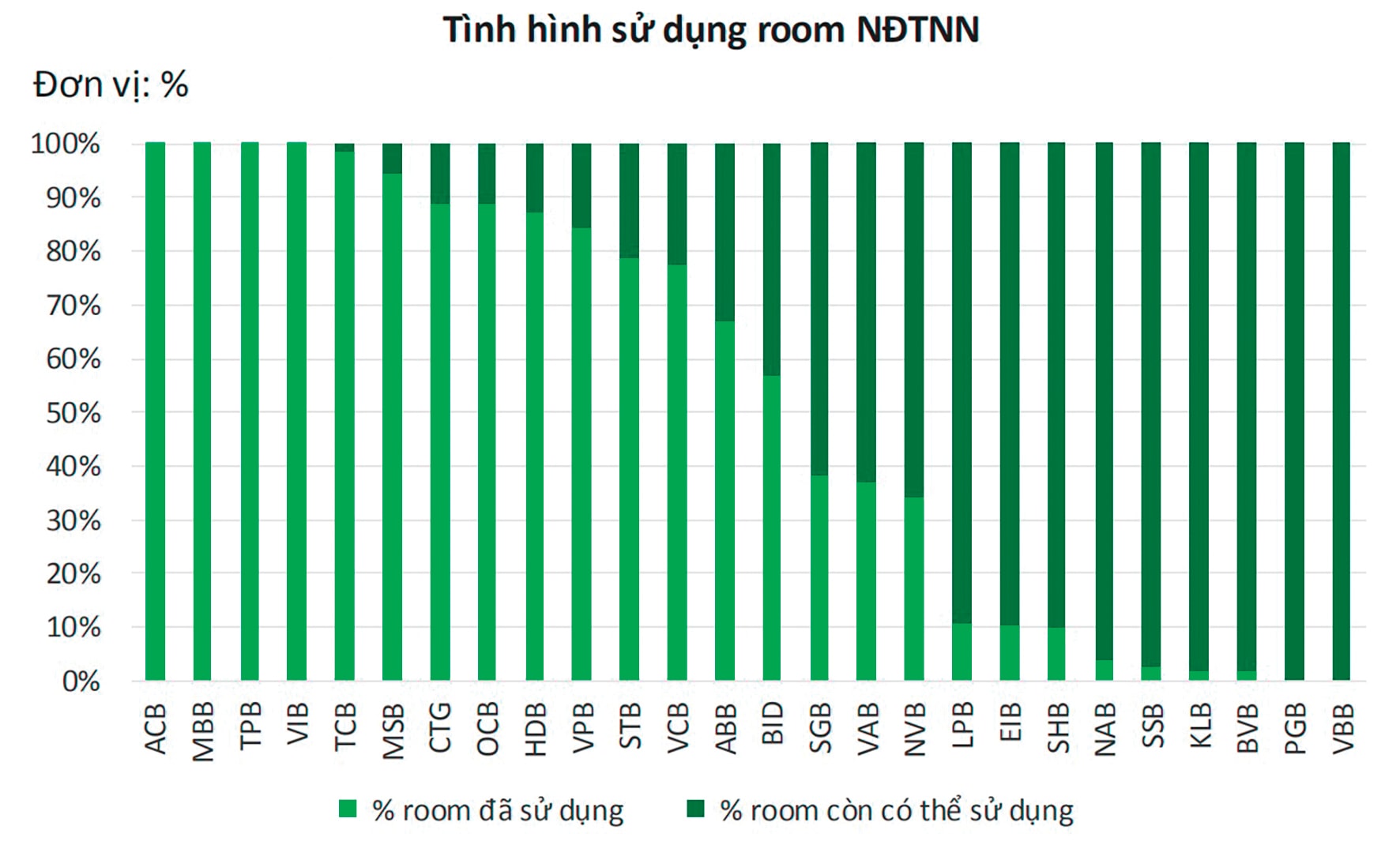

Các chuyên gia cũng đánh giá 2 lợi ích đặc biệt của việc nhận chuyển giao ngân hàng yếu kém đó là có thể được nới tỷ lệ sở hữu (room) của nhà đầu tư ngoại từ 30% lên 49%, và room tín dụng cao hơn các ngân hàng khác khi đạt các chỉ tiêu đúng theo quy định của NHNN đặt ra. “Hiện tại có 4 ngân hàng đã kín room ngoại là ACB, MBB, TPB và VIB nhưng ví dụ nếu MBB có nhu cầu được nới room ngoại, họ có thể gửi đề xuất để NHNN xem xét phê duyệt để thu hút vốn từ NĐTNN hơn nữa”, VPBanks nhận định.

Một lưu ý không nhỏ với MBB khi ngân hàng này đang có cơ cấu cổ đông có phần đặc thù với 4 cổ đông lớn, bao gồm Tổng Công ty Tân cảng Sài Gòn; Tổng Công ty trực thăng Việt Nam; Tập đoàn Công nghiệp – Viễn Thông quân đội (Viettel) và Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) chiếm hơn 44%,3 cổ phần sở hữu sau phát hành ESOP. Các cổ đông này đều là đơn vị vốn Nhà nước nên phần nào đó, MBB vẫn được thị trường xem là NHTMCP có vốn quốc doanh. Tuy nhiên, xét theo dự thảo Nghị định sửa đổi, bổ sung Nghị định số 01/2014/NĐ-CP ngày 3/1/2014 của Chính phủ về việc nhà đầu tư nước ngoài mua cổ phần của tổ chức tín dụng Việt Nam thì vẫn dưới tỷ lệ 50% có thể được áp dụng nới room ngoại.

Lợi thế room ngoại sẽ không được áp dụng cho VCB do là NH có vốn Nhà nước (trên 50%); trong khi đó lợi thế này cũng sẽ tạo động lực cho các NH được cho sẽ tham gia các thương vụ còn lại như HDBank và VPBank.

Về room tín dụng, theo VPBankS, hết quý III, các ngân hàng như HDB, LPB, TCB đã chững về đà TTTD nhưng do HDB có nhận CGBB 1 ngân hàng yếu kém nên HDB có thể xin đề xuất từ NHNN xem xét phê duyệt nới thêm room tín dụng. Ghi nhận cụ thể cho thấy HDB đã đạt room tín dụng trên 16% sau 9 tháng 2024. FIDT kỳ vọng ngân hàng có thể tăng tốc mở rộng cho vay theo tệp khách hàng trong danh mục để tiếp tục tăng trưởng sau đợt nới room của NHNN mới đây, chưa tính lợi thế nhận CGBB ngân hàng yếu kém.

Chờ cú hích tổng thể các thương vụ mới

Tuy nhiên, câu hỏi là trong thời gian nước rút còn lại của năm 2024, liệu các tổ chức tín dụng có thể hoàn thành nốt các thương vụ CGBB như mục tiêu đề ra, gồm trường hợp GP Bank và Dong A Bank, hay tiếp tục trễ hẹn? Tất nhiên, điều này phải loại trừ trường hợp SCB, chỉ mới được đưa vào diện kiểm soát đặc biệt vào cuối năm 2022.

Một nguồn tin riêng của DĐDN cho biết có khả năng ngay trong đầu năm mới 2025, thị trường sẽ được chứng kiến thương vụ kế tiếp. Theo đó thì kế hoạch CGBB hoàn tất tính theo năm âm lịch không chỉ đạt mục tiêu, còn là “bàn đạp” cho hoạt động tái cơ cấu – M&A trong ngành ngân hàng thật suôn sẻ ở năm cuối thực thi đề án tái cơ cấu hệ thống ngân hàng.

Nút thắt về mặt thời gian theo đó có thể áp lực nhưng cũng đã phần nào được cởi bỏ. Vấn đề còn lại chất lượng tái cơ cấu của các ngân hàng hậu M&A, ông Nguyễn Lê Ngọc Hoàn, chuyên gia Tài chính nhận xét.

Bên cạnh đó, ông lưu ý triển vọng nới room ngoại lên 49% “vẫn còn trên giấy”, còn thực hiện Nghị định số 01/2014/NĐ-CP, tổng mức sở hữu cổ phần của các nhà đầu tư ngoại không vượt quá 30% vốn điều lệ của một NHTM Việt Nam, thì đây là nút thắt lớn trong thu hút vốn ngoại cũng như cản trở kỳ vọng của các ngân hàng đang có động lực nhận CGBB. Sớm tháo gỡ nút thắt này sẽ không chỉ tạo cú hích cho các thương vụ cụ thể mà còn là cho tổng thể thu hút vốn của ngành.

Ngoài ra, theo dõi diễn biến thị trường cho thấy hoạt động M&A tới đây, thị trường còn có cú hích đến từ kết quả xử lý nợ xấu những năm trước đây của Sacombank. Ngân hàng này theo đó đã rất gần vạch đích tái cơ cấu theo đề án và có thể được xem xét để đấu giá cổ phần hơn 32,5% STB đảm bảo cho khoản nợ của ông Trầm Bê tại VAMC. “Đây là một tỷ lệ hết sức hấp dẫn đặc biệt đối với cổ đông lớn, tổ chức nước ngoài có tiềm lực, có mong muốn tham gia vào lĩnh vực ngân hàng, nhận diện được lợi thế của STB từ các giá trị nền tảng lẫn cơ hội nâng room tới 49%”, chuyên gia nhấn mạnh và cho rằng khi các thương vụ đều về đích, cú hích tổng thể cho bức tranh sức khỏe hệ thống ngân hàng sẽ tốt hơn rất nhiều; trong đó mục tiêu gắn với xử lý nợ xấu, đưa nợ xấu toàn hệ thống về dưới 3% cuối 2025 là khả thi.

Xa hơn, các giải pháp này sẽ góp phần đảm bảo ổn định kinh tế vĩ mô, an ninh tài chính tiền tệ quốc gia, ổn định chính trị và trật tự, an toàn xã hội và củng cố niềm tin của thị trường, nhà đầu tư đối với hệ thống ngân hàng nói riêng và sức bật tăng trưởng của nền kinh tế nói chung, trên cơ sở sức khỏe tốt hơn, dư địa hỗ trợ nền kinh tế lớn hơn của hệ thống ngân hàng.

Source link