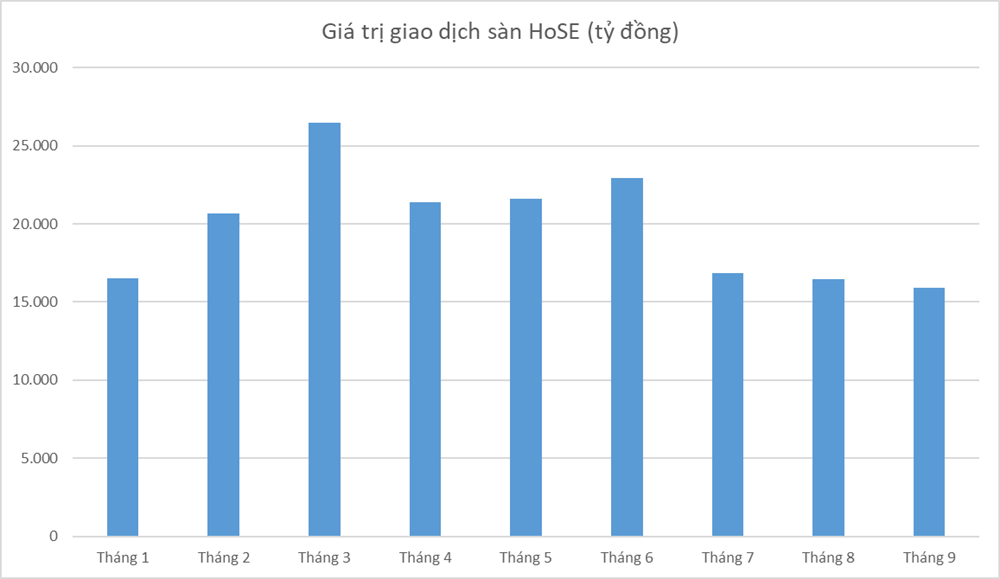

Theo số liệu của Sở Giao dịch Chứng khoán TP.HCM (HoSE), thanh khoản trên sàn HoSE trong tháng 9 ghi nhận 15.918 tỷ đồng, là mức thấp nhất trong năm. Đồng thời, thanh khoản ở sàn chiếm đến 90% tổng khối lượng giao dịch toàn thị trường này đã 3 tháng liên tiếp chỉ đạt quan vùng 16.000 tỷ đồng, thấp hơn 24% so với mức bình quân của 6 tháng đầu năm.

Bước qua tháng 10, số liệu thống kê cho thấy thanh khoản chưa thực sự phục hồi, vẫn rất trồi sụt, có phiên đạt hơn 23.000 tỷ đồng nhưng cũng có phiên về mức gần 12.000 tỷ đồng.

Tại chương trình “Khớp lệnh – Tài chính thịnh vượng: Nước lên thuyền lên”, ông Trần Hoàng Sơn – Giám đốc Chiến lược thị trường CTCP Chứng khoán VPBank (VPBankS) nhận xét phiên giao dịch ngày 14/10, thanh khoản trên HoSE cao hơn phiên thứ 6 tuần trước, và cũng cao hơn giá trị giao dịch trung bình 5 phiên hay 10 phiên gần nhất. Song, thanh khoản đang tập trung vào một số cổ phiếu bị bán khá mạnh nên nhiều khả năng do áp lực chốt lời. Trong trường hợp thanh khoản tăng cao đi kèm với nhiều nhóm cổ phiếu vận động tăng giá thì mới tích cực.

Chuyên gia VPBankS bình luận xét từ đầu năm tới nay VN-Index có mức tăng khá tốt 12%, song mức tăng này không ổn định. Ở một vài nhịp điều chỉnh như tháng 4, tháng 8, hiệu suất 11 – 12% đã có lúc về chỉ còn 5%, chỉ ngang với lãi suất tiết kiệm và kém hơn kênh đầu tư vàng (đạt hiệu suất 28%). Chính yếu tố mang tính biến động là một trong rào cản khiến nhà đầu tư chưa mạnh dạn giải ngân. VN-Index nhiều lần không vượt ngưỡng 1.300 điểm phần nào làm thu hẹp dòng tiền.

Nhiều động lực để dòng tiền quay lại

Dù vậy, ông Sơn cho rằng có một số câu chuyện thúc đẩy dòng tiền vào thị trường chứng khoán (TTCK) thời gian tới. Đầu tiên câu chuyện tăng trưởng, mức tăng trưởng GDP trong 9 tháng đầu năm rất cao, dự báo cả năm 2024 có thể đạt mức 7%. Khi kinh tế phục hồi thì lợi nhuận doanh nghiệp chắn chắn phục hồi. Theo dự báo gần đây nhất của Bloomberg, tăng trưởng lợi nhuận doanh nghiệp trong năm 2024 sẽ ở mức khoảng 16% so với 2023, sang năm 2025 đạt 26%. Lợi nhuận doanh nghiệp tăng trưởng là yếu tố thúc đẩy dòng tiền quay trở lại thị trường để tìm đến cơ hội đầu tư tốt.

Yếu tố thứ 2 là chính sách tiền tệ. Thời gian gần đây, Trung Quốc đang tung ra nhiều gói kích thích như cho các quỹ đầu tư vay mượn tiền từ ngân hàng để đầu tư cổ phiếu, hạ các loại lãi suất điều hành giảm chi phí vốn, bơm tiền cho hộ gia đình ở diện chính sách. Đây là 3 động thái lớn giúp thị trường cổ phiếu cũng như bất động sản bớt khó khăn hơn. Nhờ đó, trong khoảng 3 tuần, các chỉ số lớn của thị trường Trung Quốc đã tăng khoảng 30%, gần như những tầng lớn nhà đầu tư đã về hưu, nhà đầu tư còn là sinh viên ngay lập tức mở tài khoản, quay trở lại đầu tư.

Trung Quốc là ví dụ về tác động của chính sách tiền tệ. Đối với Việt Nam, dữ liệu của chúng tôi cho thấy trong 10 năm trở lại đây, khi lãi suất tái cấp vốn được điều chỉnh hạ dần xuống thì TTCK có xu hướng đi lên về mặt dài hạn. Khi mà Fed và các ngân hàng trung ương lớn trên thế giới tiếp tục hạ lãi suất thì mức chênh lệch giữa VND và USD thu hẹp, câu chuyện tỷ giá không gây quá nhiều áp lực. Qua đó, NHNN có dư địa cắt giảm lãi suất tái cấp vốn khoảng 25 điểm cơ bản vào cuối năm nay hoặc đầu năm sau. Khi mà có động thái này diễn ra, TTCK có nhịp phục hồi tốt giống nhịp phục hồi từ tháng 3 đến tháng 5 năm ngoái.

Yếu tố thứ 3 là câu chuyện nâng hạng thị trường. Theo cập nhật mới nhất của FTSE Russell, Việt Nam vẫn nằm trong danh sách theo dõi nâng hạng từ cận biên lên mới nổi. Song Việt Nam cũng đã đạt được một số đánh giá tích cực, đặc biệt là Thông tư 68 của Bộ Tài chính ban hành ngày 19/8, gỡ bỏ ràng buộc ký quỹ đối với nhà đầu tư tổ chức nước ngoài. Tức là, nhà đầu tư tổ chức nước ngoài không cần phải có sẵn tiền mặt và chỉ thực hiện thanh toán khi cổ phiếu về tài khoản.

Ngoài ra, trong 8 tháng đầu năm TTCK bị khối ngoại bán ròng mạnh, song bước sang tháng 9 nhà đầu tư nước ngoài đã mua ròng lẻ tẻ trên TTCK, qua đó thu hẹp mức bán ròng. Trong tuần vừa qua, theo báo cáo của Bank of America, dòng vốn vào thị trường mới nổi lên mức cao kỷ lục kể từ 2007. Điều này cho thấy có sự dịch chuyển dòng vốn khi Fed và ECB hạ lãi suất. Giám đốc chiến lược thị trường VPBankS cho rằng vấn đề là khi nào dòng vốn đó phân bổ vào Việt Nam.

“Câu chuyện nâng hạng sẽ giúp Việt Nam thu hút dòng vốn ngoại trong 2025 và 2026. Lạc quan hơn, trong ngắn hạn, quỹ diamond ETF hút được khoảng 19 triệu USD. Đây là thông tin tích cực bởi con số này rất lớn trong nhiều tháng trở lại đây, việc giải ngân sẽ diễn ra trong thời gian tới”, ông Sơn nói.

Chuyên gia VPBankS kết luận nhìn vào triển vọng trung và dài hạn, TTCK Việt Nam sẽ rất tích cực, nhiều yếu tố để kỳ vọng như hạ lãi suất, các gói hỗ trợ kinh tế phục hồi sau bão Yagi, câu chuyện nâng hạng cải thiện dần sau kỳ review tháng 3/2025 và đến tháng 9/2025 có thể được nâng hạng. Tuy nhiên, trong ngắn hạn thị trường có nhiều thông tin gây nhiễu, đặc biệt là kỳ bầu cử Tổng thống Mỹ sắp tới. Do vậy, ở thời điểm hiện tại, nhà đầu tư có thể cầm tỷ trọng cổ phiếu 50% và tiền mặt 50% để tiến lùi hợp lý. Nếu VN-Index vượt 1.300 thì nâng tỷ trọng, gặp áp lực chốt lời thì hạ tỷ trọng ở mức an toàn. Nhưng trong trung và dài hạn, nhà đầu tư nên có tỷ trọng cổ phiếu nhất định để có sự bám sát nhất định với thị trường bởi cơ hội đến rất nhanh.