Doanh nghiệp Việt Nam hoàn toàn có thể tạo ra hàng hóa tương đồng về chất lượng với các loại nhập khẩu từ Trung Quốc, song hàng nội địa lại bị bất lợi ở tại chính “sân nhà” trong cuộc chiến cạnh tranh về giá.

Vật lộn đối phó hàng giá rẻ nhập khẩu từ Trung Quốc

Sức ép từ việc hàng Trung Quốc giá rẻ thâm nhập, thống lĩnh thị trường là vấn đề khiến nhiều nước ASEAN đau đầu tìm cách đối phó trong một khoảng thời gian dài. Theo đó, Trung Quốc đã và đang theo đuổi chính sách sản xuất lớn. Cụ thể, với mỗi sản phẩm đều sản xuất với quy mô đủ lớn tạo ra nhiều thuận lợi trong chiến lược cạnh tranh bằng giá rẻ.

Cuộc chiến giá rẻ cũng đem tới khó khăn cho các mặt hàng Việt Nam ngay trên sân nhà, bất chấp việc doanh nghiệp trong nước hoàn toàn có thể tạo ra hàng hóa tương đồng về chất lượng với các loại nhập khẩu từ Trung Quốc hay các quốc gia khác. Xu hướng này được thể hiện rõ ràng tại ngành thép, đặc biệt là khi Trung Quốc tăng thêm nguồn cung thép mặc cho nhu cầu đang ngày một giảm. Cuộc khủng hoảng thừa thép tại Trung Quốc kéo dài suốt mấy năm qua của thị trường bất động sản quốc gia này đã làm suy yếu nguồn cầu lớn nhất của các nhà sản xuất thép.

Hiện, Trung Quốc đang là quốc gia đứng đầu thế giới về sản xuất và xuất khẩu thép, với khoảng 500 nhà máy thép các loại, tổng công suất khoảng 1,17 tỷ tấn thép/năm vào năm 2023. Do nguồn cung thép lớn hơn nhiều so với nhu cầu trong nước, các nhà sản xuất thép Trung Quốc đã bắt đầu bán phá giá thép ở thị trường nước ngoài.

| Thống kê sơ bộ của Tổng cục Hải quan cho thấy, nhập khẩu thép về Việt Nam tiếp tục tăng cao. Trong 9 tháng năm 2024, Việt Nam nhập khẩu gần 12,3 triệu tấn sắt thép, trị giá trên 8,97 tỷ USD, tăng 31,7% về lượng và tăng 19% kim ngạch so với cùng kỳ năm 2023. Giá nhập khẩu trung bình là 729,5 USD/tấn, giảm 9,7%. Trong đó, riêng tháng 9 nhập khẩu gần 1,55 triệu tấn sắt thép, tương đương trên 1,06 triệu USD, tăng 15,4% về lượng và 4,3% về kim ngạch.

Sắt thép các loại nhập khẩu vào Việt Nam nhiều nhất có xuất xứ từ Trung Quốc, với 8,31 triệu tấn, tương đương gần 5,36 tỷ USD, tăng 50,6% về lượng, tăng 37,8% về trị giá so với cùng kỳ. Thép nhập từ Trung Quốc chiếm 67,6% trong tổng lượng và chiếm 59,7% trong tổng trị giá nhập khẩu mặt hàng này của cả nước. Giá trung bình nhập khẩu thép từ thị trường này là 644,5 USD/tấn, giảm 8,5% so với cùng kỳ năm ngoái. |

Tình trạng dư cung thép của Trung Quốc không chỉ gây ra căng thẳng thương mại toàn cầu mà còn tạo áp lực rất lớn đến các doanh nghiệp sản xuất thép tại Việt Nam. Trước bối cảnh đó, các doanh nghiệp ngành thép đã nộp hồ sơ khởi xướng điều tra áp dụng biện pháp chống bán phá giá đối với sản phẩm thép cán nóng từ Trung Quốc. Tuy vậy, khởi động và theo đuổi 1 vụ kiện bán phá giá là một công việc đòi hỏi nhân lực, trí lực, thời gian và tiền bạc.

Đồng thời, việc sử dụng công cụ thuế hay các biện pháp phòng vệ thương mại để cản trở sự luân chuyển và tiêu thụ hàng hóa từ Trung Quốc có thể là con dao 2 lưỡi.

Từ khía cạnh tích cực, “dựng hàng rào phòng vệ” khiến giá hàng hóa Trung Quốc tại thị trường Việt Nam bị đẩy lên cao hơn, mở ra cơ hội chiếm lĩnh thị trường của hàng hóa nội địa.

Ngược lại, ở góc độ tiêu cực, vì hàng Trung Quốc đã đạt được mức giá rất rẻ nhờ quy mô sản xuất lớn và chính sách bán hàng linh hoạt, ngay cả khi bị áp các biện pháp ngăn chặn, sản phẩm nội địa Việt Nam vẫn chưa thể có ưu thế. Kết quả là sản xuất trong nước không được khuyến khích một cách hiệu quả và trong trường hợp sản phẩm, hàng hóa bị áp dụng biện pháp phòng vệ là đầu vào cho một lĩnh vực sản xuất, dịch vụ khác, thậm chí, việc áp dụng nêu trên còn cản trở quá trình thúc đẩy năng lực sản xuất.

Cụ thể, tại ngành thép, việc áp thuế phòng vệ thương mại hoặc xây dựng bất kỳ rào cản thuế quan, phi thuế quan nào khác đối với HRC nhập khẩu đều làm giảm khả năng cạnh tranh của các doanh nghiệp sản xuất tôn mạ và ống thép nội địa, hơn nữa có thể làm ảnh hưởng đến môi trường kinh doanh lành mạnh giữa các doanh nghiệp cũng như tác động đến các ngành nghề khác như xây dựng, bất động sản, công nghiệp, logistics…

Bởi lẽ đó, trong quý I/2024, 9 doanh nghiệp tôn mạ và ống thép Việt Nam bao gồm Tập đoàn Hoa Sen (HoSE: HSG), Thép TVP, Tôn Đông Á (UPCoM: GDA), Thép Nam Kim (HoSE: NKG), Tôn Phương Nam, Tôn Pomina, Thép Vina One, Thép Việt Nhật và Kim khí Nam Hưng đã đồng thuận phản đối việc Hòa Phát, Formosa khởi xướng điều tra chống bán phá giá thép cán nóng (HRC) từ Trung Quốc.

Doanh nghiệp đầu ngành thép của Việt Nam đã cạnh tranh được với Trung Quốc về chi phí sản xuất

Đi tìm lời giải cho bài toán khó, song song với việc sử dụng các biện pháp phòng hộ, Tập đoàn Hòa Phát (HPG) – một trong những doanh nghiệp đầu ngành thép của Việt Nam, chủ động tận dụng mọi ưu thế để đưa chi phí xuống mức cạnh tranh được với thép Trung Quốc.

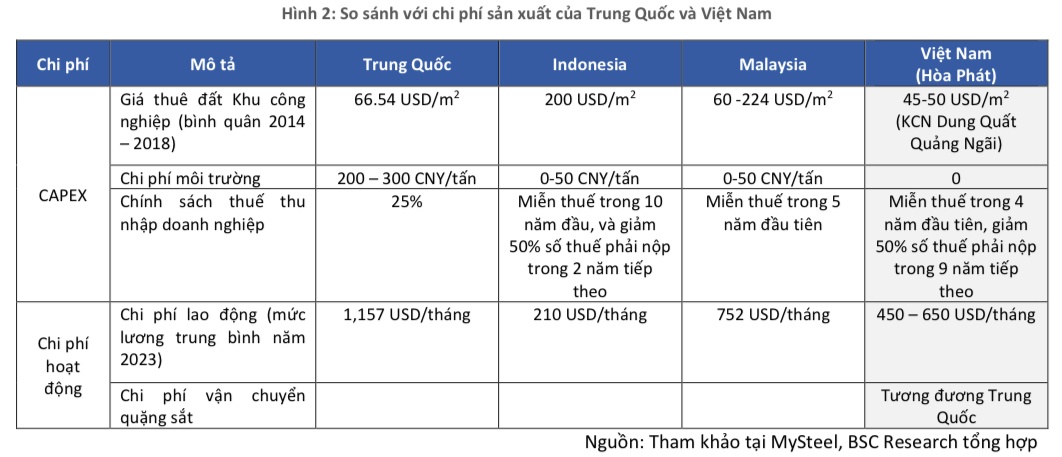

Theo MySteel, chi phí vận chuyển quặng sắt từ Úc, Brazil và than cốc từ Indonesia về Việt Nam và về Trung Quốc là gần như tương đương. BSC lưu ý quặng sắt và than cốc chiếm lần lượt 27% và 37% chi phí sản xuất của lò cao. Tuy nhiên, Việt Nam có lợi thế lớn đến từ: (1) giá cho thuê khu công nghiệp, chi phí nhân công rẻ và (2) chưa áp dụng các chính sách về môi trường như Trung Quốc (chênh lệch 30 USD/tấn, tương đương 6-8% giá thép hiện tại).

Cụ thể, mức giá thuê đất công nghiệp của Tập đoàn Hòa Phát tại Khu công nghiệp Dung Quất (Quảng Ngãi) hiện chỉ dao động từ 45 – 50 USD/m2, so với mức trung bình hơn 66 USD/m2 của các doanh nghiệp thép Trung Quốc. Khu công nghiệp Dung Quất là nơi đặt Khu liên hợp Gang thép Hòa Phát Dung Quất 1&2 của Tập đoàn Hòa Phát với tổng công suất thiết kế đạt 11,6 triệu tấn, chiếm 83% tổng công suất thiết kế toàn tập đoàn.

Về nhân công, BSC ước tính chi phí lao động trung bình của Tập đoàn Hòa Phát hiện thấp hơn khoảng 50% so với các doanh nghiệp thép Trung Quốc.

“Sức cạnh tranh của Tập đoàn Hòa Phát đã được chứng minh trong 2 năm vừa qua khi tập đoàn này duy trì sản lượng thép thanh ở mức hơn 350.000 tấn/tháng, và thép cuộn cán nóng (HRC) khoảng 230.000 tấn/tháng đối với các nhà máy hiện hữu Dung Quất 1, Hải Dương, và Hưng Yên. Lợi thế về chi phí sản xuất cạnh tranh cho phép HPG linh hoạt cân đối giữa thị trường nội địa và xuất khẩu và đẩy được sản lượng”, Chứng khoán BIDV đánh giá.

Do đó, xét về chi phí sản xuất, BSC tin rằng thép Hòa Phát (Việt Nam) sau dự án Dung Quất 1 đã cạnh tranh tương đối so với thép Trung Quốc.

|

| Nguồn: Chứng khoán BIDV |

BSC nhấn mạnh luận điểm trên đã được chứng minh trong 2 năm vừa qua. Theo đó, nhìn lại giai đoạn năm 2023 – 9T2024, HPG đã và đang làm rất tốt trong việc duy trì sản lượng thép thanh trên 350.000 tấn/tháng và thép HRC 230.000 tấn/tháng đối với các nhà máy hiện hữu Dung Quất 1, Hải Dương, Hưng Yên.

|

| Nguồn: Chứng khoán BIDV |

Lợi thế về chi phí sản xuất cạnh tranh cho phép công ty này linh hoạt cân đối giữa thị trường nội địa và xuất khẩu, đẩy được sản lượng đến các thị trường khác như ASEAN, EU…

Với dự án Dung Quất 2, chi phí sản xuất của HPG sẽ tiếp tục được tiết giảm nhờ quy mô tăng 60%. Đồng thời, BSC nhấn mạnh việc chi phí sản xuất đã cạnh tranh được với hàng Trung Quốc là yếu tố then chốt để Dung Quất 2 tiêu thụ tốt.