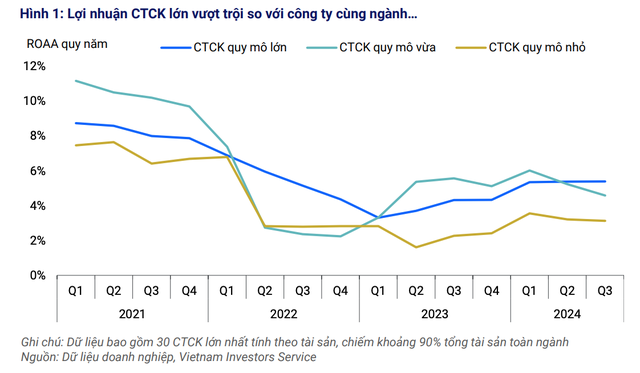

(ĐTCK) Theo báo cáo ngành chứng khoán mới công bố của VIS Rating, các công ty chứng khoán lớn tăng trưởng vượt trội so với các công ty cùng ngành về lợi nhuận từ cho vay ký quỹ và đầu tư công cụ có thu nhập cố định.

Cụ thể, ROAA của công ty chứng khoán quy mô lớn tăng lên 5,4% trong 9 tháng năm 2024, từ mức 4,3% năm trước, cao hơn trung bình ngành.

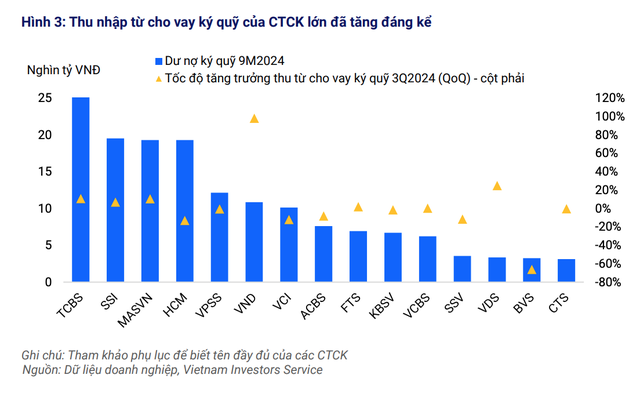

Về cho vay ký quỹ, công ty chứng khoán quy mô lớn ghi nhận tăng trưởng dư nợ vay ký quỹ mạnh mẽ kèm lãi suất cho vay cao hơn so với các công ty cùng ngành, nhờ quy mô vốn lớn và mạng lưới khách hàng rộng.

Bên cạnh đó, các công ty này thường có danh mục đầu tư công cụ có thu nhập cố định lớn nhất trong ngành, và hưởng lợi từ điều kiện thị trường trái phiếu doanh nghiệp cải thiện với sự gia tăng lợi nhuận từ đầu tư trái phiếu và phí dịch vụ lưu ký (ví dụ: TCBS, VPBANKS, VND).

|

|

Lợi nhuận công ty chứng khoán lớn vượt trội so với công ty cùng ngành |

Ngược lại, ROAA của các công ty chứng khoán quy mô vừa (ví dụ: SHS, BSI, VDS) giảm 2% so với quý trước, chủ yếu do giảm giá trị của các khoản đầu tư cổ phiếu. Tăng trưởng cho vay ký quỹ của công ty chứng khoán quy mô vừa cũng chậm hơn so với công ty lớn do hạn chế về vốn và mạng lưới khách hàng.

“Nhìn chung, chúng tôi kỳ vọng hơn một nửa trong số 251 công ty sẽ hoàn thành kế hoạch lợi nhuận cả năm. Chúng tôi cũng kỳ vọng ROAA của ngành cả năm 2024 sẽ cải thiện 50-70 điểm cơ bản so với năm trước, đạt mức 4,8 – 5,2%”, VIS Rating cho biết.

Đáng chú ý, rủi ro tài sản của ngành giảm dần, nhờ việc giảm trái phiếu chậm trả gốc lãi và các cam kết mua lại trái phiếu. Trong đó, TVSI đã giảm cam kết mua lại trái phiếu khoảng 30% trong 9 tháng năm 2024, sau khi các tổ chức phát hành trong ngành năng lượng và bất động sản đã hoàn thành thanh toán gốc lãi mà trước đó chậm trả.

“Hơn 20% công ty chứng khoán trong phân tích của chúng tôi có khẩu vị rủi ro cao do đầu tư nhiều trái phiếu doanh nghiệp. Chúng tôi nhận thấy rủi ro tài sản từ các khoản đầu tư này giảm dần so với năm trước nhờ vào tỷ lệ trái phiếu chậm trả giảm dần và tỷ lệ thu hồi trái phiếu chậm trả được cải thiện. Trong khi đó, các khoản cho vay ký quỹ cho các khách hàng lớn tiếp tục tăng trong quý III/2024, làm gia tăng rủi ro cho công ty chứng khoán nếu buộc phải bán giải chấp tài sản đảm bảo trong giai đoạn giảm giá của thị trường chứng khoán, như đã xảy ra trong quý IV/2022”, VIS Rating cho biết.

|

|

Thu nhập từ cho vay ký quỹ của công ty chứng khoán lớn đã tăng đáng kể |

Mức độ sử dụng đòn bẩy trong ngành vẫn ở mức thấp, nhờ vào các đợt tăng vốn lớn. Việc tăng vốn mạnh mẽ của các CTCK trong nước (VIX, VND, MBS) trong quý III/ 2024 đã củng cố bộ đệm rủi ro và duy trì tỷ lệ đòn bẩy của ngành ở mức thấp khoảng 230%. ACBS cũng tiếp tục được đề xuất tăng vốn và dần đóng vai trò quan trọng hơn trong chiến lược kinh doanh của ngân hàng mẹ. Đối với HCM, việc tăng thêm vốn mới sẽ hỗ trợ mở rộng hoạt động kinh doanh và duy trì tỷ lệ cho vay ký quỹ dưới mức giới hạn quy định là 200% vốn chủ sở hữu.

“Cùng với các đợt huy động vốn tiếp theo từ các công ty trong nước (SSI, SHS, VCI), chúng tôi kỳ vọng tỷ lệ đòn bẩy trong ngành sẽ giảm trong các quý tới. Nhìn chung, chỉ có 10% các công ty có mức đòn bẩy cao do hạn chế trong việc huy động vốn hoặc có nhiều cam kết mua lại trái phiếu từ khách hàng”, VIS Rating nhận định.

Rủi ro thanh khoản từ tăng nợ vay ngắn hạn của một số công ty có vốn nước ngoài và công ty liên kết với ngân hàng vẫn được kiểm soát tốt. Ví dụ, công ty chứng khoán có liên kết với ngân hàng (CTS, ORS) có khả năng tiếp cận hạn mức tín chấp từ các ngân hàng trong nước, trong khi các công ty có vốn nước ngoài (MASVN, KIS) được hưởng lợi từ hỗ trợ của công ty mẹ.

Bên cạnh đó, tài sản thanh khoản như tiền mặt và chứng chỉ tiền gửi của các công ty này cũng chiếm khoảng 15 – 30% tổng tài sản. Rủi ro tái cấp vốn đến từ các khoản vay khách hàng tổ chức và cá nhân giảm dần cho TCBS, nhờ tăng phát hành trái phiếu dài hạn gấp 4 lần năm ngoái.

Theo VIS Rating, 30% các công ty có hồ sơ thanh khoản mạnh, phần lớn là công ty chứng khoán có liên kết với ngân hàng hưởng lợi từ các đợt tăng vốn gần đây và ít phụ thuộc vào các khoản nợ vay ngắn hạn tài trợ cho các hoạt động đầu tư cốt lõi.

Nguồn tin: https://www.tinnhanhchungkhoan.vn/loi-nhuan-cong-ty-chung-khoan-lon-vuot-troi-so-voi-cong-ty-cung-nganh-post358390.html