Dấu ấn tăng trưởng, đặc biệt là hoạt động margin đã giúp Chứng khoán MB (MBS) ghi nhận doanh thu bán niên 2024 tăng gấp 2,1 lần cùng kỳ, lãi sau thuế cũng tăng hơn 1,6 lần lên mức 400 tỷ.

Quý II/2024 thắng lớn của MBS

Như đã thông tin, CTCP Chứng khoán MB (MBS) vừa công bố kết quả kinh doanh quý II/2024 ghi nhận tín hiệu khởi sắc.

Trong cấu phần 883 tỷ đồng doanh thu hoạt động (tăng 482 tỷ so với cùng kỳ), lãi hoạt động tự doanh tăng gần 5 lần lên mức 341 tỷ đồng qua đó trở thành mũi doanh thu chủ lực. Từ vị thế số 1 trong quý II/2023, doanh thu hoạt động cho vay tăng gần gấp đôi lên mức 262 tỷ đồng song chỉ xếp thứ hai về tỷ trọng. Doanh thu môi giới cũng ghi nhận mức tăng 43 tỷ đồng YoY, đạt gần 180 tỷ.

Sau trừ các khoản thuế phí, MBS báo lãi quý II/2024 gần 217 tỷ đồng – tăng 75,3% so với cùng kỳ.

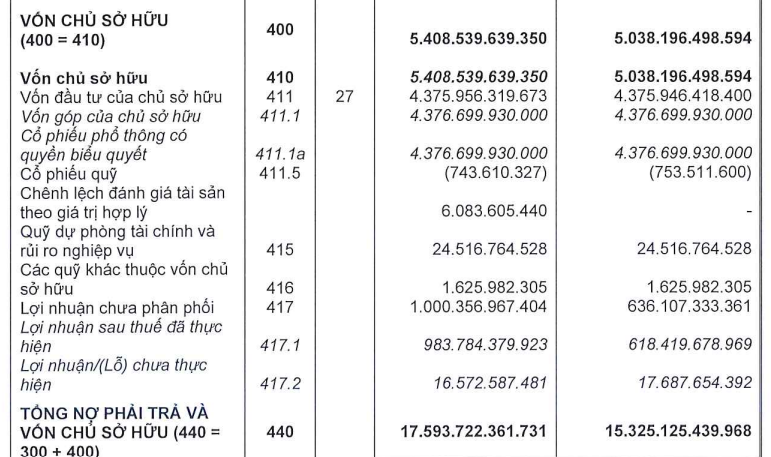

Tính đến cuối tháng 6, cơ cấu nguồn vốn của Chứng khoán MB đạt gần 17.600 tỷ đồng – tăng 15% so với đầu năm. Phân tăng thêm được ghi nhận khi công ty tăng nợ phải trả thêm gần 2.000 tỷ đồng lên mức 12.185 tỷ (trong đó gần 94% là nợ đi vay).

Vốn chủ sở hữu tăng lên mức 5.400 tỷ đồng.

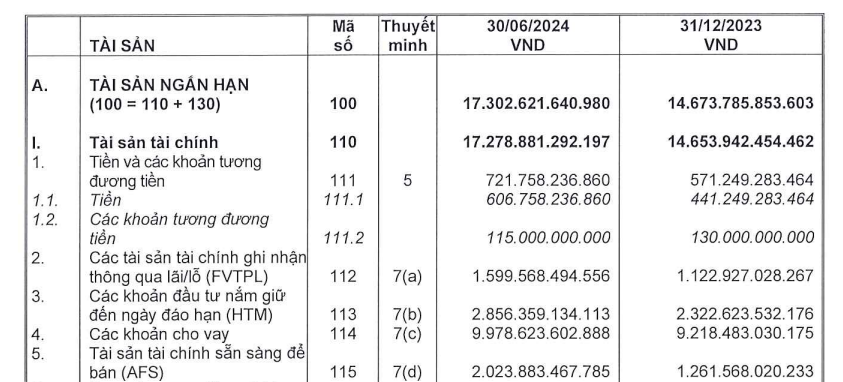

Bên kia bảng cân đối kế toán, MBS ghi nhận hơn 720 tỷ đồng tiền mặt và tương đương tiền; danh mục tài sản tự doanh tăng lên mức 1.600 tỷ; các khoản nắm giữ đến ngày đáo hạn (HTM) tăng lên mức 2.856 tỷ đồng; tài sản sẵn sàng để bán tăng vượt mốc 2.000 tỷ. Mặt khác, giá trị các khoản cho vay của MBS cũng tăng lên gần mức 10.000 tỷ đồng.

|

| Nguồn: BCTC quý II/2024 của MBS |

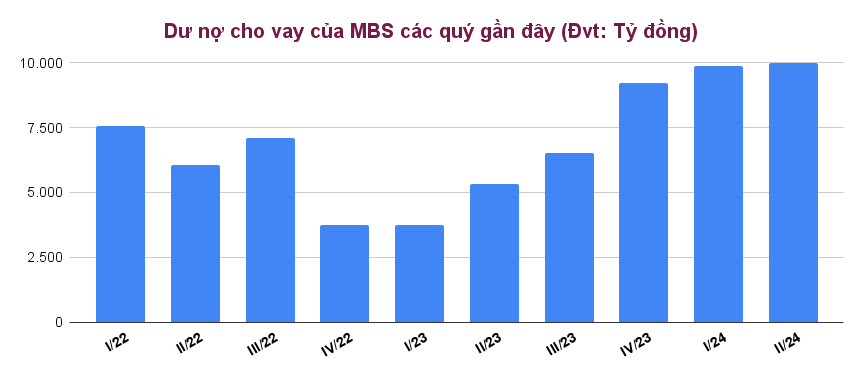

Theo quan sát, sau khi giảm giá trị danh mục cho vay từ mức 7.100 tỷ đồng (quý III/2022 – khi thị trường chứng khoán đang trong nhịp điều chỉnh mạnh) về còn 3.760 tỷ đồng trong quý IV cùng năm và mức 3.732 tỷ đồng của quý I/2023, dư cho cho vay của MBS đã liên tục tăng mạnh trong những quý sau đó.

|

Trong cơ cấu các khoản cho vay, dư nợ cho vay margin của MBS đã tăng tăng hơn 1.300 tỷ so với đầu năm, đạt mức 9.822 tỷ đồng – gấp 1,82 lần quy mô vốn chủ sở hữu.

Cổ đông khó được nhận cổ tức bằng tiền trong ngắn hạn?

Được biết, quy định tại Điều 9 Quy chế ban hành kèm theo Quyết định 87/QĐ-UBCK năm 2017 về hạn mức cho vay giao dịch ký quỹ của công ty chứng khoán yêu câu, “tổng dư nợ cho vay giao dịch ký quỹ của một công ty chứng khoán không được vượt quá 200% vốn chủ sở hữu của công ty chứng khoán”. Như vậy, dư nợ cho vay margin tối đa mà Chứng khoán MB có thể thực hiện là hơn 10.800 tỷ đồng, room hiện tại còn khoảng 1.000 tỷ.

Trong báo cáo “Vượt qua thách thức, vững bước tiến lên”, Chứng khoán MB nhận định VN-Index chưa đạt đỉnh và có thể sẽ đạt 1.350-1.380 điểm. Với mức điểm số này, nhu cầu bổ sung nguồn lực cho hoạt động cho vay margin được dự báo tiếp tục được các công ty chứng khoán trong đó có MBS đặc biệt lưu tâm.

Để hiện thực hóa điều kiện cho vay margin theo quy định, phương án tăng vốn điều lệ thông qua phát hành/chào bán cho cổ phiếu cho cổ đông hiện hữu, cổ đông chiến lược là giải pháp khả dĩ nhất nhằm giúp MBS gia tăng vốn chủ sở hữu. Cần nhấn mạnh, lần gần nhất công ty thực hiện phương án này đã cách đây gần 2 năm (phát hành thêm cổ phiếu, tỷ lệ 9:2, giá 10.000 đồng/cp).

Trong khi đó, việc phát hành cổ phiếu thưởng hay cổ tức bằng cổ phiếu không làm vốn chủ sở hữu tăng lên, còn trả cổ tức bằng tiền sẽ làm vốn chủ sở hữu giảm đi.

Giả định, MBS đem 1.000 tỷ đồng lợi nhuận thặng dư (thời điểm cuối quý II/2024) chia cổ tức bằng tiền mặt cho cổ đông, vốn chủ sở hữu của công ty sẽ giảm còn 4.400 tỷ đồng. Theo đó, dư nợ cho vay margin của công ty sẽ vượt quá quy định cho phép. Trường hợp công ty đem gần 440 tỷ đồng trả cổ tức bằng tiền tỷ lệ 10% cho cổ đông, quy mô vốn chủ sẽ giảm về dưới 5.000 tỷ đồng. Theo đó, dư nợ cho vay margin của MBS sẽ chạm trần. Điều này đồng nghĩa với việc công ty sẽ không còn dư địa để cho vay thêm trong trường hợp thị trường chứng khoán vào sóng tăng.

|

| Thuyết minh vốn chủ sở hữu của MBS tính đến cuối quý II/2024 |

Xét trên góc độ đầu tư tài chính, tất nhiên các công ty chứng khoán quy mô vừa và lớn sẽ không bỏ qua “miếng bánh” mang tên “cho vay margin”.

Với Chứng khoán MB, dù tỷ đóng góp trong cấu phần doanh thu của hoạt động “cho vay và phải thu” tụt về vị trí thứ hai, tuy nhiên xét trong khung thời gian 6 tháng, đây vẫn là mũi đóng góp chủ lực, đem về 522 tỷ đồng. Con số này cao hơn mức 481 tỷ đồng của mảng tự doanh và 363 tỷ đồng của hoạt động môi giới.

Mặt khác, biên lợi nhuận của nguồn thu này là gần như tuyệt đối. Trong khi đó, dù doanh thu môi giới, thu nhập mảng tự doanh phình to song MBS vẫn phải chịu khoản chi phí hoạt động cả trăm tỷ đồng.

Dấu ấn tăng trưởng, đặc biệt là hoạt động margin đã giúp MBS ghi nhận doanh thu bán niên 2024 tăng gấp 2,1 lần cùng kỳ lên mức 1.557 tỷ đồng; lãi sau thuế cũng tăng hơn 1,6 lần lên mức 400 tỷ. Các kết quả này đều vượt 50% kế hoạch cả năm.