Một số vấn đề cần lưu ý trong mức tăng trưởng tín dụng hiện tại

Trong 9 tháng đầu năm 2024, thị trường tín dụng Việt Nam tiếp tục chứng kiến nhiều thay đổi. Tăng trưởng tín dụng tuy được duy trì, nhưng chủ yếu tập trung vào các khoản vay ngắn hạn, trong khi các khoản vay trung dài hạn và chất lượng tín dụng chưa đạt kỳ vọng. Các ngân hàng cũng đẩy mạnh cho vay thông qua các khoản vay cầm cố giấy tờ có giá (GTCG), một biện pháp đảm bảo an toàn tín dụng nhưng tiềm ẩn các rủi ro về hiệu quả sử dụng vốn cũng như định hướng tín dụng của Ngân hàng Nhà nước.

Trong hai năm 2023 và 2024, thị trường tín dụng Việt Nam đã gặp nhiều khó khăn và bất ổn. Nhu cầu tiêu dùng suy giảm mạnh do ảnh hưởng của đại dịch và những yếu tố kinh tế vĩ mô không ổn định, làm giảm sức cầu trên thị trường. Các doanh nghiệp cũng trở nên thận trọng hơn trong việc đầu tư, trì hoãn các dự án dài hạn do lo ngại về rủi ro kinh tế và biến động thị trường. Kết quả là tăng trưởng tín dụng diễn ra thất thường, không đạt được mức kỳ vọng, và các chính sách tiền tệ đã phải điều chỉnh linh hoạt để thích ứng với tình hình thực tế.

Mặc dù tổng lượng tín dụng giải ngân đã có dấu hiệu tăng trưởng trong 9 tháng đầu năm 2024, chất lượng tín dụng vẫn là một vấn đề đáng quan tâm. Các khoản vay ngắn hạn đang chiếm ưu thế, chủ yếu để giải quyết vấn đề thanh khoản tạm thời của doanh nghiệp. Trong khi đó, các ngân hàng cũng tập trung vào các khoản vay cầm cố tài sản có giá trị để duy trì an toàn tài chính và giảm thiểu rủi ro nợ xấu. Tuy nhiên, các biện pháp này cũng đặt ra thách thức về hiệu quả sử dụng vốn trong dài hạn.

Các khoản vay kỳ hạn ngắn đang chiếm ưu thế

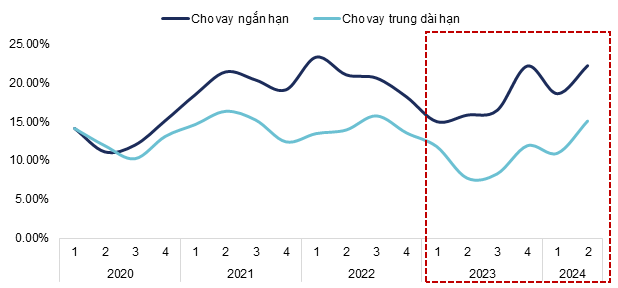

Biểu đồ bên dưới minh họa rõ ràng xu hướng tín dụng ngắn hạn tăng trưởng mạnh mẽ hơn so với các khoản vay trung dài hạn trong giai đoạn 2023-2024. Đặc biệt, trong 6 tháng đầu năm 2024, tín dụng ngắn hạn ngày càng nới rộng khoảng cách tăng trưởng so với cho vay trung – dài hạn. Trong xu thế tỷ trọng cho vay doanh nghiệp tăng như hiện nay thì xu hướng này cho thấy rằng các doanh nghiệp vẫn hướng đến lựa chọn vay ngắn hạn để duy trì thanh khoản và đảm bảo hoạt động tạm thời. Do môi trường kinh tế vẫn còn nhiều biến động, xu hướng vay ngắn hạn có thể tiếp diễn. Nhất là với diễn biến PMI trong năm 2024, lần đầu rớt xuống ngưỡng 50 điểm trong tháng 9/2024, mặc dù đã phục hồi tốt trong những quý 2, đã phản ánh rõ sự thận trọng trong quyết định mở rộng của các doanh nghiệp.

|

Tăng trưởng so với cùng kỳ của các khoản vay ngắn hạn và trung dài hạn tại 27 NHTM niêm yết

Nguồn: Tổng hợp

|

Trong bối cảnh này, các doanh nghiệp vay ngắn hạn để duy trì dòng tiền hoạt động thay vì đầu tư dài hạn. Thống kê vào giữa năm 2024 cho thấy, hơn 65% số dư nợ tăng thêm so với cuối năm 2023 là các khoản vay ngắn hạn. Xét về tốc độ tăng trưởng, cho vay ngắn hạn cũng cho thấy mức tăng trưởng cao hơn hẳn số dư cho vay trung – dài hạn. So với mức tăng trưởng 15.85% của quý 2/2023, tăng trưởng cho vay ngắn hạn đã đạt 22.2% trong quý 2/2024, trong khi cho vay trung – dài hạn chỉ đạt 15.1%. Việc tín dụng ngắn hạn chiếm ưu thế hàm ý nhu cầu cấp bách về vốn lưu động, để duy trì sản xuất, trả lương và các chi phí cố định khác trong điều kiện khó khăn kinh tế. Trong tình hình mà các kế hoạch dài hạn bị trì hoãn và bị hạn chế do rủi ro kinh tế và thị trường chưa rõ ràng thì cơ cấu dư nợ theo kỳ hạn sẽ ngày càng thiên lệch. Ngay quý 2/2024, tỷ trọng cho vay ngắn hạn lần đầu tiên đạt gần 56% trong giai đoạn 5 năm qua.

Việc các ngân hàng tái ký hợp đồng tín dụng ngắn hạn hàng năm cũng đóng vai trò quan trọng trong việc duy trì dòng vốn cho doanh nghiệp. Các doanh nghiệp lớn thường phải tái ký các hợp đồng tín dụng ngắn hạn để duy trì hoạt động liên tục đảm bảo dòng tiền ổn định, mà không cần vay mới dài hạn. Điều này cho phép các ngân hàng duy trì mức tăng trưởng tín dụng theo yêu cầu mà không phải chịu rủi ro từ việc giải ngân các khoản vay dài hạn, đồng thời tạo điều kiện cho doanh nghiệp quản lý dòng vốn một cách linh hoạt trong kế hoạch tăng trưởng.

Các khoản vay cầm cố giấy tờ có giá tăng mạnh

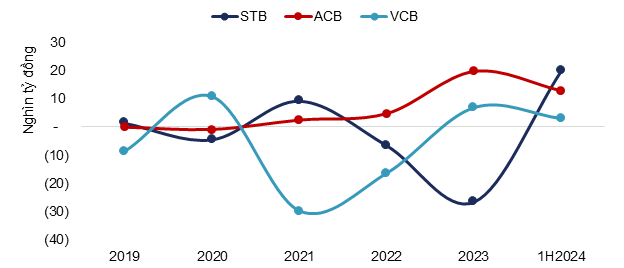

Biểu đồ thứ hai cho thấy sự gia tăng đáng chú ý trong các khoản vay cầm cố bằng giấy tờ có giá (GTCG) tại các ngân hàng bán lẻ như VCB, ACB và Sacombank (STB). Điều này cho thấy các ngân hàng đang sử dụng các tài sản có giá trị cao như sổ tiết kiệm và trái phiếu làm phương tiện để mở rộng tín dụng. Việc tăng trưởng mạnh mẽ này không chỉ giúp các ngân hàng đẩy mạnh tín dụng mà còn đảm bảo rằng các khoản vay này được bảo vệ bởi tài sản an toàn, giảm thiểu rủi ro nợ xấu. Các ngân hàng được chọn để phân tích dữ liệu là những ngân hàng được đánh giá có chiến lược tăng trưởng tín dụng thận trọng so với mặt bằng chung và thiên về phân khúc bán lẻ.

|

Biến động tài sản đảm bảo là GTCG so với cuối năm trước tại các ngân hàng bán lẻ

Nguồn: Tổng hợp

|

Việc cho vay cầm cố GTCG là một chiến lược hiệu quả của các ngân hàng nhằm tăng trưởng tín dụng mà vẫn kiểm soát được rủi ro. ACB đã tăng 82% giá trị tài sản đảm bảo bằng GTCG vào năm 2023 so với năm 2022, và giai đoạn 6 tháng đầu năm 2024, ACB tiếp tục chứng kiến quy mô của loại hình tài sản đảm bảo này cao hơn hẳn so với mặt bằng chung của các năm trước. Trong khi đó, Vietcombank và Sacombank cũng đẩy mạnh việc nhận giấy tờ có giá là tài sản đảm bảo so với giai đoạn trước. Đây là một phương thức an toàn, khi các ngân hàng có thể đạt được mục tiêu tăng trưởng tín dụng mà không phải lo ngại về rủi ro tín dụng, nhờ vào giá trị đảm bảo của các tài sản này. Tuy nhiên, sự phụ thuộc quá mức vào loại hình tín dụng này có thể khiến hiệu quả sử dụng vốn của các ngân hàng bị ảnh hưởng.

Mặc dù cho vay cầm cố GTCG giúp các ngân hàng kiểm soát rủi ro tín dụng, nhưng có thể làm giảm hiệu quả sử dụng vốn, đặc biệt là tác động tiêu cực đến biên thu nhập lãi thuần (NIM). NIM của VCB đã giảm gần 0.5% so với cùng kỳ khi đạt 3% trong nửa đầu năm 2024, tương tự, ACB cũng giảm xuống 3.84%, NIM của Sacombank giảm mạnh nhất từ 4.32% xuống 3.55%. Do tăng trưởng tín dụng thông qua các khoản vay cầm cố tài sản an toàn nhưng lợi nhuận không cao. Điều này cho thấy , mặc dù các ngân hàng có thể đạt được mục tiêu tăng trưởng tín dụng, nhưng việc quá phụ thuộc vào các khoản vay cầm cố GTCG có thể ảnh hưởng đến lợi nhuận dài hạn và khả năng sinh lời.

Tăng trưởng tín dụng trong nửa đầu năm 2024 cho thấy nhiều mặt đối lập. Mặc dù tín dụng ngắn hạn tăng mạnh, nhưng đây là dấu hiệu của sự phụ thuộc vào việc duy trì thanh khoản tạm thời hơn là đầu tư vào các hoạt động kinh tế bền vững. Đồng thời, các khoản vay cầm cố GTCG cũng gia tăng mạnh mẽ, giúp ngân hàng đạt được các mục tiêu ngắn hạn về tăng trưởng tín dụng, nhưng có thể làm suy giảm hiệu quả sử dụng vốn và lợi nhuận dài hạn.