Đánh giá của Nhóm Châu Á – Thái Bình Dương về chống rửa tiền (APG, Việt Nam là một thành viên), kết quả đánh giá rủi ro quốc gia về rửa tiền giai đoạn 2018-2022 (Báo cáo NRA) là cơ sở xác định sự hiểu biết của Việt Nam về rủi ro rửa tiền/ tài trợ khủng bố (RT/TTKB). Theo kết quả đánh giá, rủi ro rửa tiền tổng thể của Việt Nam ở mức Trung bình cao và rủi ro tài trợ khủng bố ở mức Thấp.

Bản tóm tắt kết quả do Bộ Tài chính và NHNN công bố đã nêu lên kết quả đánh giá rủi ro RT tổng thể, nguy cơ rửa tiền trong lĩnh vực và mức độ tổn thương cùng các khuyến nghị. Trong đó, đáng chú ý, lĩnh vực ngân hàng cũng có rủi ro đến từ nguy cơ rửa tiền quốc tế và nguy cơ rửa tiền trong nước.

Ngành ngân hàng có tầm quan trọng đặc biệt, là kênh cung ứng vốn để thực hiện các chỉ tiêu vĩ mô của nền kinh tế. Với mạng lưới rộng lớn cùng các sản phẩm, dịch vụ đa dạng mà lĩnh vực ngân hàng cung cấp nhằm đáp ứng các nhu cầu khách hàng và là những điều kiện cần thiết để nền kinh tế Việt Nam tham gia vào quá trình hội nhập kinh tế quốc tế.

Trước những cơ hội đó, ngành ngân hàng cũng đối mặt với những thách thức nhất định do rủi ro RT/TTKB. Đã có trường hợp tiền, tài sản phạm tội từ nước ngoài được chuyển bất hợp pháp vào Việt Nam thông qua lĩnh vực ngân hàng. Do đó, tồn tại nguy cơ lĩnh vực ngân hàng bị tội phạm bên ngoài lạm dụng vào rửa tiền.

Bản tóm tắt cho biết, trong những năm gần đây, tỷ lệ người dân mở tài khoản ngân hàng ngày càng cao, khả năng tiếp cận các dịch vụ ngân hàng ngày càng dễ dàng, vì vậy, hệ thống ngân hàng dễ bị tội phạm lợi dụng vào hoạt động rửa tiền.

Bên cạnh đó, xu hướng số hóa và đầu tư mạnh mẽ cho công nghệ mang đến những trải nghiệm mới, tăng tốc các quy trình giao dịch, xử lý thanh toán hay việc các công ty fintech kết hợp với các ngân hàng cũng tạo ra những thách thức mới; các đối tượng có thể lợi dụng để chuyển tiền lòng vòng, che giấu nguồn tiền.

Trong giai đoạn từ năm 2018 đến tháng 6/2022, số lượng báo cáo giao dịch đáng ngờ (STRs) Cục Phòng Chống Rửa Tiền (PCRT) nhận được từ khu vực ngân hàng là 8.482 báo cáo, chiếm 89% tổng số STRs mà Cục PCRT nhận được từ các đối tượng báo cáo, cao hơn đáng kể so với các lĩnh vực tài chính khác. Điều này cũng là tất yếu bởi quy mô ngành, số lượng cũng như giá trị các giao dịch được thực hhiện trong lĩnh vực ngân hàng là đáng kể hơn nhiều so với các lĩnh vực khác.

Qua các năm, đặc biệt, trong 6 tháng đầu năm 2022, số lượng STRs nhận được trong lĩnh vực này là 1.542 báo cáo (bằng 80,6% tổng số STRs nhận được trong năm 2021).

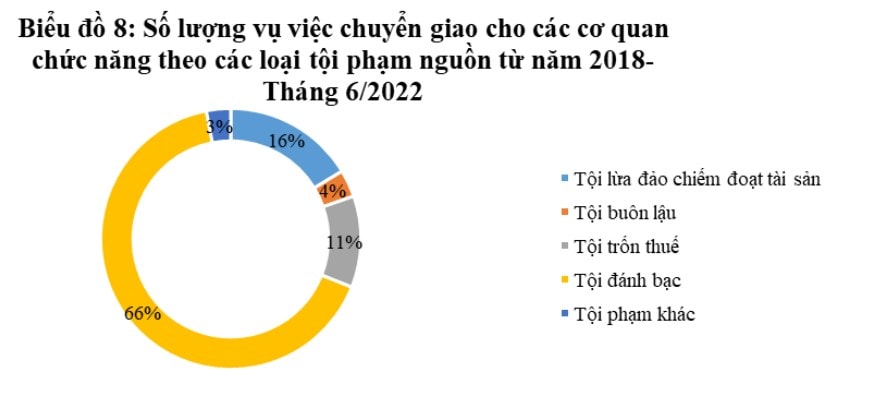

Căn cứ vào những vụ án lớn đã và đang bị điều tra về tội rửa tiền thời gian từ năm 2018 đến tháng 6/2022 và các số liệu STRs của Cục PCRT, có thể thấy nguy cơ rửa tiền trong lĩnh vực ngân hàng có thể liên quan chủ yếu đến việc rửa tiền có nguồn gốc từ các loại tội phạm nguồn gồm tội đánh bạc (372 vụ việc chuyển giao, chiếm 66% tổng số vụ việc được chuyển giao cho các cơ quan chức năng có thẩm quyền) và tội lừa đảo chiếm đoạt tài sản (92 vụ việc chuyển giao, chiếm 16% tổng số vụ việc được chuyển giao cho các cơ quan chức năng có thẩm quyền).

Giao dịch thông qua ngân hàng có tính phát sinh theo chuỗi và qua nhiều sản phẩm/dịch vụ đa dạng mà ngân hàng cung cấp nên khả năng phân tán tiền từ nguồn gốc tội phạm dễ dàng hơn so với các ngành, lĩnh vực khác. Tội phạm sử dụng công nghệ cao có xu hướng tăng và phát triển thêm nhiều hình thức phạm tội trong thời gian qua (như đánh bạc, lừa đảo chiếm đoạt tài sản…).

“Thực tế này đã cho thấy, tội phạm rửa tiền có thể sử dụng thông tin, giấy tờ giả để mở tài khoản hoặc thuê người khác mở tài khoản, sau đó bán lại tài khoản cho đối tượng để thực hiện hành vi vi phạm pháp luật. Mục đích của hành vi này là nhằm che giấu thông tin về tài sản của cá nhân, tổ chức thực sự quản lý sở hữu tài sản, gây khó khăn, tránh né công tác phát hiện của các cơ quan quản lý nhà nước.

Có thể thấy, hệ thống ngân hàng đóng vai trò cửa ngõ, huyết mạch của hệ thống tài chính. Phần lớn giao dịch tiền tệ trong nền kinh tế đều bắt nguồn và thông qua hệ thống ngân hàng. Do đó, tội phạm rửa tiền coi đây là mắt xích không thể thiếu trong quá trình thực hiện hành vi phạm tội, là kênh mà tội phạm thường xuyên sử dụng để đưa tiền bẩn vào hệ thống tài chính. Đây được coi là một hệ thống chuyển tiền không biên giới. Thông qua ngân hàng, một số lượng lớn tiền có thể được chuyển, nhiều giao dịch có thể được thực hiện trong một thời gian ngắn, đến nhiều quốc gia. Vì vậy, tội phạm thường xuyên sử dụng kênh ngân hàng để rửa các khoản tiền xuyên biên giới một cách nhanh chóng hay chuyển tiền lòng vòng nhằm che dấu nguồn gốc thực sự của các khoản tiền bất hợp pháp”, báo cáo nêu.

Căn cứ vào những phân tích, có thể thấy nguy cơ rửa tiền trong lĩnh vực ngân hàng được đánh giá là cao, theo bản công bố.

Cập nhật ở giai đoạn hiện nay, sau Covid-19 và ngành ngân hàng cũng đã có nhiều chuyển đổi mới ngày càng tích cực hơn trong việc phòng chống các đối tượng tội phạm sử dụng kênh ngân hàng để RT.

Ông Phạm Anh Tuấn, Vụ trưởng Vụ Thanh toán (Ngân hàng Nhà nước -NHNN) cho biết Mục tiêu chính của NHNN khi đưa ra Quyết định 2345 là đảm bảo người thực hiện giao dịch phải là chính chủ tài khoản ngân hàng, tài khoản ví, chủ thẻ, qua đó góp phần ngăn chặn tình trạng lợi dụng, thuê mượn tài khoản để gian lận, lừa đảo.

Việc áp dụng đã chứng minh hiệu quả khi lượng giao dịch lừa đảo trong tháng 8/2024 đã giảm 50% so với con số trung bình 7 tháng đầu năm sau khi NHNN áp dụng xác thực sinh trắc học.

Cục An ninh mạng và phòng chống tội phạm cao (A05) Bộ Công an, cũng đánh giá qua những thống kê ban đầu từ phía ngân hàng, cho thấy quy định xác thực sinh trắc học đã có tác dụng hạn chế tội phạm sử dụng công nghệ cao sử dụng tài khoản cá nhân để chuyển tiền.

Source link