Tăng trưởng tín dụng toàn hệ thống đạt 7,38% so với cuối năm 2023, trong đó một số ngân hàng tư nhân ghi nhận tăng trưởng tín dụng cao gấp đôi tốc độ trung bình của toàn hệ thống.

Theo số liệu từ Ngân hàng Nhà nước (NHNN), tính đến ngày 17/9/2024, tăng trưởng tín dụng toàn nền kinh tế đạt 7,38% so với cuối năm 2023, cao hơn mức 5,73% cùng kỳ năm ngoái. Trong đó, nhóm ngân hàng thương mại cổ phần (NHTMCP) tư nhân dẫn đầu với mức tăng 8,6%, chiếm 45% thị phần.

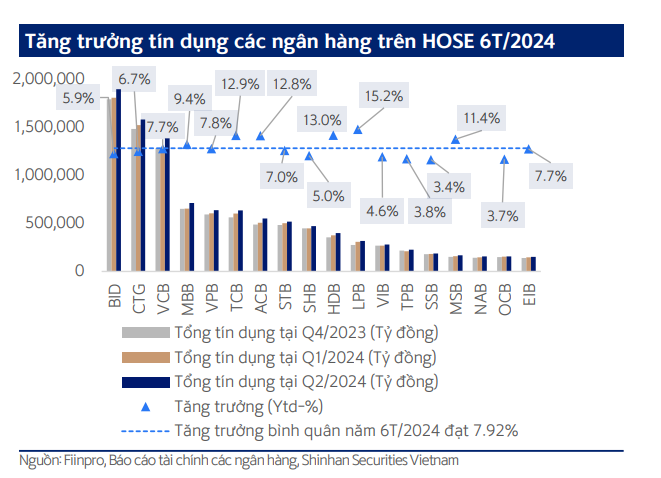

Một số ngân hàng ghi nhận tăng trưởng tín dụng cao gấp đôi tốc độ trung bình của toàn hệ thống, tuy nhiên vẫn còn những ngân hàng tăng trưởng chậm hơn.

Tại Hội nghị Thường trực Chính phủ với các ngân hàng thương mại cổ phần ngày 21/9, ông Hồ Nam Tiến, Tổng Giám đốc LPBank (LPB), cho biết ngân hàng đã đạt mức tăng trưởng tín dụng 15,97%, với dư nợ tăng thêm gần 44.000 tỷ đồng, mức cao nhất toàn hệ thống tính đến hiện tại.

Ông Kim Byoungho, Chủ tịch HDBank (HDB), cũng thông tin về tín dụng của ngân hàng đã tăng hơn 15%, với quy mô dư nợ vượt 390.000 tỷ đồng, trong khi tỷ lệ nợ xấu riêng lẻ giữ ở mức 1,74%. Để tiếp tục thúc đẩy tăng trưởng, ông đề nghị NHNN cân nhắc giao thêm hạn mức tín dụng cho các ngân hàng có năng lực tốt.

Ngân hàng TMCP Quân đội MB (MBB) cũng ghi nhận tăng trưởng tín dụng đạt 11,14%, với dư nợ tín dụng đạt khoảng 685.000 tỷ đồng. Chủ tịch MB, ông Lưu Trung Thái, cho biết, 47% dư nợ mới đã được phân bổ cho phân khúc bán lẻ và sản xuất kinh doanh, với mức tăng trưởng khoảng 20% so với năm trước.

Tính đến hết tháng 8, Nam A Bank (NAB) cũng báo cáo tăng trưởng tín dụng đạt 14%, sử dụng 85% hạn mức tín dụng được NHNN giao và đang kỳ vọng được nới thêm trong thời gian tới.

Trong bối cảnh một số ngân hàng gần đạt giới hạn tăng trưởng tín dụng, NHNN đã có thông cáo báo chí, từ ngày 28/8, các tổ chức tín dụng có tốc độ tăng trưởng đạt 80% hạn mức sẽ được tự động điều chỉnh tăng dư nợ mà không cần xin phép.

|

| Tăng trưởng tín dụng các ngân hàng trên HoSE, nguồn: Shinhan Securities |

Trước đó, trong báo cáo gửi Quốc hội, NHNN cho biết: “Với điều kiện kinh tế đặc thù của Việt Nam, nếu ngân hàng tự tăng trưởng tín dụng mà không có biện pháp kiểm soát, hệ thống có thể quay lại tình trạng tăng trưởng tín dụng nóng như giai đoạn trước năm 2011”.

Thêm nữa, NHNN lo ngại việc ngân hàng tự tăng trưởng tín dụng mà không có biện pháp kiểm soát sẽ tạo ra nguy cơ nợ xấu, đe dọa an toàn hệ thống ngân hàng và rủi ro bất ổn vĩ mô, lạm phát.

Do vậy, việc duy trì công cụ hạn mức tín dụng được Ngân hàng Nhà nước đánh giá là cần thiết. “Việc dỡ bỏ biện pháp này cần thận trọng, có lộ trình và từng bước thực hiện phù hợp điều kiện thị trường”, Ngân hàng Nhà nước đánh giá.

Dù vậy, các chuyên gia kinh tế như TS. Cấn Văn Lực cho rằng, NHNN hoàn toàn có thể kiểm soát tín dụng thông qua các công cụ như Hệ số An toàn vốn (CAR) hoặc tỷ lệ dự trữ bắt buộc, mà không cần giới hạn room tín dụng.

Ngoài ra, NHNN cũng đã triển khai nhiều biện pháp để đảm bảo tính an toàn của hệ thống, như siết chặt tỷ lệ cho vay trên vốn huy động, giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung và dài hạn, cùng các quy định về rủi ro tín dụng.