(ĐTCK) Quản trị rủi ro không chỉ là vấn đề kỹ thuật, mà là yếu tố then chốt giúp nhà đầu tư giữ vững niềm tin vào thị trường trái phiếu doanh nghiệp. Bằng cách nắm bắt cơ hội và áp dụng các biện pháp quản trị phù hợp, nhà đầu tư sẽ đảm bảo được sự ổn định và bền vững trong danh mục đầu tư.

Khung pháp lý ngày càng hoàn thiện

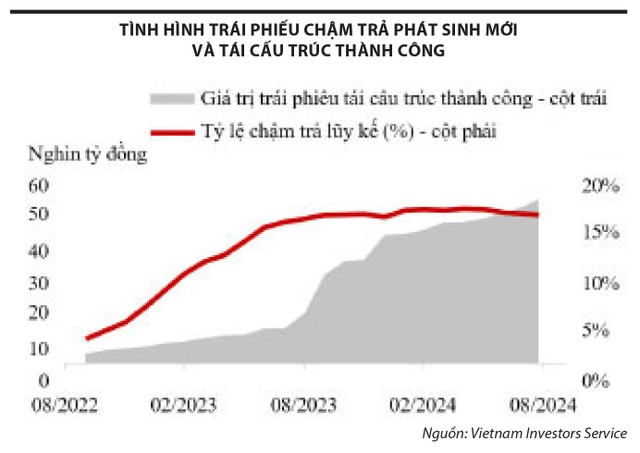

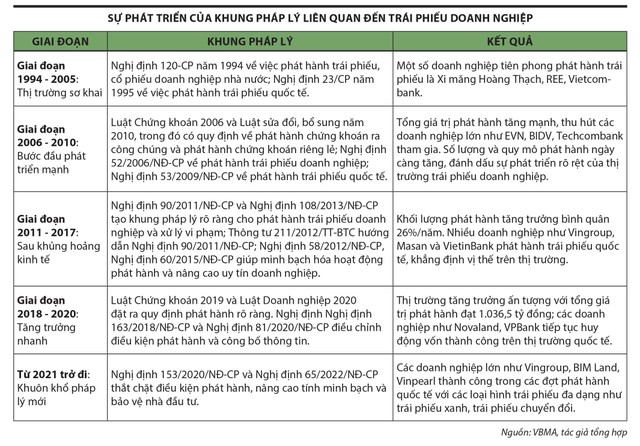

Sau giai đoạn khủng hoảng thanh khoản và chậm trả từ tháng 9/2022 đến tháng 6/2023, thị trường trái phiếu doanh nghiệp dần có dấu hiệu tích cực trở lại nhờ các chính sách về giải quyết nợ xấu. Từ tháng 3/2023, hơn 200 trái phiếu được gia hạn, chủ yếu thêm 22 tháng, theo Nghị định 08/2023/NĐ-CP được Chính phủ ban hành ngày 5/3/2023, là nghị định sửa đổi, bổ sung và tạm ngưng hiệu lực một số điều của Nghị định 65/2022/NĐ-CP và các nghị định khác liên quan đến chào bán và giao dịch trái phiếu doanh nghiệp riêng lẻ. Điều này giúp nhiều tổ chức phát hành có tình hình tài chính yếu và nợ cao tránh được nguy cơ chậm trả.

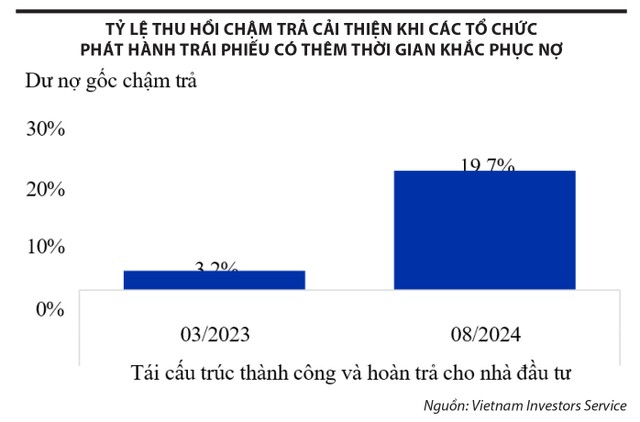

Tỷ lệ thu hồi trái phiếu chậm trả tăng giúp tổ chức phát hành và nhà đầu tư lạc quan trở lại và thích ứng với các yêu cầu phát hành chặt chẽ hơn. Từ đầu năm 2024 đến nay, lượng trái phiếu phát hành tăng mạnh so với cùng kỳ năm ngoái và thị trường thứ cấp sôi động hơn nhờ sàn giao dịch thứ cấp đi vào hoạt động từ tháng 7/2023. Chênh lệch lợi suất của trái phiếu “trung bình” với trái phiếu chính phủ hiện giảm hơn 200 điểm cơ bản (hơn 2%/năm) so với cuối năm 2022.

|

Trước đó, thị trường thiếu nhận thức đầy đủ về rủi ro và cơ cấu nhà đầu tư chưa đa dạng. Khoảng 50% các trường hợp chậm trả giai đoạn 2022 – 2023 liên quan đến doanh nghiệp mới, tài chính yếu, nhưng vẫn phát hành trái phiếu lãi suất hấp dẫn và tiếp tục được giao dịch mà không có nhiều thông tin công khai.

Hiện tại, trải qua giai đoạn tăng trưởng nóng của thị trường trái phiếu doanh nghiệp và những bài học đắt giá từ một số vụ vỡ nợ, cùng với cuộc khủng hoảng thanh khoản năm 2022, nhà đầu tư đã tích lũy được nhiều kinh nghiệm để ứng phó kịp thời và hiệu quả hơn. Trong khi đó, khung pháp lý được củng cố đáng kể nhờ có thêm các quy định mới của Bộ Tài chính và sự giám sát chặt chẽ từ Ngân hàng Nhà nước. Đặc biệt, việc yêu cầu niêm yết và công khai thông tin trái phiếu doanh nghiệp trên hệ thống của Tổng công ty Lưu ký và Bù trừ chứng khoán Việt Nam đã góp phần nâng cao tính minh bạch và tạo sự tin cậy cho thị trường.

Tuy nhiên, để tận dụng cơ hội đầu tư, nâng cao hiệu quả và đảm bảo an toàn cho danh mục, đồng thời thúc đẩy sự phục hồi và phát triển bền vững của thị trường trái phiếu, nhà đầu tư cần triển khai các biện pháp quản trị rủi ro một cách có hệ thống và hiệu quả.

|

Khuyến nghị về quản trị rủi ro trong đầu tư trái phiếu

Thứ nhất, quản trị rủi ro tín dụng. Công tác quản trị rủi ro tín dụng cần thực hiện theo từng khoản đầu tư và cả danh mục.

Dưới góc độ khoản đầu tư, nếu doanh nghiệp hoặc trái phiếu chưa được xếp hạng, nhà đầu tư nên tập trung vào trái phiếu của các doanh nghiệp lớn, có báo cáo tài chính rõ ràng và dòng tiền ổn định.

|

Việc theo dõi quản trị rủi ro sau đầu tư có thể thực hiện thông qua so sánh tình hình của doanh nghiệp là tổ chức phát hành với trung bình ngành các chỉ số về tài chính, hiệu quả hoạt động, lợi nhuận và tăng trưởng. Hiện các công ty chứng khoán hoặc các công ty về dữ liệu uy tín trên thị trường đều cung cấp thông tin, cập nhật các chỉ số của các doanh nghiệp và ngành định kỳ hàng quý. Bên cạnh đó, nhiều doanh nghiệp thực hiện báo cáo kiểm toán độc lập định kỳ đối với các lô trái phiếu phát hành, nâng cao tính minh bạch và cập nhật về tình hình sử dụng vốn.

Tất nhiên, nhà đầu tư cần đọc kỹ bản cáo bạch trái phiếu, nhất là điều khoản về sự kiện vi phạm để nắm rõ quyền lợi của mình. Ví dụ, đối với điều khoản về sự kiện vi phạm chéo như số nợ quá hạn hay chậm trả, dù chưa phát sinh với khoản đầu tư của mình nhưng nhà đầu tư vẫn có thể kích hoạt các điều khoản liên quan đến thanh toán và đảm bảo.

|

Dưới góc độ danh mục, nhà đầu tư cần theo dõi danh mục định kỳ thông qua theo dõi các chỉ số về rủi ro tập trung theo doanh nghiệp/nhóm doanh nghiệp, ngành nghề kinh doanh… Đồng thời, nhà đầu tư tự đặt ra các mức đánh giá doanh nghiệp hoặc cập nhật xếp hạng doanh nghiệp từ các tổ chức độc lập và uy tín để theo dõi tình hình biến động của các khoản đầu tư trong doanh nghiệp, tỷ trọng bao nhiêu được xếp vào loại tốt, trung bình, rủi ro… Thực tế, việc xếp hạng các doanh nghiệp đang là nhu cầu cấp thiết trên thị trường và các công ty cung cấp dịch vụ xếp hạng như FiinRatings, VIS Rating hoạt động rất tích cực, các công ty chứng khoán lớn cũng đều có dịch vụ tư vấn phát hành/đánh giá trái phiếu đi kèm với thông tin về xếp hạng.

|

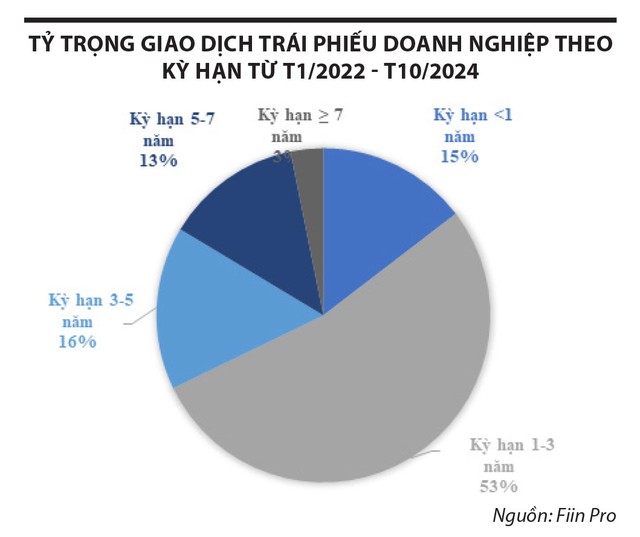

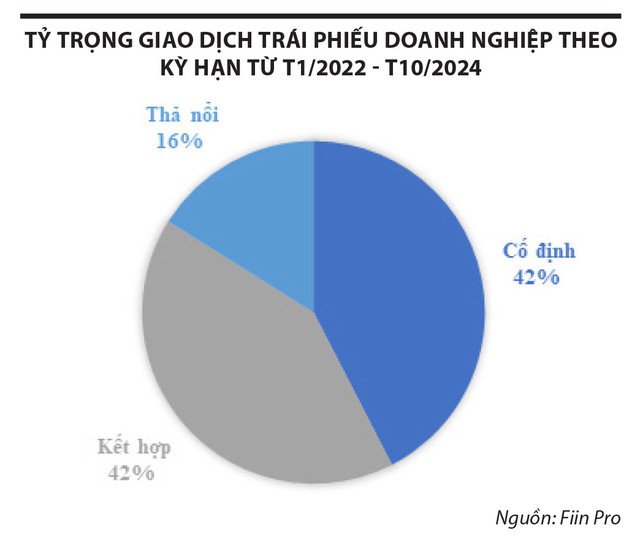

Thứ hai, quản trị rủi ro lãi suất. Nhà đầu tư nên tập trung vào các trái phiếu có kỳ hạn từ 1 – 3 năm, dù có lãi suất cố định hay lãi suất thả nổi, để giảm thiểu rủi ro từ biến động lãi suất. Theo dữ liệu giao dịch từ tháng 1/2022 đến cuối tháng 10/2024, các trái phiếu được giao dịch chủ yếu có kỳ hạn ngắn hơn 4 năm, phản ánh xu hướng thị trường ưa chuộng các sản phẩm này.

Thứ ba, quản lý dòng tiền và thanh khoản. Thay vì phụ thuộc vào các công cụ phái sinh vốn còn hạn chế, nhà đầu tư nên tập trung quản lý dòng tiền để đảm bảo khả năng thanh khoản khi cần. Việc duy trì một mức dự phòng tiền mặt đủ lớn để phản ứng nhanh chóng trong các tình huống bất ngờ là rất cần thiết. Để quản trị rủi ro thanh khoản cho trái phiếu, nhà đầu tư nên triển khai các biện pháp sau.

|

Một là, phân loại trái phiếu theo các cấp độ thanh khoản. Nhà đầu tư có thể áp dụng cách tiếp cận phân loại tài sản giống như ngân hàng theo Thông tư 22/2019/NHNN (Phụ lục 3), nhưng điều chỉnh phù hợp với danh mục đầu tư trái phiếu. Các cấp độ thanh khoản có thể được thiết lập như: Cấp độ cao, bao gồm tiền mặt và trái phiếu chính phủ, là các tài sản có tính thanh khoản cao và dễ chuyển đổi thành tiền; cấp độ trung bình, bao gồm trái phiếu của các tổ chức tín dụng uy tín và mức độ an toàn cao; Cấp độ tương đối thấp, bao gồm trái phiếu doanh nghiệp có tài sản bảo đảm hoặc được bảo lãnh thanh toán; Cấp độ thấp: bao gồm trái phiếu doanh nghiệp không có tài sản bảo đảm, thường có tính thanh khoản thấp hơn và rủi ro cao hơn.

Hai là, theo dõi dòng tiền dưới dạng các thang kỳ hạn. Nhà đầu tư cần theo dõi dòng tiền từ trái phiếu theo các thang kỳ hạn khác nhau để đảm bảo cân đối thanh khoản. Các thang kỳ hạn có thể bao gồm 1 – 7 ngày, 1 tháng, 1 – 3 tháng, 3 – 12 tháng, 1 – 3 năm, 3 – 5 năm và trên 5 năm. Việc theo dõi này giúp nhà đầu tư nắm bắt được các thời điểm đáo hạn và điều chỉnh danh mục đầu tư nhằm đáp ứng nhu cầu thanh khoản trong ngắn hạn và dài hạn. Đồng thời, việc này cũng hỗ trợ theo dõi lịch trả nợ của trái phiếu, giúp nhà đầu tư chuẩn bị nguồn lực tài chính để đáp ứng các nghĩa vụ trả nợ đến hạn và lên kế hoạch tái đầu tư một cách hợp lý, tối ưu hóa hiệu quả sử dụng vốn.

|

Bằng cách phân loại tài sản và theo dõi dòng tiền một cách có hệ thống, nhà đầu tư có thể quản lý rủi ro thanh khoản hiệu quả, đảm bảo tính ổn định và an toàn cho danh mục trái phiếu.

Thứ tư, quản trị rủi ro pháp lý. Khung pháp lý cho trái phiếu doanh nghiệp đang từng bước được hoàn thiện nhằm khắc phục các tồn tại và khai thông dòng vốn. Vì vậy, nhà đầu tư cần nắm vững các quy định hiện hành và chủ động theo dõi, cập nhật kịp thời những nội dung sửa đổi, bổ sung ngay từ giai đoạn dự thảo. Điều này giúp hiểu rõ tinh thần của luật, làm sáng tỏ những vấn đề quan trọng và có sự chuẩn bị thấu đáo.

Theo Luật Các tổ chức tín dụng 2024, từ 1/7/2024, ngân hàng thương mại chỉ được cung cấp dịch vụ đại lý quản lý tài sản bảo đảm cho bên cho vay là tổ chức tài chính quốc tế, tổ chức tín dụng trong và ngoài nước. Do đó, các tổ chức tín dụng đã dừng cung cấp dịch vụ này cho các trái phiếu không thuộc đối tượng trên, gây rủi ro khi nhiều doanh nghiệp không còn bảo lãnh từ ngân hàng.

Dự án Luật sửa đổi, bổ sung một số điều của Luật Chứng khoán, Luật Kế toán, Luật Kiểm toán độc lập, Luật Ngân sách Nhà nước, Luật Quản lý, sử dụng tài sản công, Luật Quản lý thuế và Luật Dự trữ quốc gia trình Quốc hội ngày 29/10/2024 quy định, trái phiếu phát hành riêng lẻ phải có tài sản bảo đảm hoặc có bảo lãnh thanh toán của tổ chức tín dụng, nhưng như vậy vẫn chưa sàng lọc hiệu quả và gây giảm nguồn cung trái phiếu.

Ngoài ra, dự án Luật sửa đổi, bổ sung 7 luật trong lĩnh vực tài chính này cho phép nhà đầu tư cá nhân chuyên nghiệp tham gia mua và giao dịch trái phiếu doanh nghiệp riêng lẻ nếu đáp ứng các điều kiện như có xếp hạng tín nhiệm, tài sản bảo đảm hoặc được bảo lãnh thanh toán. Mục tiêu là tạo cơ hội cho nhà đầu tư cá nhân, đồng thời bảo đảm tính an toàn và minh bạch của thị trường. Tuy nhiên, các trái phiếu không đáp ứng điều kiện này chỉ được giao dịch giữa tổ chức chuyên nghiệp.

Theo Bộ Tài chính, Luật Chứng khoán 2019 đã bộc lộ nhiều vấn đề, đặc biệt là với trái phiếu doanh nghiệp. Dự thảo mới tôn trọng quyền đầu tư của cá nhân, nhưng yêu cầu trái phiếu phải có xếp hạng tín nhiệm, tài sản bảo đảm hoặc bảo lãnh từ tổ chức tín dụng. Các thay đổi dự kiến có hiệu lực từ 1/1/2026 để tạo sự ổn định và phát triển bền vững cho thị trường.

Sự phát triển mạnh mẽ của thị trường trái phiếu doanh nghiệp không chỉ đáp ứng nhu cầu vốn ngày càng tăng của các doanh nghiệp trong nước mà còn tạo nền móng cho sự hội nhập quốc tế. Những đợt phát hành trái phiếu thành công tại các sàn giao dịch quốc tế đã giúp nâng cao uy tín của thị trường trái phiếu Việt Nam, thu hút sự quan tâm từ nhà đầu tư nước ngoài và củng cố lòng tin của nhà đầu tư trong nước.

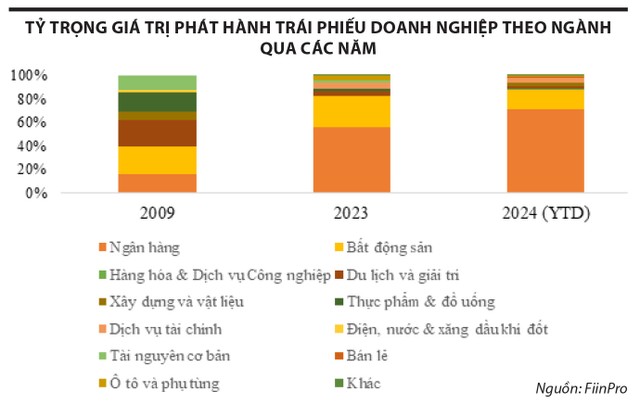

Tuy nhiên, bên cạnh những cơ hội mở rộng và phát triển, thị trường trái phiếu cũng đang đối mặt với không ít thách thức, bao gồm sự phụ thuộc vào một số ngành như bất động sản, cùng với yêu cầu ngày càng cao về tính minh bạch và quản trị rủi ro từ phía nhà quản lý và nhà đầu tư.

Những thách thức đó đòi hỏi doanh nghiệp phát hành nâng cao khả năng tài chính và quản trị, đẩy mạnh việc áp dụng các công cụ quản lý rủi ro hiệu quả hơn. Về phía nhà đầu tư, triển khai các biện pháp quản lý rủi ro phù hợp để tối ưu hóa cơ hội đầu tư trong thị trường trái phiếu doanh nghiệp ngày càng trở nên đa dạng là yếu tố quan trọng.

Thị trường trái phiếu Việt Nam năm 2025 được kỳ vọng sẽ tiếp tục phát triển khi nhu cầu đầu tư tăng cao, đặc biệt trong các phân khúc trái phiếu riêng lẻ. Tuy nhiên, với bối cảnh kinh tế còn nhiều biến động, nhà đầu tư cần chủ động quản lý rủi ro thông qua việc lựa chọn kỳ hạn trái phiếu, giám sát chất lượng tín dụng và duy trì thanh khoản. Việc đầu tư một cách cẩn trọng và có kế hoạch rõ ràng sẽ giúp nhà đầu tư nắm bắt cơ hội, giảm thiểu rủi ro.

Nguồn tin: https://www.tinnhanhchungkhoan.vn/quan-tri-rui-ro-tren-thi-truong-trai-phieu-post358194.html