Thách thức khi giá nhà đất tăng “nóng”

Gần đây, giá nhà đất tại Hà Nội trải qua giai đoạn tăng nóng, đặc biệt ở phân khúc căn hộ. Bối cảnh này không chỉ đẩy giấc mơ “an cư” của người dân ra xa mà còn đặt ra nhiều thách thức lớn với hệ thống ngân hàng – nơi phần lớn tài sản đảm bảo là bất động sản.

Ông Nguyễn Quang Huy – CEO Khoa Tài chính – Ngân hàng, Trường đại học Nguyễn Trãi cho rằng, sự tăng giá bất động sản (BĐS) không chỉ là câu chuyện của cung – cầu mà còn là kết quả của nhiều yếu tố tác động đa chiều.

Ông Nguyễn Quang Huy – Trường đại học Nguyễn Trãi

|

Đầu tiên, nguồn cung không đáp ứng nhu cầu thực tế. Trong những năm qua, thị trường tập trung phát triển các dự án nhà ở cao cấp, biệt thự và nghỉ dưỡng. Trong khi đó, nguồn cung nhà ở xã hội và nhà giá rẻ – phù hợp với thu nhập trung bình của phần lớn người dân – lại vô cùng hạn chế. Nhu cầu vượt xa nguồn cung dẫn đến áp lực tăng giá.

Thứ hai, đầu cơ và đấu giá đất bị đẩy lên quá mức. Tình trạng đầu cơ giữ đất để chờ tăng giá, cùng với các phiên đấu giá đất bị đẩy giá cao bất hợp lý, đã làm tăng giá trị đất nền trên thị trường. Điều này gây mất cân đối cung cầu, còn tạo ra một mặt bằng giá phi thực tế.

Thứ ba, quy trình pháp lý đã cải thiện đáng kể, nhưng cần tinh gọn hơn nữa. Thời gian hoàn thiện thủ tục pháp lý cho các dự án BĐS tại Việt Nam có thể mất vài năm, gây đội chi phí cho các nhà đầu tư. Hệ quả là giá nhà ở bị đẩy lên cao, vượt ngoài khả năng chi trả của người dân.

Thứ tư, áp lực dân số tại các đô thị lớn như Hà Nội và TP.HCM – trung tâm kinh tế, chính trị và văn hóa lớn nhất cả nước, thu hút lượng lớn dân cư từ các tỉnh thành khác. Mật độ dân số cao tại đây đã làm gia tăng nhu cầu nhà ở, đặc biệt tại các khu vực trung tâm, đẩy giá nhà đất lên cao.

Tăng giá trị tài sản đảm bảo và nguy cơ bong bóng

Khi giá BĐS tăng, giá trị tài sản đảm bảo tại các ngân hàng chắc chắn tăng theo, mang lại một số lợi ích rõ rệt. Các khoản vay dựa trên tài sản BĐS được định giá lại cao hơn ban đầu, sẽ tạo điều kiện mở rộng hạn mức tín dụng hoặc giải ngân thêm cho khách hàng.

Tài sản đảm bảo tăng giá còn giúp gia tăng lòng tin của thị trường, giúp các ngân hàng tăng cơ sở khi cấp tín dụng. Tuy nhiên, nếu giá BĐS tăng quá nhanh, vượt xa giá trị thực, các ngân hàng cần cẩn trọng nguy cơ đối mặt với một số rủi ro lớn.

Khi giá tài sản bị đẩy lên mức ảo, các khoản vay dựa trên giá trị này sẽ không bền vững. Nếu thị trường đảo chiều, các khoản tín dụng này dễ trở thành nợ xấu, nguy cơ vỡ bong bóng tín dụng.

BĐS thường có tính thanh khoản thấp, đặc biệt khi thị trường đóng băng. Nếu giá trị tài sản giảm mạnh, ngân hàng không thể thu hồi đủ vốn khi phát mãi tài sản, gây khó khăn trong xử lý tài sản đảm bảo.

Khi phần lớn dòng vốn ngân hàng bị “đóng băng” vào BĐS, các ngành kinh tế khác sẽ gặp khó khăn trong việc tiếp cận tín dụng, gây mất cân đối dòng tiền, tăng áp lực thanh khoản.

Giải trình trước Quốc hội về báo cáo giám sát thị trường BĐS mới đây, Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng cho biết, cho vay BĐS tới cuối tháng 9 là 3.15 triệu tỷ đồng, tăng 9.15% so với cuối năm ngoái. Tốc độ này cao hơn tốc độ tăng trưởng tín dụng nền kinh tế (9%) và chiếm 20% tổng dư nợ nền kinh tế. Dư nợ tín dụng BĐS kinh doanh tăng cao hơn so với tín dụng BĐS tiêu dùng, lần lượt tăng 16% và 4.6% so với đầu năm. Trong 9 tháng qua, hệ thống ngân hàng đã bơm ra thị trường BĐS hơn 280,000 tỷ đồng.

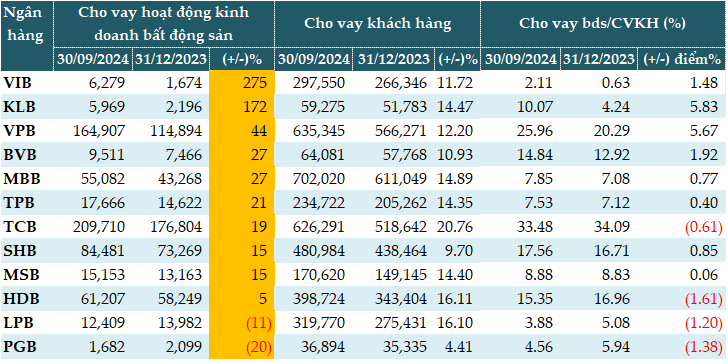

Dữ liệu của VietstockFinance từ 12 ngân hàng có thuyết minh cho vay, tính đến 30/09/2024, có đến 10/12 ngân hàng tăng trưởng cho vay hoạt động kinh doanh bất động sản so với đầu năm. Tổng dư nợ cho vay hoạt động kinh doanh bất động sản của 12 ngân hàng tại thời điểm cuối quý 3 là 644,056 tỷ đồng, tăng 23% so với đầu năm.

|

Ngân hàng cho vay kinh doanh BĐS tính đến 30/09/2024 (Đvt: tỷ đồng)

Nguồn: VietstockFinance

|

Giải pháp để ổn định thị trường và giảm rủi ro

Để đảm bảo sự ổn định của hệ thống ngân hàng và phát triển bền vững thị trường BĐS, cần có sự phối hợp đồng bộ giữa Chính phủ, ngân hàng và doanh nghiệp BĐS.

Để quản lý tín dụng BĐS chặt chẽ, các ngân hàng cần thắt chặt tiêu chuẩn cấp tín dụng cho các khoản vay BĐS với mục đích đầu cơ; yêu cầu vốn tự có cao hơn đối với các khoản vay BĐS để giảm rủi ro tín dụng.

Đồng thời, cần gia tăng nguồn cung nhà ở giá rẻ và nhà ở xã hội. Các thủ tục pháp lý từ chính sách và khuyến khích đầu tư từ cơ quan quản lý như: Đơn giản hóa quy trình cấp phép dự án để tăng tốc độ triển khai, giảm chi phí và tăng nguồn cung; ưu đãi thuế và tín dụng cho các nhà phát triển nhà ở giá rẻ và nhà ở xã hội; xây dựng các dự án nhà ở xã hội do nhà nước đầu tư để tạo nguồn cung ổn định.

Song song đó, cần tăng cường kiểm soát chặt chẽ việc đấu giá đất. Đặt ra giới hạn cho mức giá khởi điểm và mức tăng trong các phiên đấu giá đất để tránh tình trạng đẩy giá bất hợp lý. Hạn chế đầu cơ đất bằng cách đánh thuế cao với bất động sản không sử dụng.

Điều quan trọng là minh bạch hóa thông tin thị trường. Cần xây dựng nền tảng công nghệ quản lý dữ liệu BĐS để tăng tính minh bạch trong giao dịch, giúp nhà đầu tư và người dân có thông tin chính xác, hạn chế đầu cơ.

Nhìn chung, giá BĐS tăng cao vừa là cơ hội, vừa là thách thức lớn đối với thị BĐS và hệ thống ngân hàng. Thị trường BĐS Việt Nam vẫn còn rất nhiều tiềm năng để phát triển, đặc biệt là trong bối cảnh đô thị hóa nhanh và nhu cầu nhà ở tăng cao. Thay vì tập trung ngắn hạn vào lợi nhuận, các ngân hàng và doanh nghiệp BĐS cần hướng tới sự phát triển bền vững, cân đối cung và cầu, giữa đầu tư và nhu cầu thực tế. Chỉ khi đó, BĐS mới thực sự trở thành động lực tăng trưởng cho nền kinh tế và mang lại lợi ích lâu dài cho toàn xã hội.