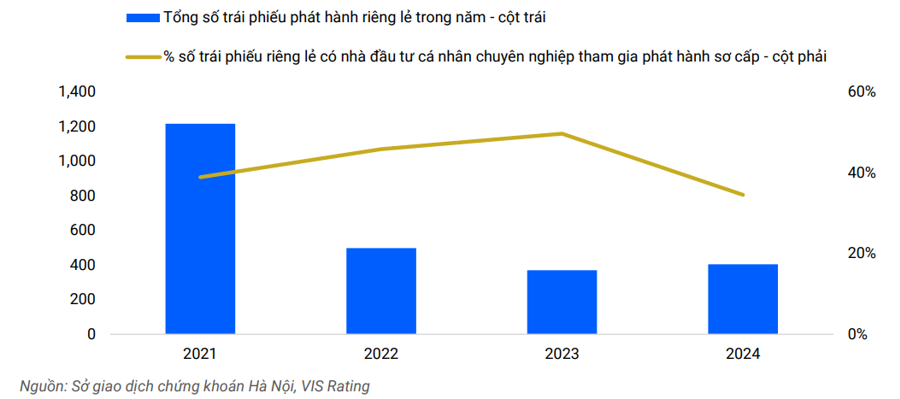

Tính đến cuối tháng 11/2024, tổng lượng trái phiếu phát hành đạt hơn 400 nghìn tỷ đồng. Trong đó, tổng giá trị quy mô phát hành trái phiếu ra công chúng là 46 nghìn tỷ đồng, tăng hơn 30% so với cùng kỳ năm 2023. Điều này cho thấy sự phát triển mạnh mẽ của thị trường trái phiếu doanh nghiệp trong năm 2024.

Với những “lớp bảo vệ” mới được quy định trong Luật Chứng khoán sửa đổi vừa được Quốc hội thông qua, ông Nguyễn Đình Duy, Giám đốc, Chuyên gia phân tích cao cấp xếp hạng tín nhiệm và nghiên cứu của VIS Rating, cho rằng năm 2025 không chỉ gia tăng số lượng phát hành các đợt trái phiếu mà còn cải thiện chất lượng thị trường thông qua việc hạn chế hoạt động đầu tư rủi ro cao và mang lại lợi ích cho trái chủ.

Thưa ông, Luật Chứng khoán sửa đổi vừa được Quốc hội thông qua vào ngày 29/11/2024. Ông đánh giá như thế nào về tác động của Luật Chứng khoán sửa đổi đối với thị trường trái phiếu doanh nghiệp cũng như các chủ thể trên thị trường?

Luật Chứng khoán sửa đổi vừa được thông qua sẽ giúp tăng cường tính kỷ luật của thị trường, trong đó tập trung vào cải thiện chất lượng công bố thông tin và quy định rõ hơn về trách nhiệm và vai trò của các đơn vị có liên quan tới phát hành như tổ chức tư vấn và bảo lãnh phát hành, tổ chức lưu ký và đặc biệt là người đại diện cho các trái chủ.

Ngoài ra, Luật Chứng khoán sửa đổi cũng củng cố vai trò của Uỷ ban Chứng khoán Nhà nước trong quản lý thị trường trái phiếu doanh nghiệp, đặc biệt là trái phiếu phát hành riêng lẻ. Trước đây, trong luật cũ, chỉ có quy định về vai trò của Uỷ ban Chứng khoán Nhà nước trong việc đình chỉ và hủy bỏ các đợt phát hành trái phiếu ra công chúng mà chưa quy định cụ thể về phát hành trái phiếu riêng lẻ.

Do vậy, Luật Chứng khoán sửa đổi lần này đưa ra những quy định cụ thể hơn về trái phiếu phát hành riêng lẻ. Theo quy định cũ (bao gồm Luật Chứng khoán 2019, Nghị định 153 về phát hành trái phiếu riêng lẻ và Nghị định 65 sửa đổi, bổ sung một số điều Nghị định 153), trái phiếu phát hành riêng lẻ chỉ được phân phối cho nhà đầu tư chuyên nghiệp bao gồm cả cá nhân và tổ chức.

Thì nay, Luật mới đã cho phép tổ chức phát hành phân phối cho nhà đầu tư không chuyên nghiệp khi đáp ứng được điều kiện về xếp hạng tín nhiệm, tài sản đảm bảo hoặc bảo lãnh ngân hàng… Điều này giúp tăng cường tính minh bạch của khoản phát hành trái phiếu riêng lẻ với những “lớp bảo vệ” giúp nhà đầu tư tránh rủi ro khi đầu tư vào trái phiếu này.

Đối với trái phiếu phát hành ra công chúng, Luật Chứng khoán sửa đổi cũng có thêm điều kiện về phát hành. Những điều kiện này sẽ được Chính phủ quy định rõ hơn trong các nghị định tiếp theo liên quan tới xếp hạng tín nhiệm, tỷ lệ nợ phải trả trên vốn, tỷ lệ phát hành trái phiếu trên vốn chủ sở hữu cũng như quy định phải có người đại diện của trái chủ…

Nhìn chung, tôi cho rằng các sửa đổi trong Luật chứng khoán mới sẽ giúp tăng cường tính minh bạch cho thị trường và cải thiện dần chất lượng trái phiếu và hoạt động phát hành ra thị trường.

Như ông vừa chia sẻ, Luật Chứng khoán sửa đổi lần này giúp củng cố vai trò của Uỷ ban Chứng khoán Nhà nước trong quản lý thị trường trái phiếu doanh nghiệp. Cụ thể là như thế nào, thưa ông?

Giai đoạn trước, khoảng đầu năm 2022, đã có rất nhiều doanh nghiệp phát hành trái phiếu và phân phối ra thị trường qua các kênh phân phối trái phiếu cho các nhà đầu tư riêng lẻ. Tại thời điểm đó, Luật Chứng khoán 2019 và các quy định liên quan trong Nghị định 153 và Nghị định 65 không quy định cụ thể về quyền hạn của Uỷ ban Chứng khoán Nhà nước trong việc đình chỉ hay hủy các đợt phát hành trái phiếu có sai phạm.

Điều này dẫn tới thực tế là có những sai phạm như trường hợp Tân Hoàng Minh với 6 đợt phát hành trái phiếu kéo dài trong 6 tháng từ tháng 10/2021 – tháng 4/2022. Tuy nhiên, do các đợt phát hành này không đủ điều kiện và không được coi là các đợt phát hành trái phiếu riêng lẻ nên đến tháng 4/2022, Ủy ban Chứng khoán đã ra quyết định đình chỉ các đợt phát hành này.

Để tránh xảy ra trường hợp như vừa qua và tăng tính kỷ luật cho thị trường, Luật lần này đã bổ sung thêm các quy định về quyền hạn của Uỷ ban Chứng khoán Nhà nước. Theo đó, khi cơ quan này phát hiện ra sai phạm thì có thể đình chỉ hay hủy bỏ các đợt phát hành này nếu tổ chức phát hành không khắc phục được sai phạm. Những quy định này được luật định rất rõ với các mốc thời gian, điều kiện và quyền hạn tương ứng theo từng giai đoạn. Đồng thời, Luật cũng tăng tính chính danh cho cơ quan quản lý trong việc xử lý các sai phạm trong phát hành. Điều này sẽ giúp nâng cao chất lượng trái phiếu và hạn chế rủi ro cho thị trường.

Ngoài việc Ủy ban Chứng khoán có quyền hủy bỏ đợt phát hành sau khi trái phiếu đã được phát hành, luật còn có thêm các quy định khác. Đó là các đơn vị cung cấp dịch vụ đối với các đợt phát hành trái phiếu gồm tổ chức tư vấn, bảo lãnh phát hành, tổ chức lưu ký và đặc biệt là người đại diện cho các trái chủ. Họ sẽ có nghĩ vụ kiểm tra tính chính xác của hồ sơ, điều kiện phát hành của hồ sơ.

Việc thiết kế như vậy nhằm tạo ra nhiều “lớp bảo vệ” để giúp hoạt động trái phiếu riêng lẻ dù không cần sự phê duyệt trước khi phát hành nhưng vẫn đảm bảo đầy đủ các nghĩa vụ của tổ chức phát hành.

Nghị định 65/2022 quy định chỉ nhà đầu tư chuyên nghiệp bao gồm cả cá nhân và tổ chức mới được mua bán trái phiếu doanh nghiệp phát hành riêng lẻ. Trong Luật Chứng khoán mới quy định nhà đầu tư cá nhân chuyên nghiệp chỉ được mua trái phiếu doanh nghiệp phát hành riêng lẻ có đáp ứng các điều kiện về xếp hạng tín nhiệm và có tài sản đảm bảo hoặc bảo lãnh thanh toán của ngân hàng. Theo ông, quy định như vậy tác động đã đủ để bảo vệ nhà đầu tư cá nhân hay chưa?

Việc phát hành trái phiếu riêng lẻ cho nhà đầu tư chuyên nghiệp (bao gồm cả cá nhân và tổ chức) được xem là giao dịch dân sự và tự nguyện giữa hai bên nên đòi hỏi bên mua phải đầu tư thời gian, nghiên cứu tìm hiểu rủi ro, lợi ích khi tham gia giao dịch này. Luật mới đưa thêm quy định về xếp hạng tín nhiệm, tài sản đảm bảo hay bảo lãnh thanh toán nhằm tạo thêm “lớp bảo vệ” cho nhà đầu tư.

Thống kê của VIS Rating cho thấy trên 80% tổ chức phát hành trái phiếu riêng lẻ là các công ty chưa niêm yết. Thông tin công bố ra thị trường không nhiều nên nhà đầu tư sẽ không tiếp cận được đầy đủ thông tin của doanh nghiệp. Vì vậy, qua việc xếp hạng tín nhiệm, nhà đầu tư sẽ có thêm kênh đánh giá rủi ro.

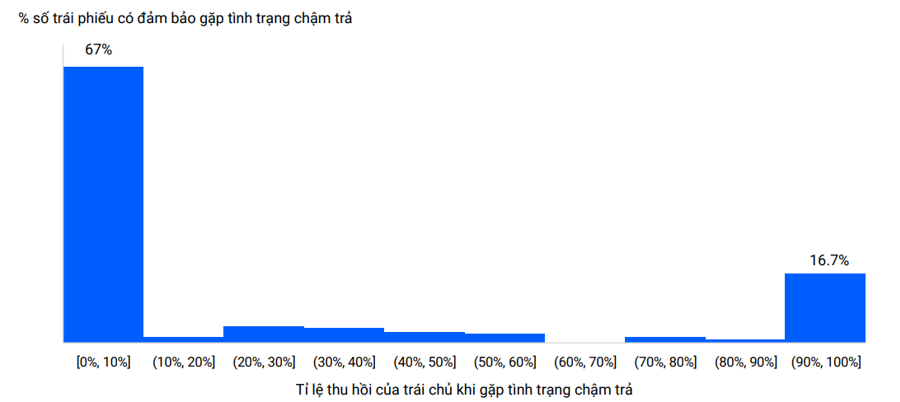

Ngoài ra, liên quan tới điều kiện tài sản đảm bảo và bảo lãnh thanh toán ngân hàng, đây là biện pháp đảm bảo nhằm giảm khả năng mất vốn cho nhà đầu tư khi xảy ra tình trạng chậm trả của nhà phát hành.

Dựa trên số liệu quá khứ, tài sản đảm bảo của trái phiếu không bảo vệ nhà đầu tư hơn quá nhiều so với trái phiếu không có tài sản đảm bảo. Đối với trái phiếu chậm trả gốc khi đến hạn, tỷ lệ trái chủ thu hồi được tiền đối với trái phiếu không có bảo đảm thấp hơn 10% so với trái phiếu có bảo đảm bằng tài sản.

Tại sao lại như vậy? Lý do là bởi chất lượng tài sản bảo đảm. Trước đây, tài sản đảm bảo thường là cổ phiếu, bất động sản, các tài sản hình thành dự án hay tài sản khác… Do vậy, khi xảy ra chậm trả gốc và lãi, thanh lý tài sản đảm bảo này chưa phổ biến, quy trình thanh lý để chi trả cho trái chủ gặp nhiều vướng mắc về mặt pháp lý hay bên trung gian quản lý tài sản đảm bảo làm việc với tổ chức phát hành cũng rất khó khăn và tính thanh khoản của tài sản cũng không cao.

Ngoài ra, việc chuyển nhượng tài sản là dự án cũng rất khó khăn, kéo dài và khó thực hiện… Trong kho đó, tài sản đảm bảo là cổ phiếu lại thường là của chính tổ chức phát hành nên khi tổ chức này gặp khó khăn trong kinh doanh sẽ ảnh hưởng đến dòng tiền doanh nghiệp và khiến cổ phiếu xuống giá. Do vậy, chúng tôi kỳ vọng có quy định rõ ràng hơn về chất lượng tài sản đảm bảo và quy trình thực hiện thanh lý khi phát sinh.

Việc đưa thêm các quy định này, theo ông, có ảnh hưởng tới những đợt phát hành trái phiếu doanh nghiệp trong thời gian tới?

Theo đánh giá của chúng tôi, Luật Chứng khoán sửa đổi có thêm quy định liên quan tới phát hành trái phiếu riêng lẻ và phát hành trái phiếu ra công chúng chặt chẽ hơn nhưng sẽ không làm giảm các đợt phát hành trái phiếu sắp tới của doanh nghiệp. Với diễn biến gần đây của thị trường, tôi cho rằng hoạt động phát hành ra công chúng sẽ tiếp tục tăng trưởng trong năm 2025.

Bởi Luật chứng khoán sửa đổi có kèm theo điều kiện chuyển tiếp đối với phát hành trái phiếu riêng lẻ. Chẳng hạn, đối với những trái phiếu phát hành trước 1/1/2026 vẫn tuân theo quy định cũ và nghị định liên quan. Nghĩa là trong năm 2025, trái phiếu phát hành riêng lẻ vẫn được phân phối cho nhà đầu tư chuyên nghiệp, bao gồm cả các nhân và tổ chức, mà không cần theo quy định luật mới.

Với phát hành ra công chúng, quy định mới sẽ có hiệu lực ngay tại ngày có hiệu lực của Luật Chứng khoán mới. Các nghị định và thông tư hướng dẫn thực hiện cũng đang được Chính phủ xây dựng để sớm ban hành trong thời gian tới. Thị trường đang kỳ vọng việc xếp hạng tín nhiệm sẽ được áp dụng cho từng đợt phát hành trái phiếu thay vì chỉ cho tổ chức phát hành và tỷ lệ nợ phải trả trên vốn chủ sở hữu vẫn tương tự như quy định trước.