Thị trường chưa có dấu hiệu thiếu hụt thanh khoản

Ông Đinh Đức Quang nhận định, Ngân hàng Nhà nước (NHNN) đã và đang sử dụng hài hòa các công cụ ổn định thị trường và cho thấy chưa có tình trạng thiếu hụt thanh khoản trên thị trường.

Ông Đinh Đức Quang, Giám đốc Khối Kinh doanh Tiền tệ, Ngân hàng UOB Việt Nam

|

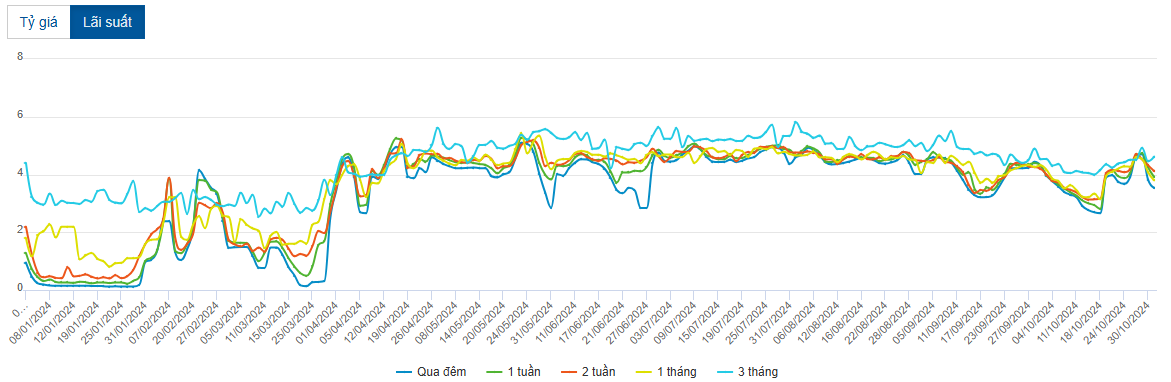

Trong những ngày đầu tiên của tháng 11/2024, thị trường ghi nhận mặt bằng lãi suất VND liên ngân hàng tăng so với mức giao dịch bình quân khá thấp trong tháng 10; đồng thời tỷ giá USD/VND trong vài tuần vừa qua cũng tăng trở lại gần đạt mức cao nhất vào thời điểm giữa năm 2024.

Số liệu từ NHNN, đến 01/11, lãi suất kỳ hạn qua đêm liên ngân hàng tăng lên 4.02%/năm, kỳ hạn 1 tuần tăng lên 4.16%/năm, kỳ hạn 1 tháng tăng lên 4.81%/năm.

|

Lãi suất liên ngân hàng tăng trở lại

|

Ông Đinh Đức Quang, Giám đốc Khối Kinh doanh Tiền tệ, Ngân hàng UOB Việt Nam cho rằng, các diễn biến này khá tương đồng với các biến động dữ dội gần đây trên thị trường ngoại hối và tiền tệ toàn cầu từ những sự kiện lớn như xung đột tại Ukraine và Trung Đông chưa có dấu hiệu hạ nhiệt, dự báo kết quả bầu cử tại thị trường lớn nhất thế giới chưa có kết quả rõ ràng, chênh lệnh tốc độ phát triển kinh tế giữa các nền kinh tế lớn… dẫn đến nhiều xu hướng dịch chuyển và phân tán rủi ro tài sản và đầu tư.

Ở góc độ toàn cầu, dữ liệu kinh tế Mỹ vẫn mạnh mẽ đáng ngạc nhiên so với các nền kinh tế lớn khác mặc dù lãi suất USD vẫn đang neo ở mức cao trong suốt hai năm qua. USD đã giảm giá trị trong tháng 9 sau khi Cục Dự trữ Liên bang Mỹ (Fed) cắt giảm lãi suất với mức cao là 50 điểm nhưng ngay trong tháng 10, đồng bạc xanh đã gần như lấy lại toàn bộ giá trị mất đi sau các dữ liệu kinh tế vững chắc được công bố (kinh tế phát triển, việc làm mới vững chắc và lạm phát giảm).

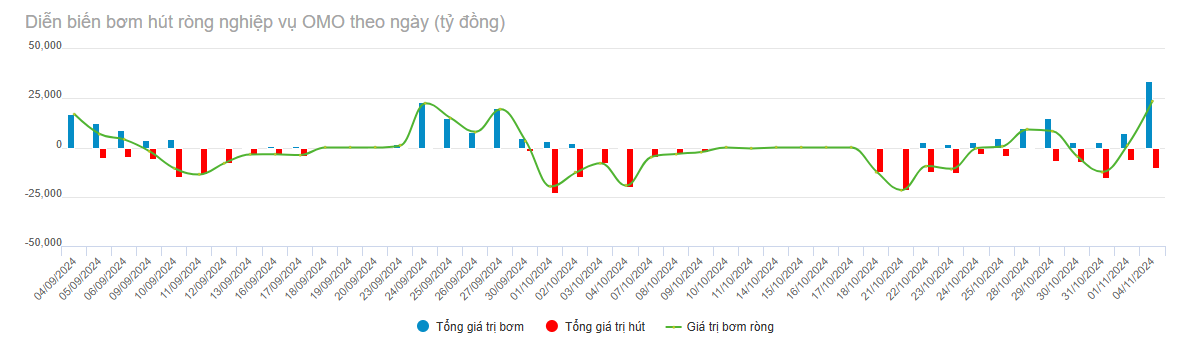

Tại thị trường trong nước, trong bối cảnh như thế, Ngân hàng nhà nước đã có các động thái can thiệp nhằm ổn định các thị trường. Khi tỷ giá USD/VND tăng khá mạnh, Cơ quan quản lý đã phát hành tín phiếu hút bớt lượng thanh khoản dư thừa ra khỏi thị trường nhằm giảm áp lực tỷ giá. Số liệu giao dịch ngoại hối trong vài tháng qua cho thấy phát sinh nhu cầu mua ngoại tệ tương đối lớn từ Kho bạc nhà nước đi cùng việc kho bạc giảm bớt lượng tiền gửi VND tại hệ thống các Ngân hàng thương mại. Và khi thị trường cần thêm thanh khoản VND, NHNN đã bơm hỗ trợ thông qua kênh thị trường mở.

Theo số liệu tham khảo đến cuối ngày 04/11, số dư phát hành tín phiếu khoảng 80 ngàn tỷ đồng (kênh hút) trong khi số dư bơm thanh khoản qua thị trường mở là 50 ngàn tỷ đồng (kênh bơm). Ông Quang cho rằng, NHNN đã và đang sử dụng hài hòa các công cụ ổn định thị trường và cho thấy chưa có tình trạng thiếu hụt thanh khoản trên thị trường. Các mức lãi suất huy động tiền gửi từ dân cư và doanh nghiệp tại các ngân hàng thương mại được giữ ở mức ổn định trong tháng 10 và đầu tháng 11 cũng khẳng định thị trường chưa có dấu hiệu thiếu hụt thanh khoản.

Nguồn: VietstockFinance

|

Dự báo trên các yếu tố nền tảng và tiềm năng tốt cho kinh tế Việt Nam trong năm 2024 và 2025. Ông Quang dự báo NHNN sẽ chưa điều chỉnh các mức lãi suất chính sách (lãi suất tái cấp vốn, lãi suất tái chiết khấu, trần lãi suất huy động) và sẽ tiếp tục sử dụng kinh hoạt các mức lãi suất can thiệp thương mại (lãi suất phát hành tín phiếu, lãi suất thị trường mở OMO) để giữ mặt bằng huy động ngắn hạn 3 tháng quanh mức 3-4% và dài hạn 12 tháng ở mức 5-6%.

Trên cơ sở Việt Nam tiếp tục đảm bảo các cân đối lớn, thặng dư thương mại, thu hút đầu tư nước ngoài, kiều hối và du lịch tăng trưởng sẽ hỗ trợ tỷ giá USD/VND biến động quanh mức 3% hàng năm trong đó quý 4/2024 ở mức 25,200 VND/USD, 25,000 VND/USD vào quý 1/2025, 24,800 VND/USD vào quý 2/2025 và quý 3/2025 là 24,600 VND/USD. Song song đó, “kết quả bầu cử tại Mỹ sẽ ít có tác động trực tiếp đến lãi suất VND và tỷ giá USD/VND do đồng tiền nội địa đã và đang được quản lý chặt chẽ trong khuôn khổ các hoạt động thương mại và đầu tư dài hạn hơn là công cụ đầu tư và đầu cơ ngắn hạn”, ông Quang đánh giá thêm.