Thương vụ M&A tiêu biểu: Tiền ngoại dẫn sóng tiêu dùng, tài chính, năng lượng

Lĩnh vực bất động sản chiếm lĩnh bảng xếp hạng giá trị giao dịch M&A, với các bên mua đều là công ty nội địa. Trong khi đó, thương vụ nổi bật ở các ngành tiêu dùng, tài chính hay hạ tầng năng lượng đều đón nhận dòng tiền từ nhà đầu tư nước ngoài.

Vingroup, Keppel, Bitexco

Vincom Center Đồng Khởi – trung tâm thương mại do Vincom Retail vận hành, tại quận 1, TPHCM

|

Vingroup gián tiếp thoái vốn khỏi Vincom Retail, nhà vận hành hơn 80 trung tâm thương mại khắp cả nước, thông qua việc chuyển nhượng 55% vốn tại Công ty TNHH Đầu tư và Phát triển SDI cho một nhóm doanh nghiệp có trụ sở tại TPHCM. Giá trị thương vụ lên đến 982 triệu USD.

Để làm rõ, SDI là đơn vị sở hữu 99% CTCP Kinh doanh Thương mại FADO – cổ đông lớn nhất tại Vincom Retail, với 41.5% cổ phần.

Phối cảnh một phần dự án Saigon Sport City – Ảnh: KeppelLand

|

Tập đoàn Keppel (Singapore) bán 70% vốn tại Saigon Sports City, dự án khu đô thị phức hợp rộng 64 ha ở TP Thủ Đức, với giá trị chuyển nhượng có thể lên đến 7.45 ngàn tỷ đồng.

Bên mua là những doanh nghiệp chỉ mới thành lập vào cuối năm 2023, gồm Công ty TNHH HTV Đại Phước và CTCP Bất động sản Vinobly.

Dự án One Central HCM do Saigon Glory làm chủ đầu tư – Ảnh: Thu Minh

|

Tập đoàn Bitexco chuyển nhượng toàn bộ vốn góp tại Công ty TNHH Saigon Glory cho Công ty TNHH Bất động sản Phương Đông Hà Nội vào đầu tháng 10. Giá trị thương vụ không được tiết lộ.

Saigon Glory là chủ đầu tư tháp đôi One Central HCM tại khu tứ giác Bến Thành đắc địa. Công ty này mang tai tiếng, khi huy động 10 ngàn tỷ đồng qua kênh trái phiếu nhưng sau đó khiến chủ nợ ngậm đắng, vì không đảm bảo nghĩa vụ trả gốc, lãi.

Nhân viên Home Credit tư vấn cho khách hàng – Ảnh: Home Credit

|

Người Thái ngắm tín dụng tiêu dùng

Ngân hàng lâu đời nhất Thái Lan – Siam Commercial Bank (SCB) đạt thỏa thuận mua lại 100% vốn của Home Credit – công ty tài chính chiếm 14% thị phần cho vay tiêu dùng Việt Nam.

Thương vụ trị giá 865 triệu USD diễn ra giữa lúc ngành tín dụng tiêu dùng đối mặt thách thức, từ tỷ lệ nợ xấu tăng đến nhu cầu vay giảm sút.

Quá trình chuyển giao Home Credit dự kiến hoàn tất trong nửa đầu năm 2025, sau khi được chấp thuận bởi các cơ quan quản lý tại Việt Nam và Thái Lan.

1 cửa hàng tiện lợi WiN thuộc Wincommerce – cánh tay thương mại trong hệ sinh thái Tập đoàn Masan – Ảnh: Masan

|

Masan Group huy động 250 triệu USD từ Bain Capital

Tập đoàn hàng tiêu dùng, bán lẻ với doanh thu 78 ngàn tỷ đồng năm 2023 – Masan đã hoàn tất vòng huy động 250 triệu USD từ Bain Capital, quỹ đầu tư vốn cổ phần tư nhân với tổng tài sản quản lý 185 tỷ USD.

Đây là khoản đầu tư đầu tiên của Bain Capital tại Việt Nam.

Đại diện Masan không phát biểu nhiều về thương vụ. Tuy vậy, họ tiết lộ sẽ tiếp tục tìm kiếm các giải pháp để giảm đòn bẩy, giảm chi phí lãi vay và giảm mức nợ ròng/EBITDA.

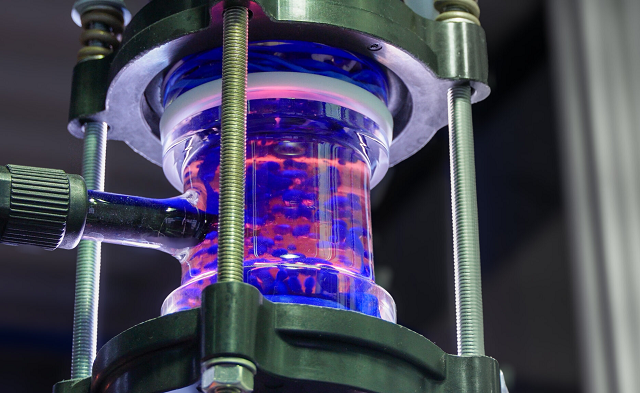

Công nghệ tái chế pin “black mass” do H.C. Starck nghiên cứu phát triển – Ảnh: H.C. Starck

|

Vonfram

Nhà sản xuất vonfram Masan High-Tech Materials (UPCoM: MSR) chuyển nhượng 100% cổ phần của H.C. Starck Holding GmbH (HCS) với giá 134.5 triệu USD. Bên mua là công ty vật liệu Nhật Bản – Mitsubishi Materials Corporation, cũng là cổ đông lớn thứ hai tại MSR.

H.C Starck Holding – doanh nghiệp được MSR thâu tóm từ năm 2020 – là nhà cung cấp hàng đầu thế giới về các sản phẩm từ vonfram, với nhà máy sản xuất đặt tại Đức, Trung Quốc và Canada.

MSR dự kiến dùng tiền thu từ vụ chuyển nhượng để giảm nợ vay. Theo Chủ tịch HĐQT MSR – ông Danny Le, đây cũng là động thái nằm trong chiến lược tái định hướng vào ngành kinh doanh cốt lõi.

Chủ tịch MWG – Nguyễn Đức Tài và Tổng Giám đốc Bách Hóa Xanh – Phạm Văn Trọng – Đồ họa: Tuấn Trần

|

Bán lẻ hiện đại tăng tốc

Chuỗi siêu thị mini thuộc tập đoàn Thế Giới Di Động (HOSE: MWG) huy động gần 1.8 ngàn tỷ đồng từ quỹ đầu tư Trung Quốc – CDH Investments ngay trong quý đầu năm 2024, với định giá xấp xỉ 1.5 tỷ USD.

Người tiêu dùng đang ngày càng chuộng kênh bán lẻ hiện đại. Nguồn vốn mới là đòn bẩy để Bách Hóa Xanh tái khởi động quá trình mở rộng hệ thống, chiếm lĩnh thị phần. Các cửa hàng mới sẽ đặt tại những khu vực mà họ chưa từng có mặt ở miền Trung, và có thể cả miền Bắc.

Ông Đỗ Quang Vinh – Chủ tịch HĐQT BSH và ông Jeong Jong Pyo – Tổng giám đốc DB Insurance cắm cờ, đánh dấu sự hợp nhất giữa 2 bên – Ảnh: BSH

|

Tham vọng bảo hiểm của người Hàn

Năm nay, hãng bảo hiểm Hàn Quốc DB Insurance liên tiếp thâu tóm 75% vốn tại 2 công ty Bảo hiểm Hàng không (UPCoM: AIC) và Bảo hiểm Sài Gòn – Hà Nội (BSH, UPCoM: BHI), với giá trị thương vụ lần lượt 1.63 ngàn tỷ đồng và 1.26 ngàn tỷ đồng.

Động thái này thể hiện tham vọng của DB Insurance tại thị trường Việt Nam, khi trước đó họ đã là cổ đông lớn nhất của Bảo hiểm Bưu Điện (HNX: PTI), nắm giữ 37% cổ phần.

Các thương vụ cũng dấy lên tranh cãi, bởi DB Insurance vừa có đại diện ở HĐQT lẫn quyền phủ quyết tại PTI, đồng thời là ông chủ chi phối 2 đối thủ cùng ngành. Chủ tịch PTI – bà Phạm Minh Hương từng quan ngại rằng, tình thế này gây bất lợi và nguy cơ làm lộ chiến lược kinh doanh của PTI trong tương lai.

Dự án kho cảng LNG Cái Mép

|

Phi vụ của đại gia xăng dầu

Công ty TNHH Hải Linh của đại gia xăng dầu Lê Văn Tám, đã bán 49% cổ phần tại kho cảng LNG Cái Mép vào tháng 3. Dự án hạ tầng năng lượng tọa lạc tại Bà Rịa – Vũng Tàu được xây dựng cho hoạt động nhập khẩu, lưu trữ và cung cấp khí tự nhiên hóa lỏng LNG, với công suất 3 triệu tấn/năm và khả năng mở rộng gấp đôi.

Bên mua là AG&P LNG, 1 đơn vị thuộc Tập đoàn Nebula Energy (Mỹ).

Dù giá trị thương vụ được giữ kín, phía AG&P cho biết Kho cảng LNG Cái Mép trị giá 500 triệu USD trong thông cáo.

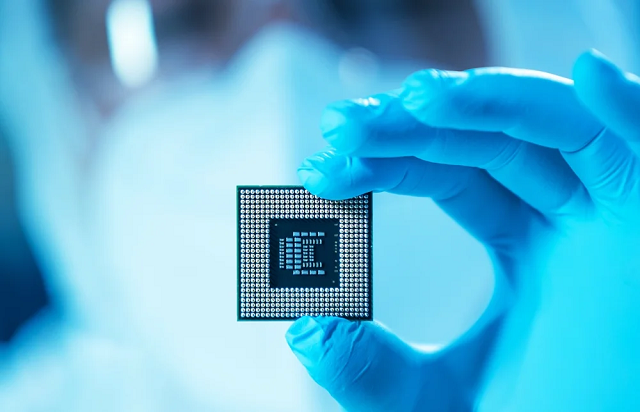

Chaebol thâu tóm bán dẫn

Tháng 10/2024, SK Group từ Hàn Quốc cho biết đã chi 300 triệu USD để mua cổ phần ISCVina Manufacturing – nhà sản xuất hàng đầu thế giới về ổ cắm cao su silicone dùng để kiểm tra chip set bán dẫn, có nhà máy đặt tại tỉnh Vĩnh Phúc.

Chi tiết của thương vụ không được công bố chính thức. Tuy nhiên, thông tin từ giữa năm 2023 hé lộ rằng, thông qua đơn vị kinh doanh vật liệu trong tập đoàn là SKC, chaebol này muốn thâu tóm 45% vốn tại ISCVina bằng cách mua lại cổ phần từ tay Helios Private Equity và cả cổ phần phát hành mới.

Nhờ ISCVina, SKC củng cố thêm danh mục sản phẩm vật liệu bán dẫn và tiếp tục đổi mới mô hình kinh doanh, với mục tiêu trở thành công ty giải pháp vật liệu ESG toàn cầu.

– 10:42 27/12/2024